清科季报: 2018年第三季度中国并购市场持续低位运行,传统行业大额案例频出

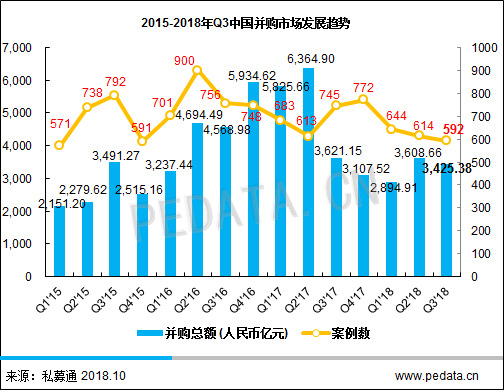

清科研究中心发布数据显示:2018年第三季度,中国并购市场共完成并购交易592笔,同比下降20.5%,环比下降3.6%;披露金额的并购案例总计452笔,共涉及交易金额3,425.38亿人民币,同比下降5.4%,环比下降5.1%。总体来看,2018年第三季度并购市场延续之前数个季度的低位态势,且环比继续下降,但多笔大额并购交易拉高了该季度整体并购规模,平均交易金额达到7.58亿人民币。

图1 2015-2018年Q3中国并购市场发展趋势

2018年前三季度中国经济总体运行平稳,居民消费价格温和上涨,就业形势保持稳定。第三季度的金融监管政策以“维稳”为基调,财政政策更加积极,基建投资加码,货币政策从中性偏紧转向中性偏松,相关监管政策在防范重大风险的前提下出现适度宽松迹象,强调稳妥有度去杠杆、服务实体经济。从9月起人民银行将“地方政府专项债券”纳入社会融资规模统计,新口径下,9月新增社会融资2.21万亿,比8月增加0.28万亿,社会融资规模触底回升趋势更加确立。

近期,为深化“放管服”改革,适应经济发展,证监会在上市公司并购重组领域推出一系列新规。首先10月8日推出“小额快速”并购重组审核机制,简政放权,提高审核效率。其次为鼓励并购重组,10月20日证监会修改政策,将IPO被否企业筹划重组上市间隔期从3年缩短为6个月,并对参与上市公司并购重组纾解股权质押问题的私募基金提供备案“绿色通道”。这一系列举措有利于支持实体经济,改善上市公司质量,缓解股市资金压力。

2018年第三季度,全球经济稳中趋缓,中美贸易争端持续升级,美国多次对中国输美产品加征关税,但是在外需整体较强和人民币贬值的影响下,中国出口增速目前仍维持稳定态势。受第四季度贸易摩擦的影响,中国出口增速未来可能面临下滑压力。清科研究中心数据显示,2018年第三季度跨境并购并未受到贸易争端的影响,交易数量相比去年同期有小幅上涨。随着首届“一带一路”沿线国家资本市场研讨班在深圳成功举办,资本市场作用将进一步发挥,将有更多有实力的企业通过跨境并购的方式,开拓国际市场,提升国内企业的国际竞争力。

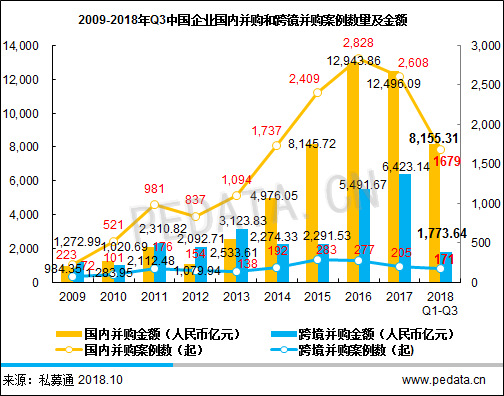

国内并购持续降温,跨境并购交易数量与交易金额均回暖

从交易类型来看,我国并购市场仍以国内并购为主。2018年第三季度国内并购市场整体有所降温,国内并购共发生525笔,同比下降23.0%;披露金额的交易规模2,442.14亿人民币,同比下降16.2%;平均交易金额4.65亿元。国内并购交易行业活跃度前五名分别是IT、房地产、生物技术/医疗健康、机械制造和电子及光电设备,房地产行业重回热门领域,交易数量和交易金额均大幅上涨。第三季度国内并购金额*的一笔交易为“独角兽”北汽新能源借壳上市,交易金额288.50 亿元人民币。

2018第三季度跨境并购共完成交易67笔,同比上涨6.4%;披露金额的交易规模983.25亿元,同比上涨39.1%;平均交易金额14.68亿元。交易规模巨大增长的主要原因是本期几笔超大额海外并购拉高了跨境并购的整体规模。本期跨境并购交易规模*的一笔是中远海运控股联合上海国际港务(集团)以共484.56亿港元收购东方海外(国际)有限公司。

图2 2009-2018年Q3中国企业国内并购和跨境并购案例数量及金额

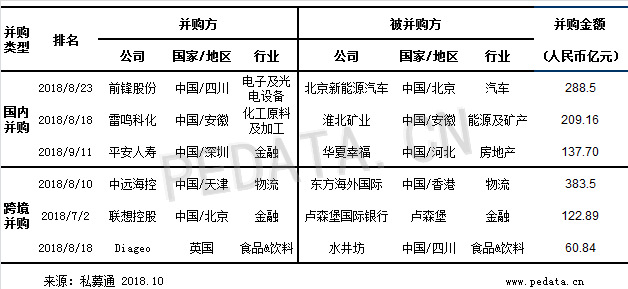

表1国内交易和跨境交易并购规模前三案例

新兴行业并购活跃度持续,物流领域表现亮眼

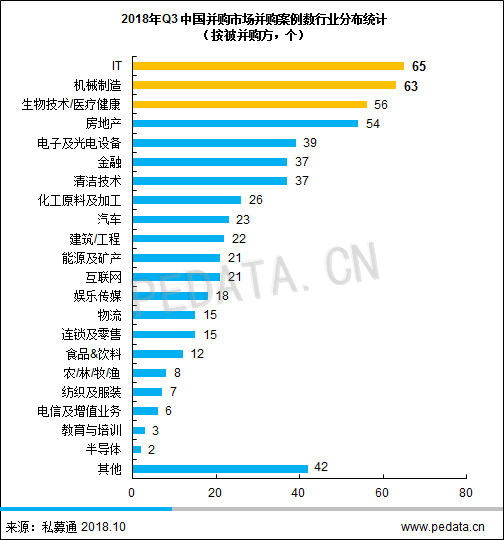

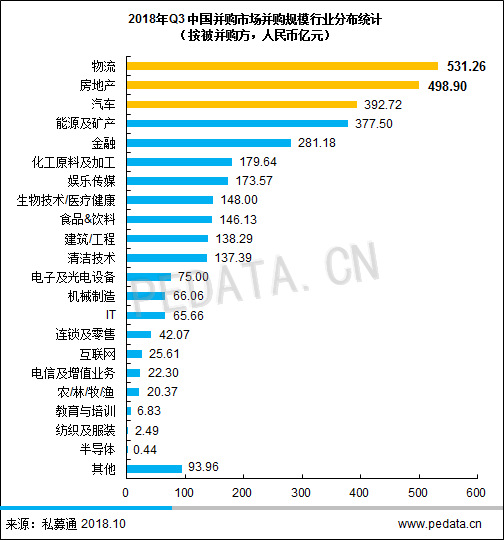

按并购案例数来看,2018年第三季度排名前五的行业为IT、机械制造、生物技术/医疗健康、房地产、电子及光电设备,合计占到市场总份额的46.8%。从并购规模来看,第三季度并购交易资金主要集中在物流、房地产、汽车、能源及矿产以及金融等行业,涉及的并购交易总额合计占比达到60.8%。

物流在本期位列交易规模榜首,主要因为第三季度中远海控联合上港集团以共484.56亿港元收购东方海外国际拉高了该行业整体规模。三季度汽车行业涉及金额*的一笔交易是前锋股份以288.50亿元收购北汽新能源100%的股权。能源及矿产行业发生的*金额交易是雷鸣科化以209.16亿元收购淮矿股份100%股权。而金融行业发生的金额*的交易则是联想控股成功受让卢森堡国际银行89.94%股权,作价数十亿欧元。

此外,2018第三季度海外交易案例数量排名前三的行业分别是机械制造、金融、汽车,合计占到市场总份额的49.25%。其中机械制造行业的境外收购主要以其他机械制造和电器机械及器材制造为主。从并购规模来看,第三季度海外并购交易资金主要集中在物流、金融以及食品&饮料等行业,涉及的并购交易总额合计占比达到71.04%。

图3 2018年Q3中国并购市场并购案例数行业分布统计(按被并购方,个)

图4 2018年Q3中国并购市场并购规模行业分布统计(按被并购方,人民币亿元)

香港地区并购交易规模最高,安徽省跻身前五

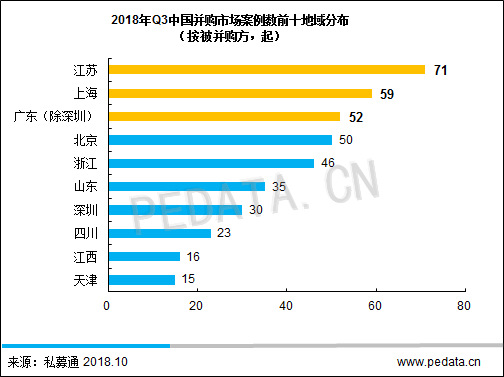

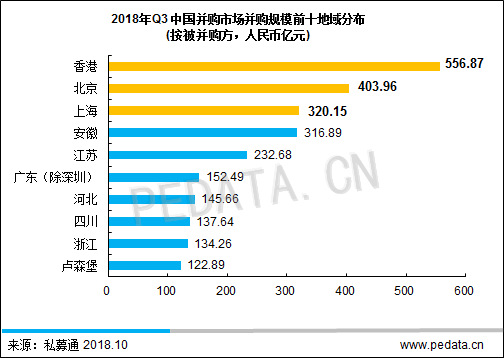

2018年第三季度,并购活跃度排名前五的地域分别是江苏、上海、广东(除深圳)、北京和浙江,案例数量合计占比47.0%。并购规模排名前五的地域是香港、北京、上海、安徽、江苏,交易金额合计占比达53.4%。本期江苏地区并购数量位于榜首,占比12.0%;香港地区并购规模位于榜首,占比16.3%。本期并购高活跃度城市无较大变化,需要关注的是香港在本期跃居并购规模排行榜首,同时处于中部地区的安徽表现亮眼,并购规模排名首次跻身前五。安徽省表现突出的主要原因是本季度安徽发生了两笔大额收购案例,分别是雷鸣科化以209.16亿元收购淮矿股份100%股权,信达地产以78.33亿元收购淮矿地产100%股权,这两笔案例拉高了该地区的整体并购规模。

从地域分布来看,北京、“长三角”、“珠三角”等东部地区依然*优势,但交易集中度仍在进一步下降,从沿海城市向中西部地区辐射的总体趋势没有改变。中西部并购活跃地区主要包括四川、江西、重庆及湖北等地,该地区并购市场未来仍具有广阔的发展空间。此外德国企业在中企海外交易中最受青睐,共发生26笔并购交易,行业以机械制造、汽车、电子及光电设备为主。对美国企业的收购共发生18笔,涉及行业最多的是生物技术/医疗健康。

图5 2018年Q3中国并购市场并购案例数前十地域分布(按被并购方,起)

图6 2018年Q3中国并购市场并购规模前十地域分布(按被并购方,人民币亿元)

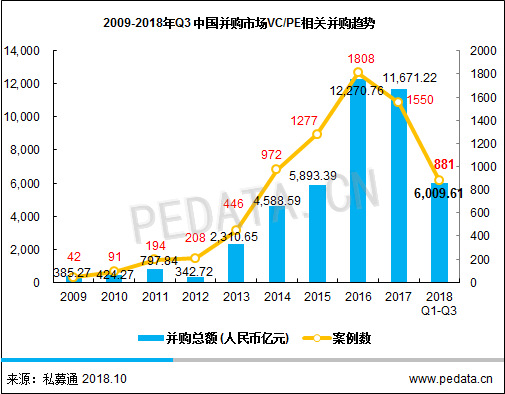

VC/PE相关并购交易活跃度持续下滑,渗透率已低于50%

清科研究中心数据显示,2018年第三季度共发生VC/PE相关并购交易248笔,同比下降46.1%;披露金额的191笔交易共涉及金额1,773.18亿人民币,较上年同期的2,619.99亿人民币下降32.3%;VC/PE机构在中国并购市场的渗透率为41.9%。本期VC/PE投资机构在并购市场的活跃度较去年有大幅下滑,目前VC/PE渗透率已低于50%。并购规模*的20笔并购案例中,有10笔具有VC/PE投资机构的支持。

从行业分布来看,VC/PE相关的并购投资案例数排名前五的是IT、生物技术/医疗健康、电子及光电设备、机械制造、清洁技术,案例数量合计占比52.4%。在并购金额方面,排名前五的是汽车、能源及矿产、房地产、娱乐传媒、化工原料及加工,共涉及金额1,196.64亿人民币,占比67.5%。

从地域分布来看,VC/PE相关的并购投资活跃度排名前五的地区是北京、安徽、江苏、河北、上海,案例数量合计占比51.6%。并购投资规模排名前五的地域分别为北京、上海、深圳、辽宁、浙江,交易金额合计占比63.4%。本期VC/PE相关并购投资,无论交易数量还是交易规模,北京都位居榜首。

图7 2009-2018年Q3中国并购市场VC/PE相关并购趋势

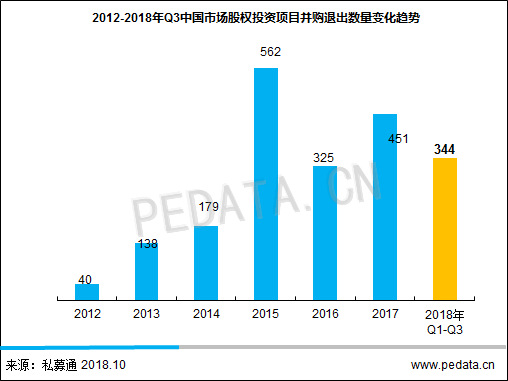

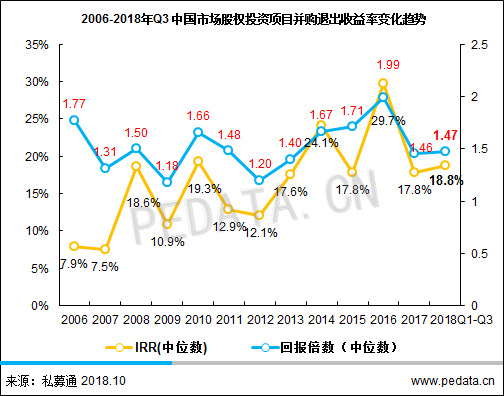

2018年第三季度,中国股权投资市场以并购方式退出案例共发生99笔,较去年同期144笔下降32.6%。其中PE机构共实现57笔并购退出,同比下降27.8%;VC机构共实现36笔并购退出,同比下降30.8%;早期机构实现1笔并购退出,与去年同期保持一致。本期并购退出回报倍数(中位数)为1.47 倍,IRR(中位数)为18.8%,并购退出的收益水平基本趋于稳定。并购退出收益水平虽不及IPO退出,但耗时短、不确定因素少是并购退出的优势,在当前IPO行情低迷的情况下,或许会有更多的投资机构考虑并购等其他退出方式

图8 2012-2018年Q3中国市场股权投资项目并购退出数量变化趋势(按并购退出案例数量,笔)

图92006-2018年Q3中国市场股权投资项目并购退出收益率变化趋势

总体来说,2018年第三季度中国并购市场交易数量和披露金额的交易规模同比均有所下滑。在金融去杠杆、经济下行压力增加的大环境下,并购市场已经连续多个季度处于相对低位。但是,随着近期相对积极宽松的宏观政策、社会融资规模触底回升、以及证监会一系列利好新规的推出,预计未来并购市场有望走出低位行情,并购的春天亦或不远。

上文引用数据来自清科研究中心私募通www.pedata.cn

私募通是中国创业与投资大数据平台,覆盖5万家投资机构,近3千万家企业信息,为创业企业、投资机构、投资人、研究机构、高校的投资决策、市场调研、行业分析等工作提供大量数据支持。

清科研究中心是国内*的专业权威股权投资研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE投资机构、战略投资者,以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产品品牌包括:清科研究、私募通、清科咨询、清科行研、清科投资学院等。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

高源美

电话:+8610-84535220-6201

邮箱:yumigao@zero2ipo.com.cn

【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

同是并购,文化长城与全通教育为何背道而驰

2018/10/24$tags$私募通数据周报:本周投资、上市和并购共126起事件, 涉及总金额438.76亿元人民币

2018/10/22$tags$PE新景象:鼓励私募股权基金参与上市公司并购重组,险资大门或将敞开

2018/10/20$tags$清科数据:9月VC/PE市场小幅下滑 互联网IT行业吸金超300亿

2018/10/17$tags$清科数据:9月新募集基金募资超千亿,募资春天亦或不远

2018/10/17$tags$快讯|又下一“城”!优客工场完成并购方糖小镇

2018/10/17$tags$

旗下微信矩阵:

旗下微信矩阵: