“中国股权投资市场指数”于2019年8月底首度发布,包含“中国股权投资市场综合指数”和“中国VC/PE100指数”,通过季度定期发布及时反映我国股权投资市场发展趋势,成为一级市场风向标。清科研究中心基于2019年股权投资市场全年一手数据[1],更新发布全年指数,并对指数进行专业解读,与市场各参与者共同回顾2019年市场兴衰更迭,见证股权投资发展的高光与变化。

中国股权投资市场指数总体情况

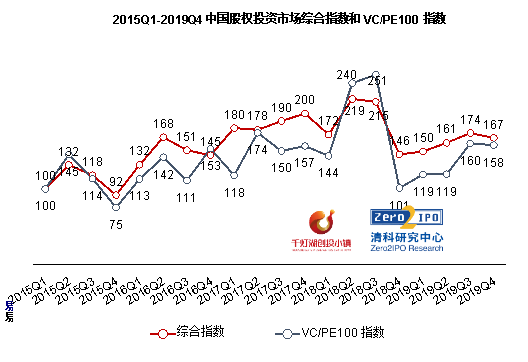

·2019Q4市场综合指数为167,同比上涨14.99%,整体水平仍不及2017和2018

·VC/PE100指数成分机构样本留存率61%,指数波动更甚

·募资表现呈现季度特征,科创板开市拉高指数退出表现

![]()

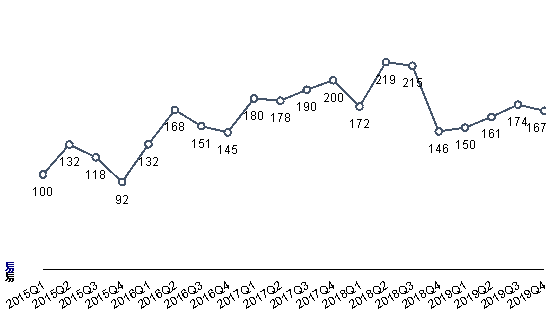

综合指数整体情况:小幅波动,趋势上扬

自2015年,随着“大众创业、万众创新”的发展和“供给侧改革”的推动,大批民营VC/PE 机构、国资机构、金融机构、战略投资者等纷纷入场,中国股权投资市场经历萌芽和起步,进入发展期,市场活跃度稳步提升,股权投资市场总体迅速扩张。期间受股票二级市场波动影响,15年下半年股权投资活跃度出现了短暂回调,但增长势能在2016-2017年期间重新释放,并于2018年Q3达到*。另一方面,随着2017年下半年国内“去杠杆”、“防控金融风险”工作力度的加大以及“资管新规”征求意见稿的公布,2018年开始中国股权投资领域迎来一次“洗牌”,指数走向出现拐点。具体而言,2018年Q1开始股权投资市场募资端率先承压,而投资、退出端由于传导延迟性,活跃度自Q4开始回撤。综合效应下,股权投资市场指数自18年下半年起进入低位运行的“新常态”,市场由单一扩张期进入优化整合、提质增效的新阶段。

2019年,全国经济平稳运行,但国内外经济形势依然严峻,不确定因素增多,经济下行压力仍然较大。股权投资市场也同样进入新的发展阶段,私募投资基金备案规则推出,证监会、中基协组织私募基金清查,我国金融市场进一步规范,在金融改革、市场出清、各项配套政策推进的作用下,募资难的困境稍有缓解,科创板推出热下企业估值逐渐回归理性,投资市场受募资端承压和二级市场疲软的双重影响,活跃度仍不足,市场面临严峻考验。截至2019年底,中国股权投资市场综合指数波动上扬。2019Q4市场综合指数为167,同比上涨14.99%,但全年整体水平仍落后于2017和2018年,2019年表现*的Q3指数仅与前两年表现最差的2018Q1指数相当。

图12015Q1-2019Q4中国股权投资市场综合指数

![]()

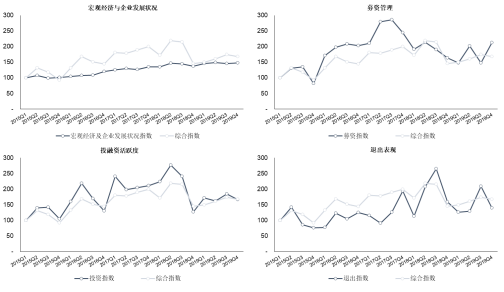

综合指数分级指标:宏观经济稳中见长,募投退喜忧掺半

宏观经济与企业发展情况主要受到国内生产总值、企业新增注册数、社会融资规模增量、企业景气指数与企业家宏观经济热度指数[2]等指标的影响,呈现短期轻微波动、长期稳步走高的整体趋势。2019年国内生产总值99.09万亿元人民币,GDP增速6.1%,受宏观经济环境与国际形势因素,较2015年以来各年增速有所放缓,总体运行平稳。根据国家市场监督管理总局的数据,2015年我国企业新增注册数为443.9万户,经过四年稳步增长,2019年底我国企业新增注册数已经达到730万户。企业新增注册数量逐渐增加,反映出我国民营经济活力提升、创新创业事业稳步开展。在整体经济与市场主体平稳增长的基调下,社会融资规模增量、企业景气指数与企业家宏观经济热度指数的起伏对宏观指数造成一定波动,但长期呈现的增长趋势与整体经济走向趋同一致。

针对股权投资行业痛点问题,2019年监管部门积极完善政策,释放利好信号。募资方面,两类基金多层嵌套适度放开,私募基金备案要求更加规范,市场准入隐形壁垒进一步消除,自2018Q2由“资管新规”发布、市场监管趋严影响的募资难问题有所缓解。因数支国家级大基金和大额外币基金[3]的设立,2019Q2、2019Q4募资指数上涨势头明显,如Q2国新建信(成都)股权投资基金约300亿元人民币、北京城市副中心基金约144亿元人民币、华平中国-东南亚二期基金约45亿美元,Q4国家集成电路二期基金约320亿元人民币。2019全年募资指数158.53,仍低于2016年指数水平,但降幅由2018年25.6%收窄至6.6%。

投资方面,自2018年起受主要经济体中贸易保护主义、单边主义抬头影响,全球投资信心受损,全球经济进入震荡期,叠加国内“资管新规”等行业监管影响,投融资活跃度整体降势明显,其中蚂蚁金服、旷视科技等大额企业融资案例推高2018Q2投资总额,短期内达峰值276.40,并于下半年回落,2018Q4触底。2019年,随着中美贸易协商的逐步达成,外部环境趋稳,多项税收减免政策推行,募资端减压;而在科创板开市,格力、快手等大额融资拉动作用下,投融资活跃度跨越谷底。目前,我国经济正由高速增长转为高质量发展阶段,科技创新则是最主要的驱动力,虽然2019年股权投资的总量同比大幅下降,但科创领域投融资热度持续,投资格局发生变化。

退出方面,2017年下半年,因国内IPO审核进度加快,股权投资机构迎来一次良好的退出时机,退出指数短暂上扬;2018年国内上市退出路径再次受阻,美国纽交所允许企业“直接上市”、香港证券交易所开放“同股不同权”和未盈利生物科技企业上市等政策推出,国内企业赴港、赴美上市数量迅速增加,推动中国股权投资市场指数在募资、投资不利的大背景下攀上峰值,释放了之前数年部分机构的退出压力。2018年底及2019年初,由于出境上市企业股价的不佳表现、国内科创板准备工作的推进和首批登陆企业名单公布,一些原本计划赴港/美上市的企业进入观望状态,退出指标重新进入“蛰伏期”。2019Q3科创板试行注册制,企业迎来一波国内上市潮,单季度VC/PE支持上市企业数量56家,叠加并购、股权转让、回购等多元化退出影响,退出表现优异;2019Q4 IPO企业数量环比微升,但市场估值回归理性,整体回报倍数和退出收益远不及2019Q3水平,综合作用下,退出表现回落,总体较年初水平有所提高。

![]()

![]()

VC/PE100指数成分机构年度调整:4年样本留存率61%

根据市场参与主体类型数量分布,VC/PE100样本包括综合实力最强的早期机构15家、VC机构35家、PE机构50家。为更准确反映头部机构真实状况,每年度对100家指数成分机构进行动态调整。从历年样本组成来看,与2015年相比,2019年样本留存比例为61%,即2015年超近四成的机构在2019年样本中被替换。样本留存率不高主要由两方面原因造成:一是中国股权投资市场尚处于发展阶段,头部机构的地位仍未稳固,机构优胜劣汰实属正常;二是随着中国股权投资市场的不断发展,参与主体更加丰富,以战投和国资为代表的新势力的实力不断增强。

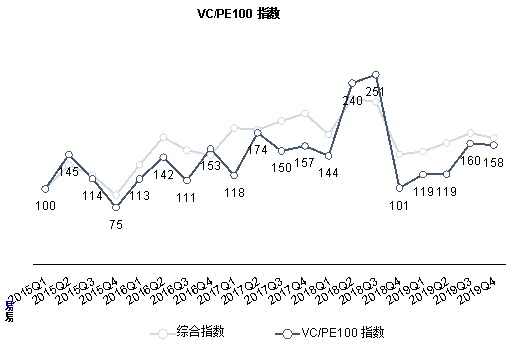

VC/PE100指数整体情况:头部机构波动性大,市场放大效应明显

从指数趋势来看,与中国股权投资市场综合指数变化趋势一致,VC/PE100指数呈波段性上涨的特点,2018年冲高后回落,2019年指数有所回升,整体水平仍低于2017年。2019年度,VC/PE100指数Q3、Q4分别受退出表现和募资管理影响大幅上升。具体而言,Q3科创板首度开市,企业上市数量激增,环比增长145.2%,回报率维持较高水平,总体退出表现突出;Q4基金募集额环比增长20.4%,平安消费科技基金、金沙江创投美元七期基金等大额基金完成募集,投退表现优良,总体作用下指数高位微降。

VC/PE指数的波动大于市场综合指数,存在放大效应,主要原因有两方面:其一,头部机构单支基金募集规模较大,且募资具有周期性,导致募资波动性较大;其二,头部机构的市场表现差异性仍较显著。

图32015Q1-2019Q4中国股权投资市场VC/PE100指数

![]()

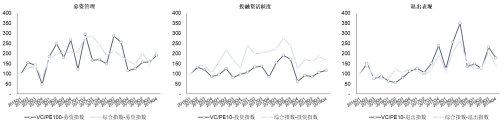

VC/PE100指数分级指标:头部机构募退优势明显,投资增速紧追市场发展脚步

从历史趋势分析,与中国股权投资市场综合募资指数相比,VC/PE100募资指数整体走势相同,但波动较大,主要原因是头部机构单支基金募资金额较大,且多集中在每年第二季度完成募集,推高第二季度VC/PE100募资指数,带动VC/PE100指数升高。就2019年度而言,大额基金募集集中于二、四季两个季度,拉高其募资管理指数,如红杉时尚科技产业基金、深圳和谐成长三期基金、华平中国-东南亚二期基金,平安消费科技基金、金沙江创投美元七期基金。对比综合指数,2019年市场综合募资指数高于VC/PE100募资指数,主要原因是国资背景超大额基金设立,拉高了整体市场募资指数。剔除此影响,VC/PE100的募资指数均高于市场综合指数。

与VC/PE100募资指数相比,VC/PE100投资指数相对稳定,在100上下波动,于2018年Q2到达最高点后迅速回落。综合投资指数明显高于VC/PE100投资指数,主要有两方面原因:一是股权投资市场规模在近年来处于高速扩张期,活跃机构数量增长169.3%,2019年市场整体投资金额较2015Q1增长92.4%,而同期头部机构的投资金额增幅仅73.4%,机构自身的扩张速度与市场整体规模的增长速度不具备可比性。二是投资案例数量上,近年来机构投资谨慎性提高,投资阶段边界模糊化,呈现整体后移倾向,单笔投资额增大,投资更加集中,市场总体投资案例数较2015Q1降低11.3%,而头部机构的投资集中放大效应更为明显,同期投资案例数降低40.0%。

与综合退出指数类似,2015Q1-2017Q2期间,VC/PE100退出指数一直处于低位运行。随着国内外上市政策改革成效显现,中企IPO数量明显增多,VC/PE100退出指数明有所上升。但是值得注意的是,VC/PE100退出指数与综合退出指数趋势虽大体相同,但个别季度明显较高,主要原因是高增长、高估值“独角兽”集中上市,从而推动了VC/PE退出指数的走高,这也说明了头部机构的投资精准度高于市场平均水平。就2019年而言,2019Q3 和2019Q4,VC/PE100退出表现明显优于综合指数退出表现,主要原因是头部企业精准布局科创板上市企业,注册制推行带来退出便利,如澜起科技背后的58家机构中有25家为VC/PE100样本机构。

图42015Q1-2019Q4中国股权投资市场VC/PE100指数分级指标

![]()

![]()

在宏观经济下行压力增大和市场格局重塑的综合影响下,中国股权投资市场将继续调整,市场底部未现,综合指数将在探底后再度上升。值得注意的是,受新型冠状病毒感染肺炎疫情影响,实体经济遭受重创,经济金融环境低迷,指数震荡周期将延长。机构方面,成分机构总体市场地位相对稳固,但最头部机构强者愈强,尾部机构竞争加剧,市场格局加速调整,VC/PE100指数未来可能波动性加大。

『中国股权投资市场指数简介

2月27日,“2019年中国股权投资市场指数”在千灯湖创投小镇发布,委托清科研究中心执行。千灯湖创投小镇是广东省首批省级特色小镇创建对象中*一个金融类的特色小镇,也是佛山打造珠江西岸创投中心的重要物理载体。清科研究中心是我国股权投资市场权威的数据和咨询服务机构,为指数提供研究方法论和数据支持。』

广东金融高新区管委会副主任、佛山市南海区人民政府副区长乔吉飞发布“2019年度中国股权投资市场指数”

以上内容来自清科研究中心私募通www.pedata.cn

私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域全面、精准、及时的专业数据库,为有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。

清科研究中心是国内*的专业权威股权投资研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE投资机构、战略投资者,以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产品品牌包括:清科研究、私募通、清科咨询、清科投资学院等。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

高源美

电话:+8610-84535220-6201

邮箱:yumigao@zero2ipo.com.cn

关于清科集团

清科集团创立于1999年,是中国*的创业与投资综合服务平台及知名投资机构。清科集团业务包括研究咨询、数据产品、信息资讯、会议论坛、投资培训、投资银行、直接投资、母基金管理、资产管理及创投机构区域落地。

[1]2019年全年数据根据清科研究中心最新数据进行调整,VCPE100的样本和数据也根据最新样本和数据进行调整。

[2]由于人民银行自2019年Q2开始停止发布企业家信息指数,故指数中的“企业家信息指数”调整为“企业家宏观经济热度”,因此最终股权投资市场指数略有变化,经测算,全年指数趋势一致。

[3]仅统计本期募集基金的直投部分规模。

【本文由投资界合作伙伴清科研究中心授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。