国内首份投后服务评价体系研究报告,全文发布

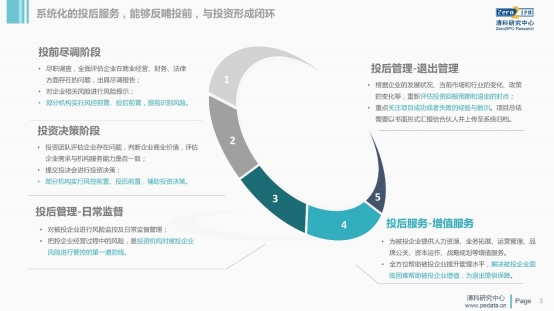

随着国内外政治经济环境不确定因素增加,中国股权投资行业也进入了“大变革、大调整”时代。在市场环境严峻、行业竞争加剧的当下,越来越多的私募股权投资机构开始将投后服务作为自身核心竞争力的重要一环。

长期以来,投后服务周期长、效益难衡量、系统化建设不完善是行业共性问题,清科研究中心积极探索投后服务评价的客观化和规范化。

源码资本长期秉承发现价值和创造价值并重,也希望在投后服务领域创造更多价值,推动建立全面、客观、公正的投后服务评价体系,持续强化私募股权投资机构投后服务能力,赋能投后企业。

基于此,源码资本发起,并由清科研究中心独立开展“2019年中国股权投资机构投后服务评价体系”研究课题,通过问卷调查、标杆机构和被投企业访谈,对股权投资市场上主流投资机构的投后服务内容进行了系统性梳理,制定了覆盖投后服务内容及效果的评价指标体系,并在此对评价指标体系建立的整体思路、工作方法进行系统性阐述,意在抛砖引玉,为机构完善自身投后服务体系、开展投后服务评价工作,提供参考借鉴。

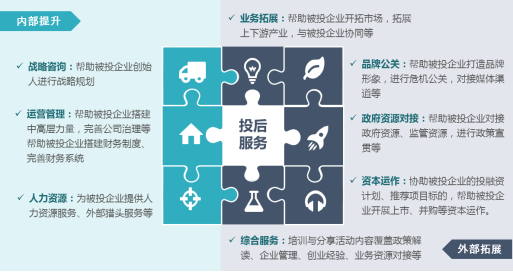

一、机构投后服务的主要内容

机构投后服务旨在帮助被投企业进行内部管理提升和外部资源拓展,全方位提升被投企业的管理水平、业务能力,帮助被投企业实现增值。良好的投后服务不仅能够帮助投资机构*化退出收益,更能够打造机构品牌效应,提升机构整体实力,为获取优质项目提供保障。同时,投后服务也有助于机构整合项目上下游资源,推动形成产业链投资布局。

根据公开信息及访谈调研信息,清科研究中心对目前国内市场上投资机构的投后服务内容进行了梳理,主要包括:战略咨询、运营管理、人力资源管理等内部提升服务,以及业务支持、品牌公关、政府资源对接、资本运作、综合服务等外部拓展服务。

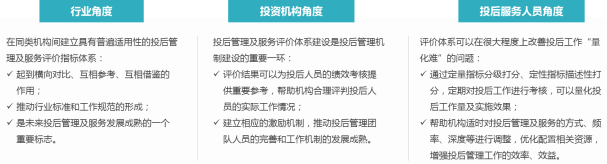

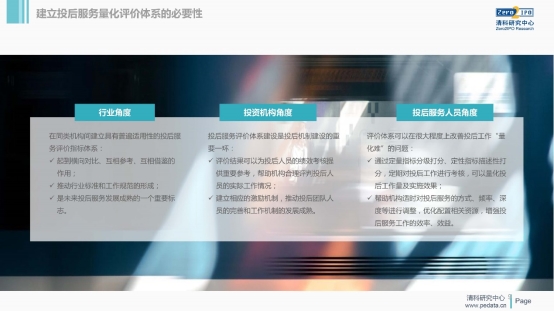

二、机构投后服务评价体系建设的必要性和难点分析

机构投后服务评价指标体系的建立,可以在很大程度上改善投后工作“量化难”的问题,实现投后服务工作量及实施效果的量化管理,帮助机构优化投后资源配置,并制定相应考核和激励制度,推动投后人员和工作机制完善,进而推动行业整体标准和工作规范的形成。

评价体系建设难点:投后服务差异大,难以建立统一的投后服务评价指标及评价标准。

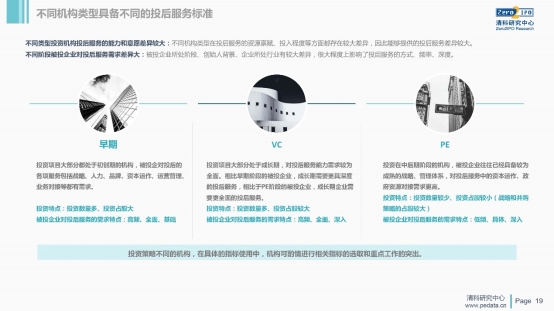

受股权投资业务本身的复杂性影响,不同机构在投资策略、资源禀赋、投入程度(战略型投资、控股型投资、小股权型投资)等方面都存在较大差异,因此机构本身的投后服务意愿、侧重点以及服务深度等都可能存在较大差异。

由于被投企业所处行业和发展阶段有较大差异,企业创始人的管理水平和对投后服务的具体需求也不尽相同,也在很大程度上影响了机构投后服务的方式、频率和深度。

因此,在投后服务评价体系建设过程时,除考察投资机构的内部相关制度建设、组织体系架构、专业人员配置、匹配资源投入以及提供的投后服务内容外,更需要从分析被投企业的真实诉求入手,注重被投企业的评价,着重考察机构投后服务内容与企业实际需求的匹配度,以及投后服务实施效果。基于此,本着全面性与重点性相结合、可行性与实用性相结合、定量考核与定性评价相结合的基本原则,本研究课题深入剖析了机构投后服务的相关要素,从评价对象、评价周期、评价维度及权重、评价内容、评价模型等方面对机构投后服务评价体系进行了系统架构。

三、机构投后服务评价体系整体架构思路

1、评价对象

科学合理的确认评价对象,是筛选评价指标、建立评价模型的前提。基于不同的评价目的,投后服务的评价对象可以是单个项目、投后服务人员、投资机构等。本研究报告中建立的投后服务评价体系,是以“投资机构”为评价对象。

2、评价周期

投资机构一般都会在投后定期对被投企业的财务、运营等数据进行收集、分析,同时以月度、季度、半年度、年度等为周期,对项目以及基金的整体运作情况进行汇总、讨论,并定期为LP提供基金报告。为提高投后服务评价工作效率,以及与其他各项工作的协同性,清科研究中心建议将投后服务评价工作纳入机构日常工作周期,在具体评价周期的设置上不宜过短或过长,可结合投后服务投入情况、企业需求频次等综合确定。

3、评价维度及权重

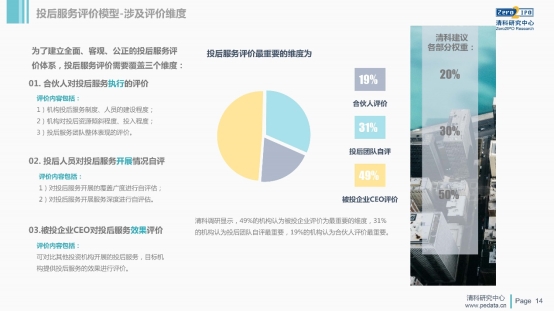

从评价工作的完整性、客观性以及可实施性上考虑,将机构投后服务评价划分为三个评价维度:被投企业评价、机构管理层评价、投后团队自评。

根据清科研究中心调研数据,有49%的调研机构认为被投企业CEO评价是机构投后服务评价最重要的评价维度;有31%的机构认为投后团队自评为最重要的评价维度;有19%的机构认为合伙人评价为最重要的评价维度。结合调研结果和访谈信息,清科研究中心建议机构合伙人、投后团队、被投企业CEO三个评价维度的权重分别为:20%、30%、50%。

4、评价内容

受资源禀赋、发展阶段、投资策略等因素影响,机构往往在投后服务制度建设、组织架构与流程设计、人员配置、服务内容等方面具有较大差异,因此在综合考量机构投后服务评价的普遍性要求的基础上,还需结合不同类型机构的差异性特征,从投后服务整体情况、投后服务具体内容、投后服务实施效果等方面,有针对性的进行评价指标设计,进而结合被投企业、机构合伙人、投后团队三个维度的评价结果,进行综合评价。

根据公开信息及访谈调研信息,清科研究中心梳理了目前国内市场上投资机构开展投后服务工作的重点内容,本报告的评价体系也将*范围覆盖投后服务的工作内容&实施效果。

5、评价模型

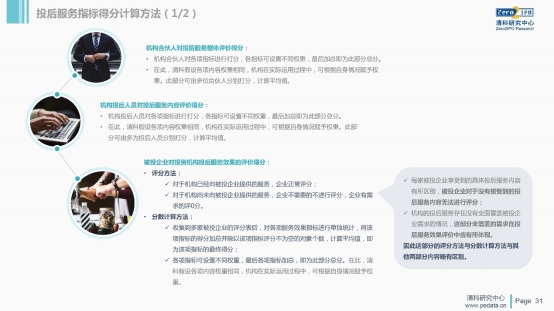

本评价模型覆盖机构投后服务的三个评价维度,并从各维度的主要评价内容入手,进行细化评价指标的设计,从而全面覆盖机构投后服务工作的各个层面和工作重点,从基础架构上保障评价模型的完整性、客观性。

本评价体系中,机构合伙人(20%)、投后团队(30%)、被投企业CEO(50%)的预设权重,由清科研究中心根据调研情况和市场积累的经验设定,可作为整体权重设置参考,早期、VC、PE机构的权重和分制分配可略有差异。本评价模型采用加权求和的计算方法,各评价维度的得分确认后,结合权重情况,进行机构综合得分核算。

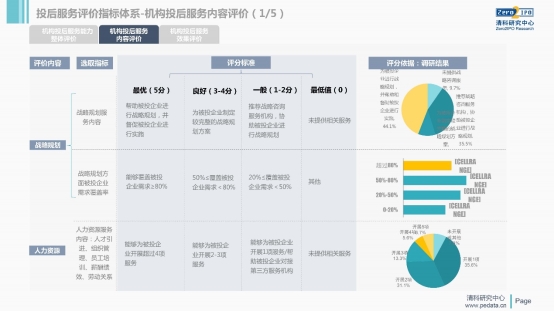

6、评价指标体系

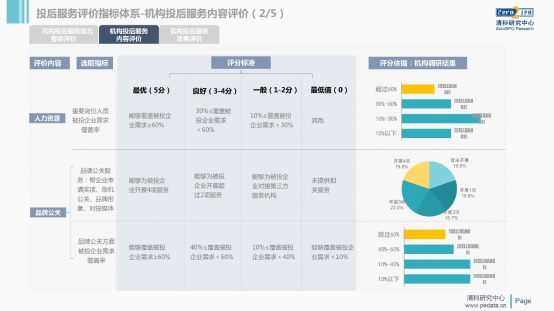

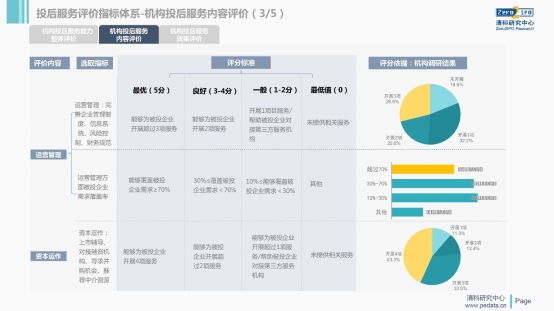

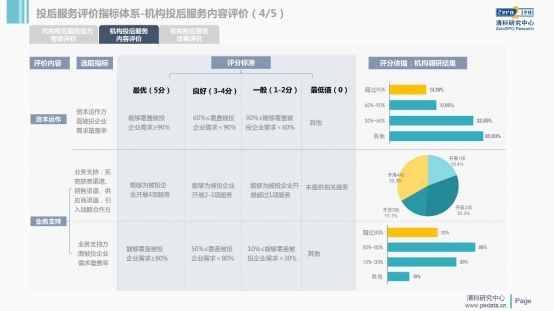

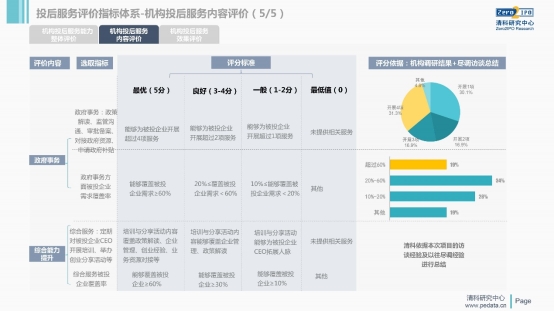

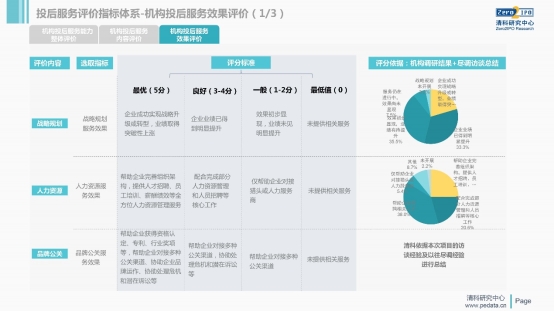

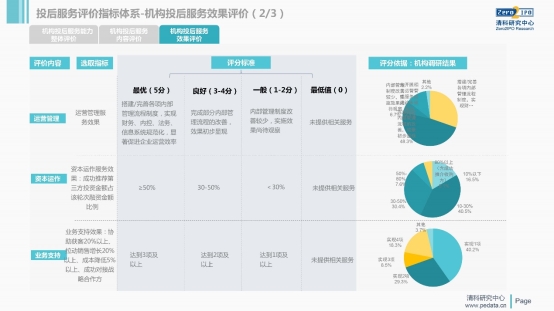

结合市场调研与案例研究,清科研究中心对机构投后服务主要内容及特点进行了梳理,建立了“机构投后服务评价指标体系”,为投资机构提供参考。投后服务评价指标体系共包括3个评价维度、19个一级评价指标、30个二级评价指标。

在机构投后服务评价体系的实际应用中,在遵循评价工作基本原则的基础上,机构可结合自身实际情况和被投企业需求特点,合理确定评价指标、评价权重,但整体要能突出对被投企业投后服务需求的响应程度及效果。

7、评价标准设置

从量化角度出发,评价指标分为定性指标和定量指标,指标评分均采用打分制,满分5分,评价标准充分参考调研问卷和机构、企业访谈信息,实行定性描述打分、定量核算打分,参考制定的评价标准,指标得分均在0~5区间取整。

*值:每个指标最高分以该模块服务*质标杆机构的服务程度来界定,并结合不同阶段企业的需求进行评定。

平均值:结合问卷调研,获取市场活跃机构的总体执行情况和执行效果,设定指标平均值及其含义。

完整版报告下载链接:https://free.pedata.cn/1440998437254069.html

上文引用数据来自清科研究中心www.pedata.cn

私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域全面、精准、及时的专业数据库,为有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。

清科研究中心是国内*的专业权威股权投资研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE投资机构、战略投资者,以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产品品牌包括:清科研究、私募通、清科咨询、清科投资学院等。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

高源美

电话:+8610-84535220-6201

邮箱:yumigao@zero2ipo.com.cn

关于清科集团

清科集团创立于1999年,是中国*的创业与投资综合服务平台及知名投资机构。清科集团业务包括研究咨询、数据产品、信息资讯、会议论坛、投资培训、投资银行、直接投资、母基金管理、资产管理及创投机构区域落地。

【本文由投资界合作伙伴清科研究中心授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

清科数据:11月募资市场小幅回暖,募资规模超千亿元

2019/12/30$tags$清科数据:11月并购市场持续低落,央企混合制改革指引发布

2019/12/23$tags$清科研究为您解读《2019年另类资产配置之不良资产专题研究报告》

2019/12/13$tags$清科数据:11月VC/PE市场融资金额环比略增,医疗健康领域融资超百亿元人民币

2019/12/13$tags$清科数据:11月共53家中企IPO,阿里巴巴重归香港上市

2019/12/12$tags$清科数据:10月份募资金额小幅回升,整体尚无回暖趋势

2019/11/26$tags$

旗下微信矩阵:

旗下微信矩阵: