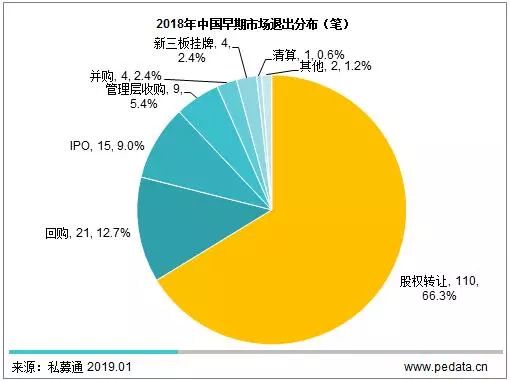

综述:大中华区著名创业投资与私募股权投资研究机构清科研究中心近日发布数据显示:2018年中国早期投资市场遭受金融监管冲击,早期机构强者恒强的形势愈发明显。根据清科旗下私募通统计,2018年中国早期投资机构新募集111支基金,总计共募得181.90亿元;投资方面,2018年国内共发生1,795起早期投资案例,披露投资金额约为142.45亿元;退出方面,2018年中国早期投资市场全年共发生166笔[1]退出案例,其中股权转让发生110笔,回购退出21笔,被投企业IPO15笔。早期投资市场退出方式集中化,股权转让退出案例数占比接近七成,新三板挂牌遇冷,回购成为机构退出的第二选择;受益于科技企业出海上市的小高潮,早期机构的被投企业IPO数量同比大幅上升。

金融严监管带来“募资寒冬”,美元基金风景独好

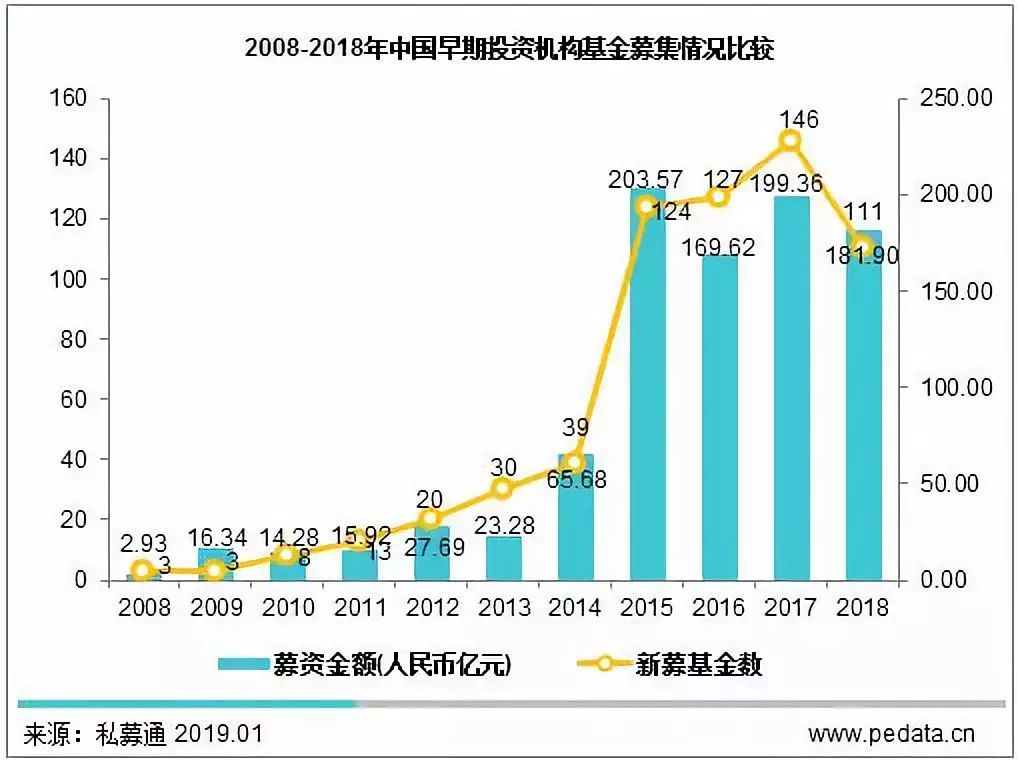

根据清科旗下私募通统计,2018年中国早期投资机构新募集111支基金,同比下降24.0%;披露募集金额为181.90亿元,同比下降8.8%;基金募集数量与募集规模均呈现下降趋势。其中,人民币基金为103支,披露总募集金额为144.41亿元;外币基金共计8支,披露募集金额为37.49亿元。本年度由于《关于规范金融机构资产管理业务的指导意见》等一系列金融监管制度的落实以及中美贸易摩擦影响二级市场表现,市场资金端承压较大,造成流入早期投资市场的资金同步收紧,早期机构的人民币基金募资难度上升。但与此同时,国家对外开放力度持续增加,海外投资机构逐渐加强对中国市场的资产配置,拥有多元化募资能力的早期机构受到外资垂青,美元基金募集迎来量价齐升。此消彼长之下,2018年早期投资机构募集基金中,人民币基金新募资总额占比从96.5%下降至79.4%,美元基金占比从3.5%上升至20.6%。

图1 2008-2018年中国早期投资机构基金募集情况比较

早期投资总额同比微跌,平均投资额走高趋势延续

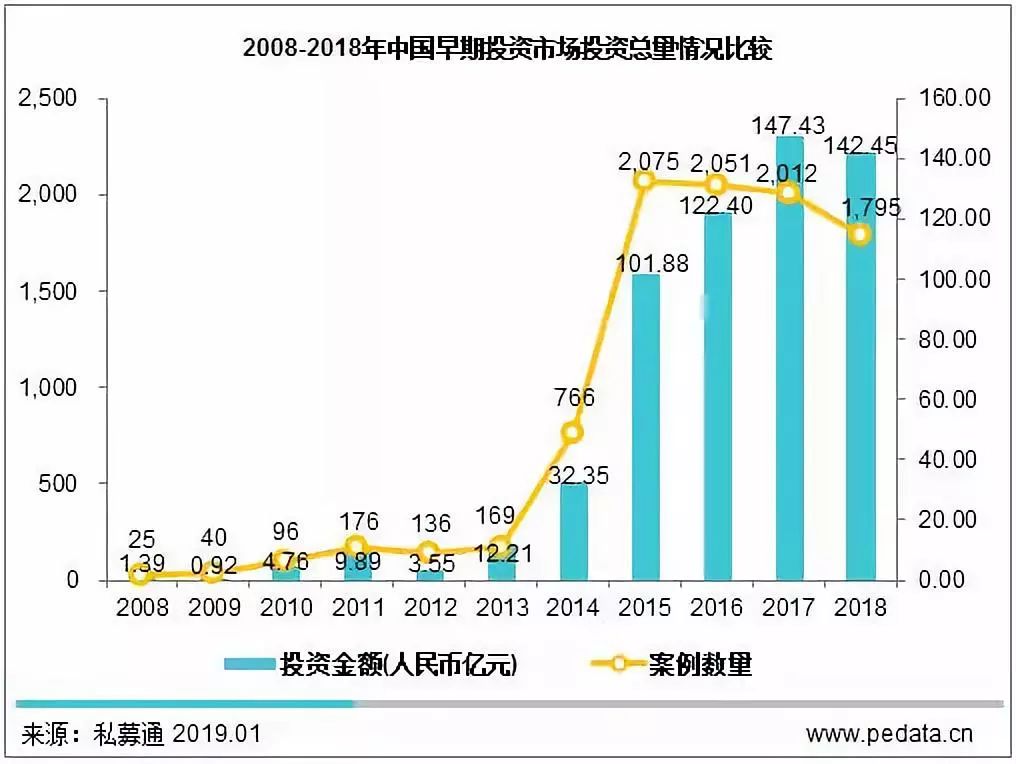

投资方面,受2018年“募资寒冬”的影响,早期投资总金额与投资案例数同步下滑。根据清科旗下私募通统计,2018年国内共发生1,795起早期投资案例,同比下降10.8%,披露投资金额约为142.45亿元,同比下降3.4%,披露投资金额案例数为1,513起,平均单笔投资金额为941.53万元,同比上涨12.9%。清科研究中心认为,2018年早期投资领域数量和金额齐跌主要是受到募资端压力影响,同时宏观经济和外部环境的变化也影响了部分早期机构的信心,令其出手更为谨慎。尽管早期投资案例数与金额均呈现下降趋势,但投资的平均金额却持续上升,其主要原因是案例数相对金额的降幅更大;这一趋势也反映了早期投资领域目前的现状:机构一方面收缩业务备战“寒冬”,另一方面也不忘押注头部项目,寄希望于“有把握的胜仗”。此外,2018年早期领域外币投资的比例从12.6%上升至17.9%,鉴于今年外币基金在募资端的亮眼表现,未来早期市场中的外币投资或将持续活跃。

图2 2008-2018年中国早期投资市场投资总量情况比较

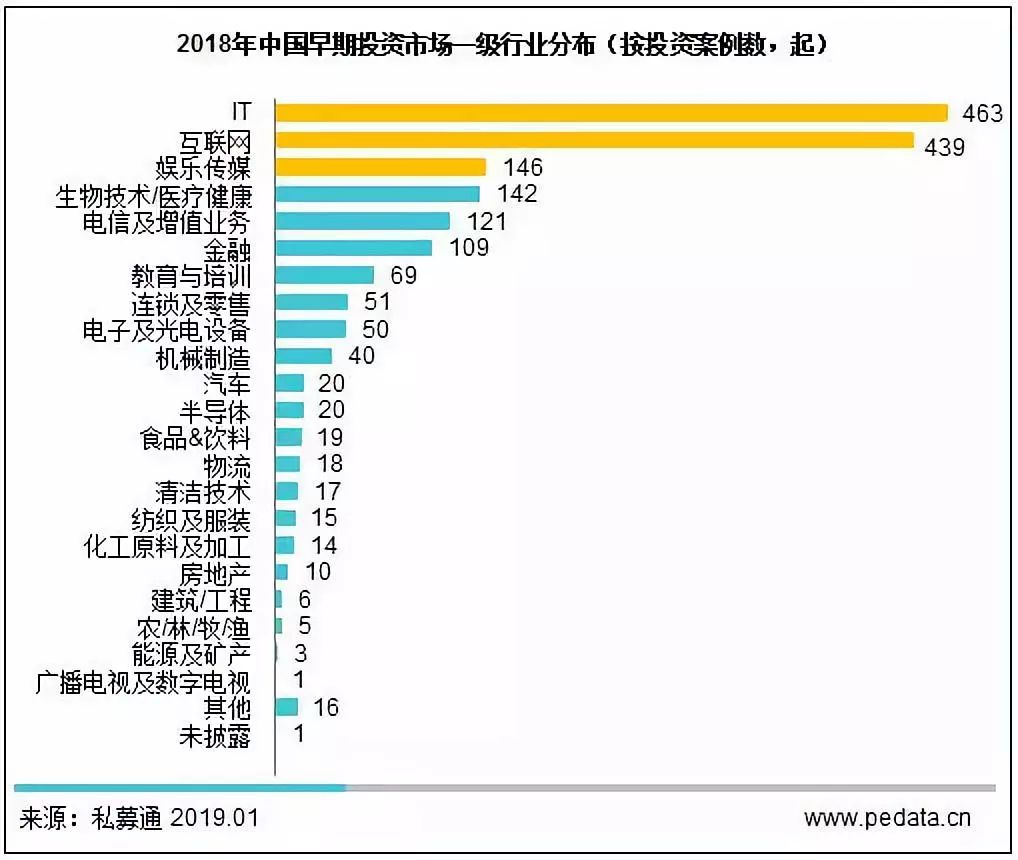

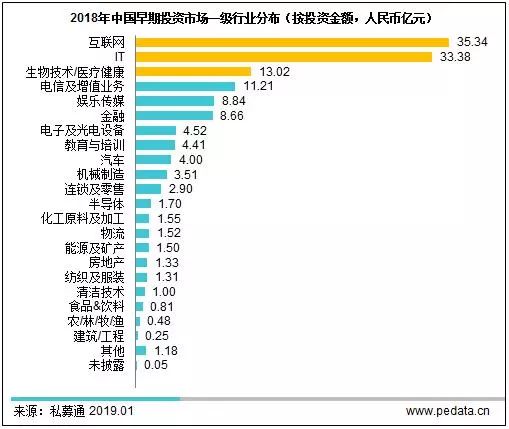

早期投资专注TMT行业,人工智能助IT行业弯道超车

根据清科旗下私募通统计,2018年互联网、IT和娱乐传媒行业仍然是早期投资机构重点关注的投资行业。其中,IT行业共发生463起投资案例,披露投资金额为33.38亿元;互联网行业获投案例数为439起,披露金额为35.34亿元;娱乐传媒行业共发生146起投资案例,披露金额为8.84亿元;生物技术/医疗健康行业发生142起投资,披露总金额13.02亿元。人工智能领域的欣欣向荣支撑起IT行业的增长,2018年IT行业总投资案例数反超互联网拔得头筹,但AI的后发项目多处于前期轮次,故融资总额尚未超越互联网。娱乐传媒行业虽然仍位于热门投资行业前三,但由于影视娱乐相关领域受估值高、严监管、补税政策等因素的影响,热度有所下降,融资额亦同比萎缩较多。另外,在全球经济走入下行周期的大环境下,逆周期的医疗健康行业逐渐展露优势,2018年其融资总金额已经跻身早期融资金额前三。

图3 2018年中国早期投资市场一级行业投资分布(按投资案例数,起)

图4 2018年中国早期投资市场一级行业投资分布(按投资金额,人民币亿元)

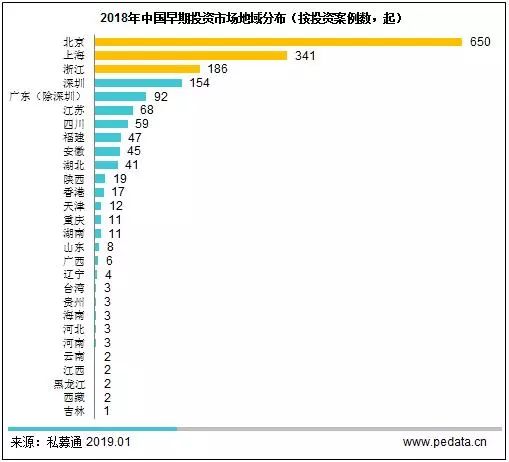

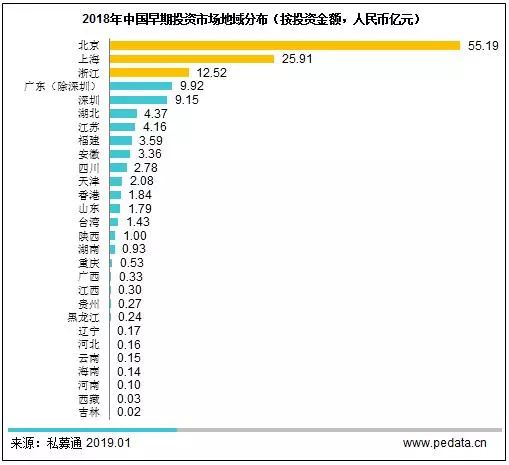

北京科创氛围依旧浓厚,沪深杭不断缩小差距

根据清科旗下私募通统计,2018年中国早期投资市场最活跃地区依旧为北京,共发生650起投资案例,披露金额约55.19亿元。北京依托文化中心、科创中心的城市定位,在互联网、IT、文娱等领域多点开花,继续保持中国早期投资最核心地位。上海和浙江分别位列投资活跃度第二、第三。相比2017年,京-沪早期投资数量比从2.1下降至1.9,投资额之比从2.6下降至2.1;尽管北京*优势依旧,但与上海的差距在2018年被拉近。而浙江省得益于阿里、网易等互联网巨头企业的带动效应及当地政府对创业投资基金的优惠政策,早期投资市场获得长足的发展,反超深圳成为早期投资活跃地区第三位。另外,在一系列政府引导基金的支持下,四川、湖北、安徽和陕西等中西部地区的早期投资市场蓬勃发展,已然组成了我国早期投资领域的第二梯队。

图5 2018年中国早期投资市场投资地域分布(按投资案例数,起)

图6 2018年中国早期投资市场投资地域分布(按投资金额,人民币亿元)

新三板遇冷挂牌数量萎缩,科技股上市浪潮助推早期机构被投企业IPO跃升

根据清科旗下私募通统计,2018年中国早期投资市场全年共发生166笔退出案例,其中股权转让发生110笔,创业公司回购21笔,被投企业IPO[2]15笔。与2017年相比,早期退出数量有所下降但退出方式集中化的趋势得到延续,股权转让退出案例数占比依旧稳定在六成左右。但在股权转让之外,2018年早期市场的退出方式出现了一些新的特征。首先,新三板挂牌数量萎缩明显,公司回购股份取代其成为机构偏好度第二的退出方式。新三板推出以来,流动性不足和定价能力弱的问题始终困扰着挂牌企业,影响了其融资功能的发挥;在此背景下,舍弃新三板“曲线救国”的退出方式,转向更为直接的公司回购股份方式退出逐渐成为早期机构的共识。其次,2018年早期机构被投企业的IPO数量迎来一次“飞跃”式提升,由2017年的5笔上升至15笔;这主要是由于2018年中开始,一批科技企业掀起了赴港股/美股上市的热潮,其中大多数企业成立于2014年开始的“双创”热潮中,彼时恰为中国早期投资兴起的阶段。不过需要留意的是,部分企业IPO之后受到全球经济不确定性影响出现了“破发”的情况,现阶段投资者避险情绪依然浓厚,未来二级市场的波动或将影响早期机构的实际收益。

图7 2014-2018年中国早期市场退出数量比较

图8 2018年中国早期投资市场退出分布(按数量,笔)

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

赵雷雨

电话:+010-64158500-6638

邮箱:arthurzhao@zero2ipo.com.cn

【本文由投资界合作伙伴微信公众号:清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。