2024年以来,证监会对资本市场并购重组的改革政策密集出台,服务科创及向新质生产力转型,提高保障制度的包容性、适配性、便捷性成为这轮并购重组市场改革的核心亮点。在国务院“国九条”核心政策指引下,资本市场“1+N”政策体系逐渐落地。4月19日,中国证监会发布《资本市场服务科技企业高水平发展的十六项措施》,要推动科技型企业高效实施并购重组,包括制定定向可转债重组规则,优化小额快速审核机制,适当提高轻资产科技型企业重组估值包容性,支持科技型企业综合运用股份、定向可转债、现金等各类支付工具实施重组。6月19日发布了《关于深化科创板改革 服务科技创新和新质生产力发展的八条措施》,提出支持科创板上市公司开展产业链上下游的并购整合,提升产业协同效应。随后,9月25日研究制定了《关于深化上市公司并购重组市场改革的意见》,提出支持上市公司围绕战新产业、未来产业并购重组并向新质生产力转型;鼓励上市公司通过完善限售期规定、简化审核程序、锁定期“反向挂钩”等方式加强产业整合从而合理提升产业集中度;对重组估值、业绩承诺、同业竞争、关联交易等进一步提高监管包容度;鼓励支持分期发行股份和可转债等支付工具提高交易效率等六项措施,进一步激发并购重组市场活力,充分发挥资本市场在企业并购重组中的主渠道作用。在此背景下,预计未来A股并购交易的“硬科技”“三创四新”属性将日益凸显。国际市场方面,全球高通胀、高利率、地缘政治等宏观因素叠加并购后整合效果不佳,中企参与的跨境并购目前依然保持谨慎态度。

01

市场整体

2024年前三季度中企参与的并购交易活跃度延续下滑态势

但从数据统计层面来看仍具有一定的滞后性,目前2024年前三季度中企参与并完成交割的并购交易尚未显现出显著好转,整体延续了下滑态势。根据清科研究中心统计,前三季度中国企业参与的并购案例数总量1,671起,同比下降16.0%;涉及交易总金额超4,149.56亿人民币,同比下滑超四成,其中五十亿以上大额案例数量及金额均远低于去年同期水平。其中,上市公司发起完成的并购交易共计590起,涉及交易规模1,651.57亿人民币,分别占市场整体的35.5%、39.8%。上市公司发起的并购中,约95%的被并购方为非上市公司,仅5%交易案例为对上市公司股份收购。

02

境内外市场

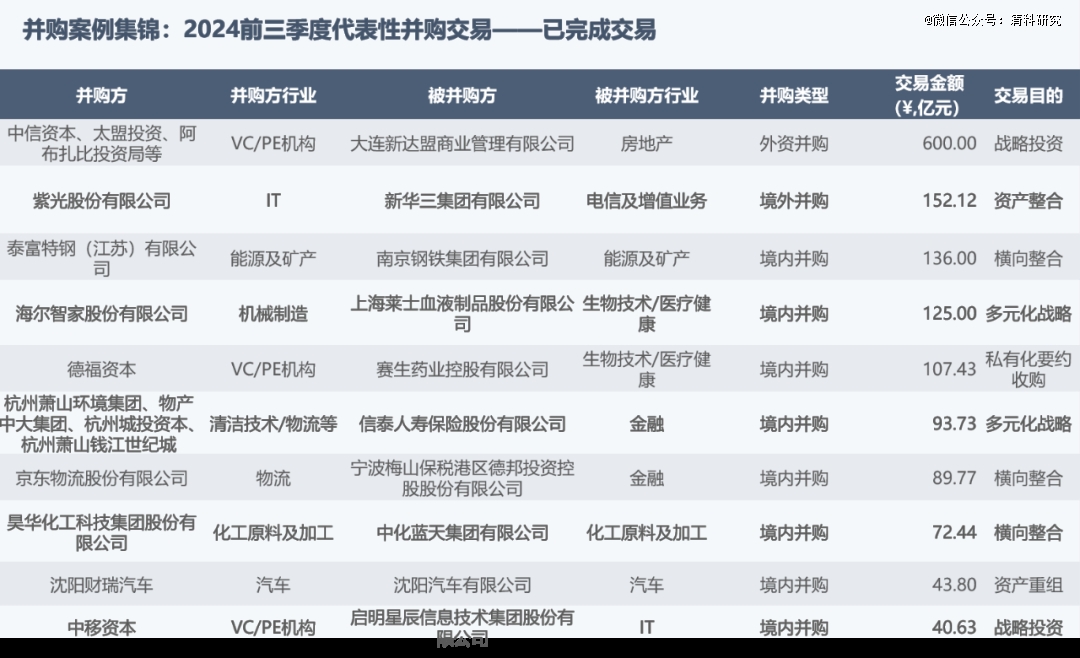

境外并购受大额案例拉动交易案例数及交易规模双双回升

境内市场方面,根据清科研究中心,2024年前三季度境内并购交易共完成1580起,涉及交易金额3252.10亿元人民币,占并购整体交易数量的94.6%、交易规模的78.4%,分别同比下滑15.5%、48.5%。目前,境内并购交易仍以产业链上下游的资源优化整合为主,同时随着政策端持续鼓励科创企业通过并购重组延伸产业链,提升核心竞争力,国内并购案例的并购方及被并购方的科创属性持续增强。

跨境交易方面,中企境外并购与外资并购活跃度均受全球市场信心不足及并购后整合效果不佳影响延续下滑态势。其中,外资并购前三季度共完成28起,涉及交易金额627.92亿元人民币,交易数量同比下滑54.1%,交易金额同比下滑11.5%。外资并购主要为香港企业对内地IT、生物技术/医疗健康、房地产企业的并购。境外并购方面,2024前三季度的境外并购交易总案例数达63起,涉及交易总金额达269.53亿元人民币,分别同比回升6.8%、75.9%(受紫光股份152.12亿收购新华三案例拉动)。境外并购交易类型主要以境内半导体、生物医药、能源矿产或金融企业收购香港、泰国、欧美等地的半导体、生物技术/医疗健康、汽车等科创领域或能源矿产等资源企业为主。

03

行业分布

被并购企业方科创属性进一步提升

2024年前三季度中国并购市场被并购企业领域仍以IT、清洁技术、半导体、生物医药等科创企业为主,四大领域被并购案例数分别同比上升72.2%、96.1%、27.2%、36.0%,合计占比39.3%,较2023年前三季度四大领域总交易案例数同比增长17.8%,整体来看,被并购方的“硬科技”属性进一步提升。同时随着汽车行业整合加速,汽车领域企业被并购活跃度显著增高,行业集中度有进一步提升趋势,被并购案例数分别同比上升90.9%。从交易规模看,因大额案例的支撑,房地产、生物技术/医疗健康、电信及增值业务三大领域的并购规模分别同比显著上升。

04

交易方式

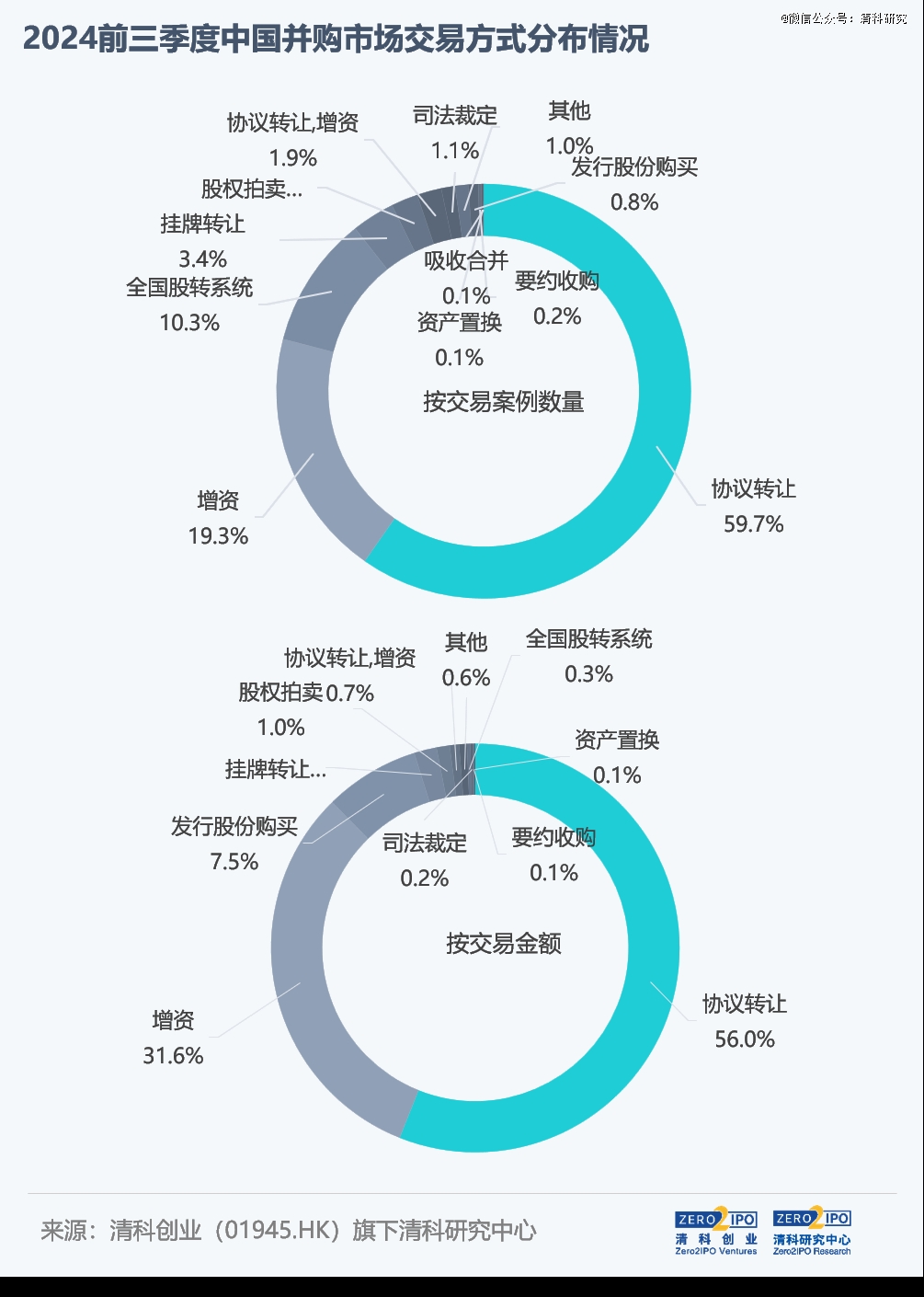

协议转让、增资、全国股转交易仍是三大主流交易方式

从交易方式来看,2024年前三季度中企参与并购案例主要通过协议转让、增资、股转系统系统转让三大方式进行,合计案例数量占比超七成。其中上市公司发起的并购交易主要以协议转让、增资的方式交易,分别占上市公司发起并购案例的约68.6%、19.2%;协议转让和增资占比4.6%、发行股份购买方式仅占比1.9%,挂牌转让、、要约收购、资产置换、股权拍卖、司法裁定等其他交易方式合计占比5.8%。非上市公司发起的并购案例则主要采用协议转让、增资、全国股转系统交易方式完成,合计占非上市公司发起并购案例的89.5%。

从交易规模来看,大额交易主要通过协议转让、发行股份购买、增资方式进行,三种交易方式交易规模合计占比超九成。此外,因市场经济形势不佳,前三季度通过股权拍卖、司法裁定交易的并购案例合计53起,占前三季度交易总量的3.2%。其中,股权拍卖及司法裁定对象主要包括房地产、建筑/工程、金融、化工原料企业等领域企业。

参见:https://report.pedata.cn/1700098909911096.html

【本文由投资界合作伙伴微信公众号:清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。