2024年前三季度,尽管中国股权投资市场新募基金数量和规模、投资案例数与金额整体延续下滑态势,但第三季度市场新募基金规模与投资金额均环比回升,政策层面也在不断释放积极信号,鼓励股权投资市场高质量发展。清科创业(01945.HK)旗下清科研究中心将在下文就募资、投资市场核心动态进行分析,更多中国股权投资市场分析内容,欢迎点击阅读原文下载《2024年前三季度中国股权投资市场解读》。

募资市场

01

市场概况

新募基金数量共2,777只,募资总规模约10,000亿元

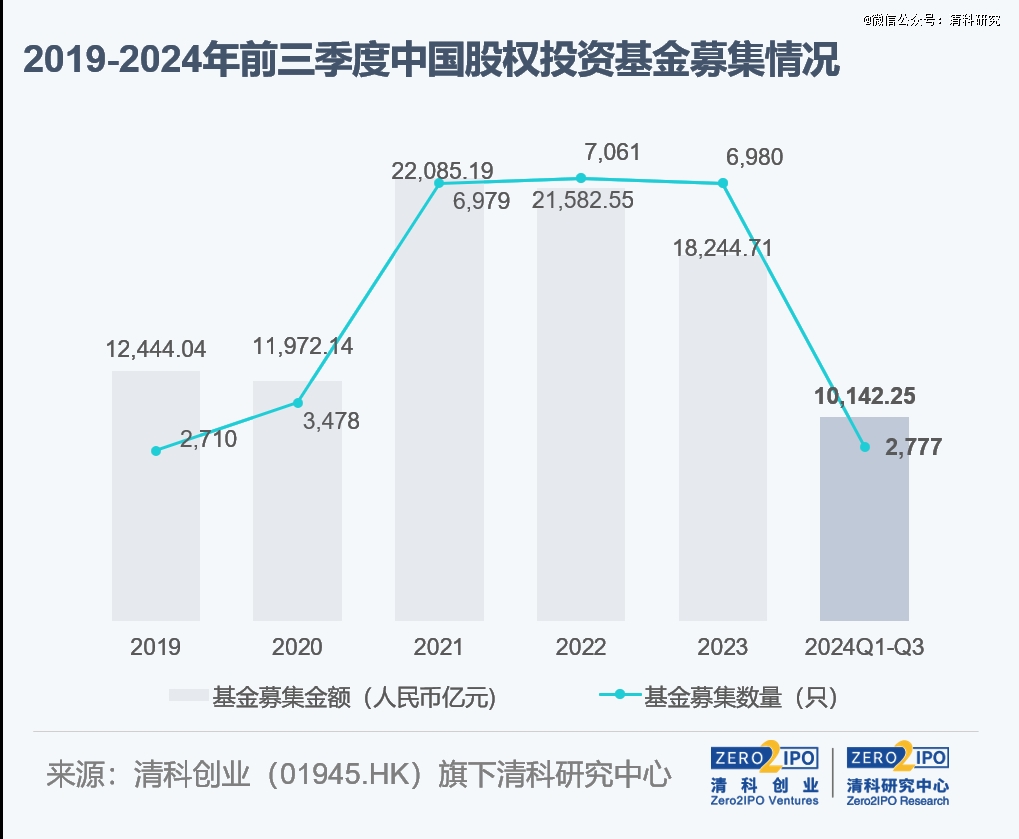

2024年前三季度,中国股权投资市场新募集基金数量和募资规模仍保持紧缩趋势。根据清科研究中心统计,前三季度共2,777只基金完成新一轮募集,数量同比下降49.2%;募资规模为10,142.25亿元人民币,同比下降26.0%。分季度来看,第三季度新募基金数量降幅收窄,募资规模在多只险资、AIC出资设立的大额基金推动下达到3,784.72亿元,环比上升37.7%。

大额基金的设立与募集节奏稳定,2024年前三季度共有30只基金的新募集金额在50亿元及以上,总募资金额达到2,482.92亿元人民币,占市场募资总规模的比重相比去年同期提高了6.8pct。受此影响,单只基金的平均募集金额达到3.65亿元,同比上升45.8%。

注:1、自2023年起,清科研究中心每个季度对本年度全部数据进行调整,以减少因信息不对称、信息滞后造成的统计差异。若无特别说明,本报告中“同比”均根据调整后数据计算。

2、本报告的募资事件是指在统计时间内拟投向中国大陆的股权投资基金募集资金行为。

02

募资币种

人民币基金数量降幅近五成,外币基金募资规模同比降幅超80%

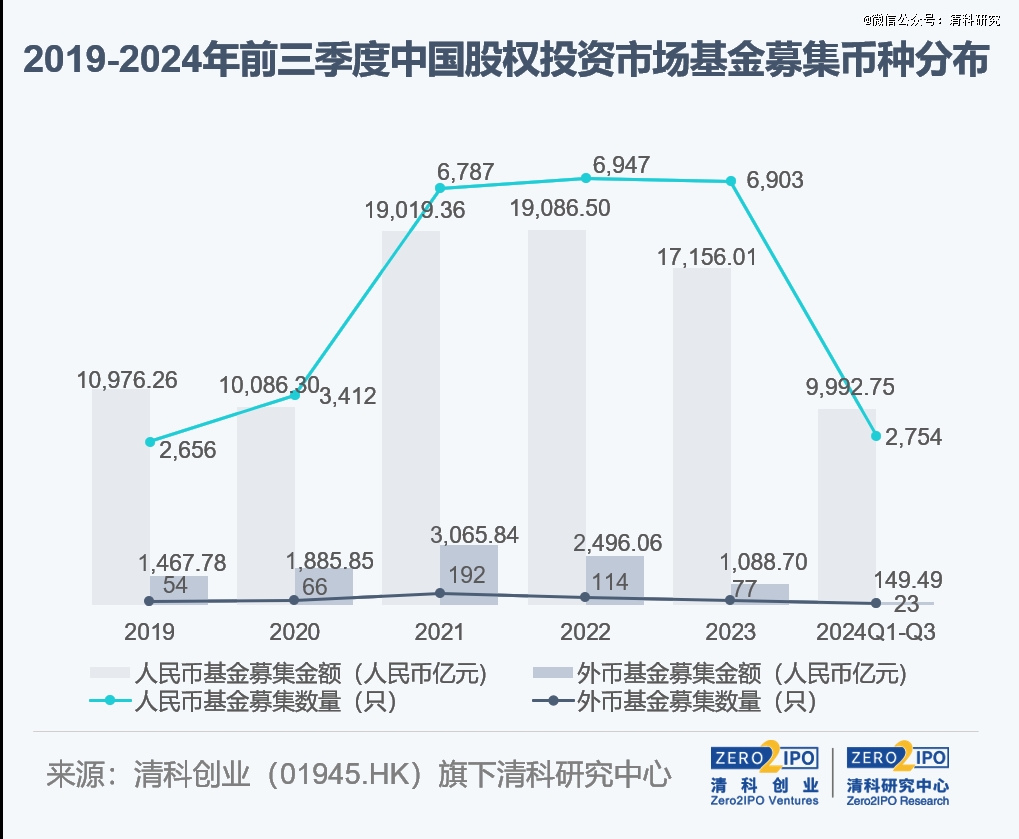

2024年前三季度,我国新募集人民币基金的数量和募集规模仍保持下降趋势。据统计,共计2,754只人民币基金完成新一轮募集,同比下降49.1%;募资规模为9,992.75亿元人民币,同比下降21.5%。

外币基金募资仍维持低位,2024年前三季度仅23只外币基金完成新一轮募集,同比下降64.1%;募资规模约为149.49亿元人民币,同比降幅达到84.6%。从季度趋势来看,*季度的外币基金募集数量和规模占比分别达到47.8%、69.5%,第二季度、第三季度外币基金数量和规模则持续下降。

03

基金类型

创业投资基金数量*,基础设施投资基金规模同比小幅增长

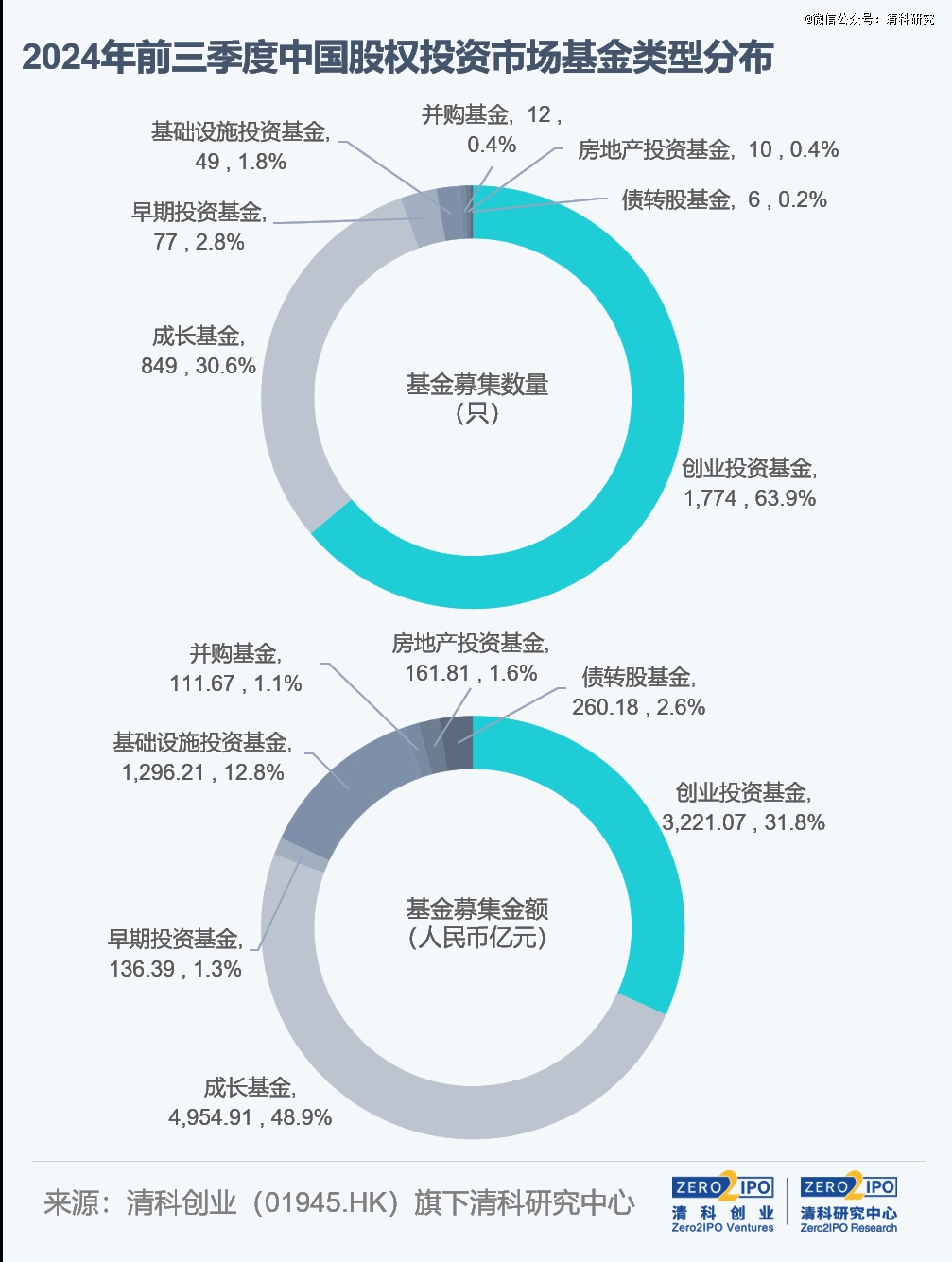

2024年前三季度我国新募集创业投资基金数量共计1,774只,同比下降50.8%,但数量占比仍维持在60%以上;募资规模为3,221.07亿元人民币,占比31.8%,相比去年同期下降了2.6pct。849只成长基金的募资规模合计达到4,954.91亿元人民币,数量和金额占全市场的比重分别较2023年前三季度提高了1.0pct、2.9pct。

基础设施投资基金的设立与募集节奏较为稳定,募资规模同比逆势上升。据统计,2024年前三季度共计49只基础设施投资基金完成新一轮募集,数量同比下降18.3%,小于其他类型基金的降幅;募资规模为1,296.21亿元人民币,同比小幅上涨了3.8%。具体来看,前三季度险资、AIC、金融机构LP出资成立了多只关注国有存量资产、城市交通民生、新基建的大额基金,城市更新、消费基础设施也获得较多关注。

04

地域分布

浙江新募基金数量*,北京、上海等地募资规模同比上升

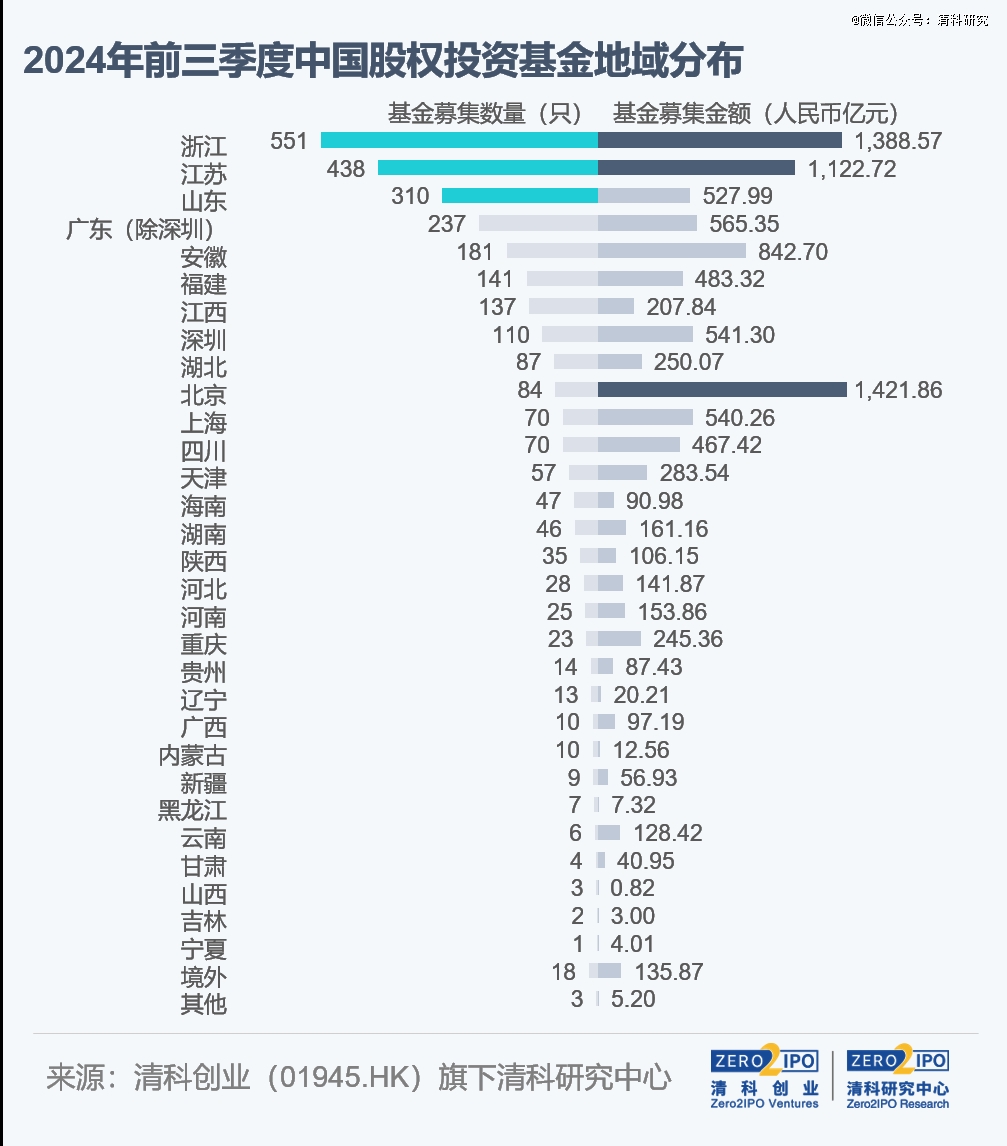

2024年前三季度全国各地新募基金数量和募资规模普遍下降,但总体来看浙江、江苏、山东等地的基金数量仍保持*。其中,前三季度浙江共551只基金完成新一轮募集,同比下降49.4%,但仍然位居全国首位;募资规模为1,388.57亿元人民币,同下降32.5%,仅次于北京位居全国第二位。江苏、山东两地的新募集基金数量分别为438只、310只,位居全国第二、第三位,但基金数量的同比降幅分别达到了44.2%、61.0%。募资规模方面,2024年前三季度北京、上海、河北、重庆等地的新募基金规模均实现了不同程度的提升,同比增幅分别达到61.0%、12.8%、43.3%、42.3%。

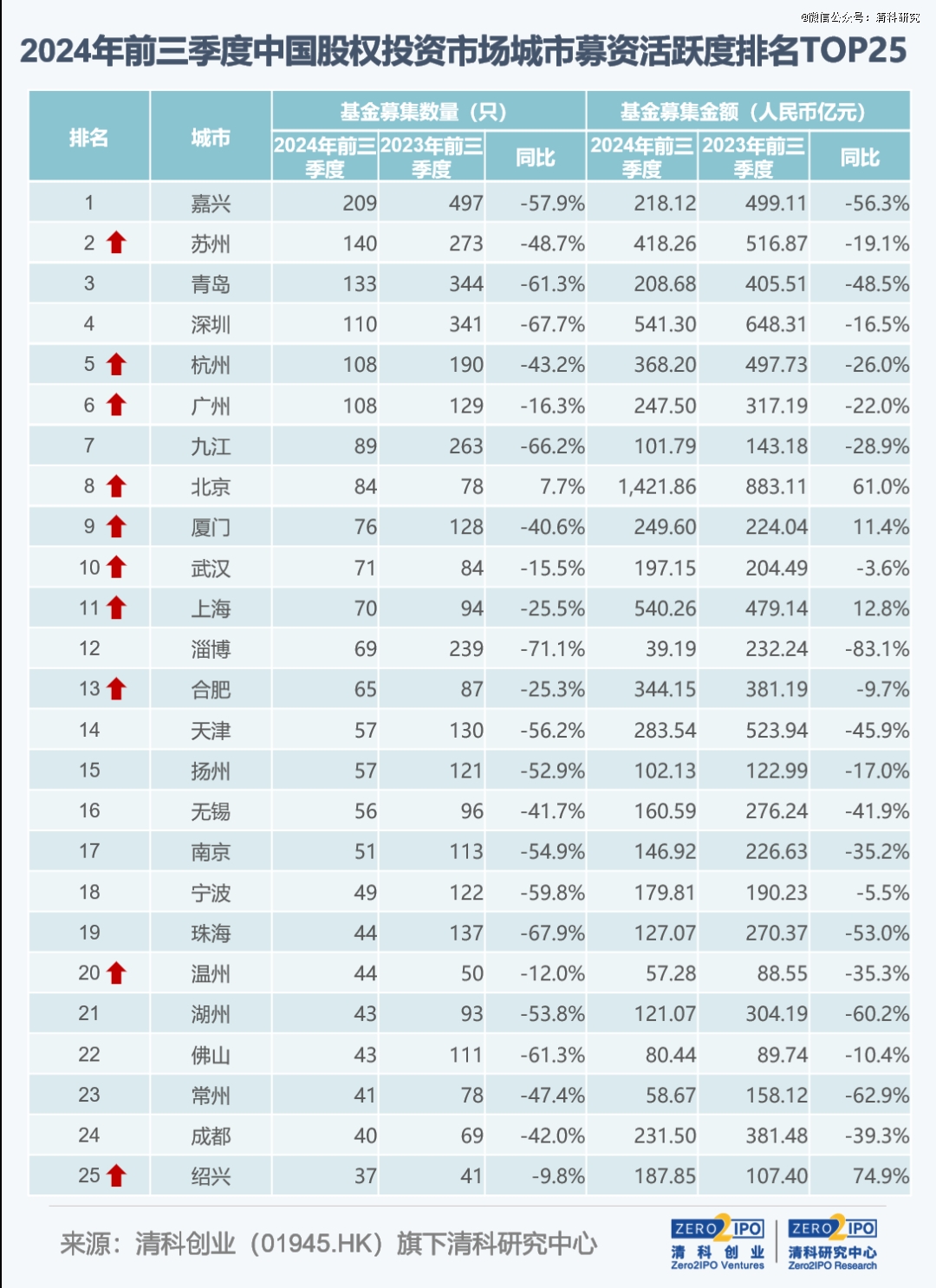

城市分布方面,嘉兴、苏州、青岛等共计6个城市的新募集基金数量超过100只,其中苏州、杭州、广州的募资活跃度排名相比去年同期有所上升。北京的募资规模在多只大额基金的推动下达到1,421.86亿元人民币,显著*于其他城市。具体来看,前三季度北京市政府投资引导基金出资与市场化GP合作组建了8只大型产业基金,助力构建“2441”高精尖产业体系;还落地了共计10只大额基础设施投资基金、债转股基金,总募资规模达到814.25亿元人民币,占全市新募基金金额的57.3%。

投资市场

01

市场概况

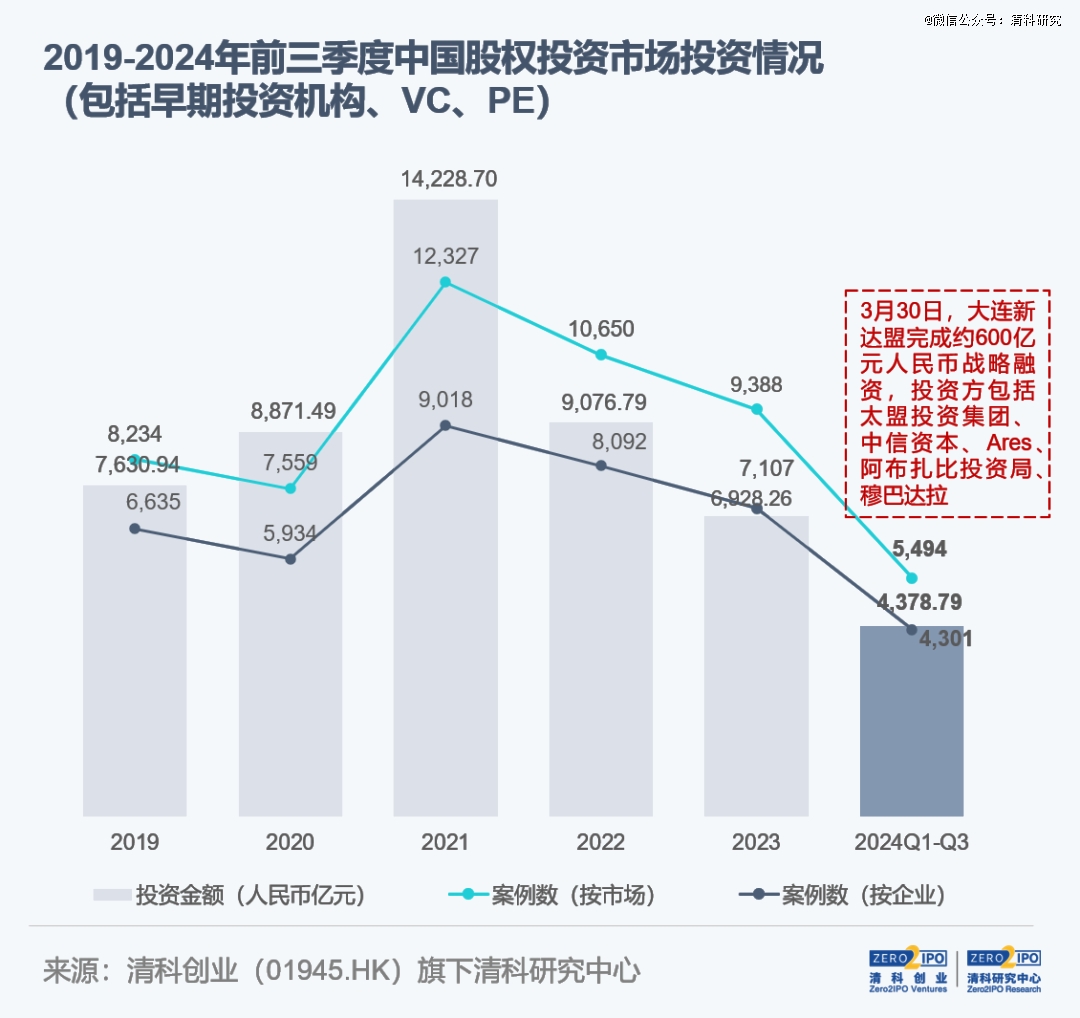

2024年前三季度同比跌幅超20%,第三季度金额环比微升

2024年前三季度我国股权投资活动延续下滑态势,但降幅较上半年有所收窄。根据清科研究中心统计,2024年前三季度我国股权投资市场共发生投资案例数5,494起,同比下降28.3%;披露投资金额4,378.79亿元人民币,其中600亿元来自于大连新达盟的战略融资,剔除这一极值案例后,投资总金额为3,778.79亿元,若同样剔除2023年前三季度极值案例,金额同比降低28.6%。其中,第三季度案例数及金额分别为1,547起、1,191.65亿元,案例数同环比均下降,而投资金额环比增加。

值得注意的是,剔除极值案例后,前三季度VC/PE投资金额排名前100的案例共吸纳1,827.31亿元,占比48.4%,同比提升14.0个百分点。同时,TOP100案例主要分布行业由2023年前三季度的半导体及电子设备、清洁技术、生物技术/医疗健康转变至IT、半导体及电子设备、机械制造行业。

注:1、自2023年起,清科研究中心每个季度对该年度投资数据进行调整,若无特别说明,本报告中“同比”均根据调整后数据计算;

2、“案例数(按市场)”指同一投资机构类型对一家企业的同一轮投资统计为1起投资案例,除非特别提示,本报告投资案例数均按照此维度统计;“案例数(按企业)”未区分投资机构类型,即一家企业的同一轮融资统计为1起投资案例。

3、本报告后文分析均按照剔除极值案例进行统计,即剔除2024年上半年大连新达盟、2023年上半年中粮福临门案例,敬请注意。

02

投资币种

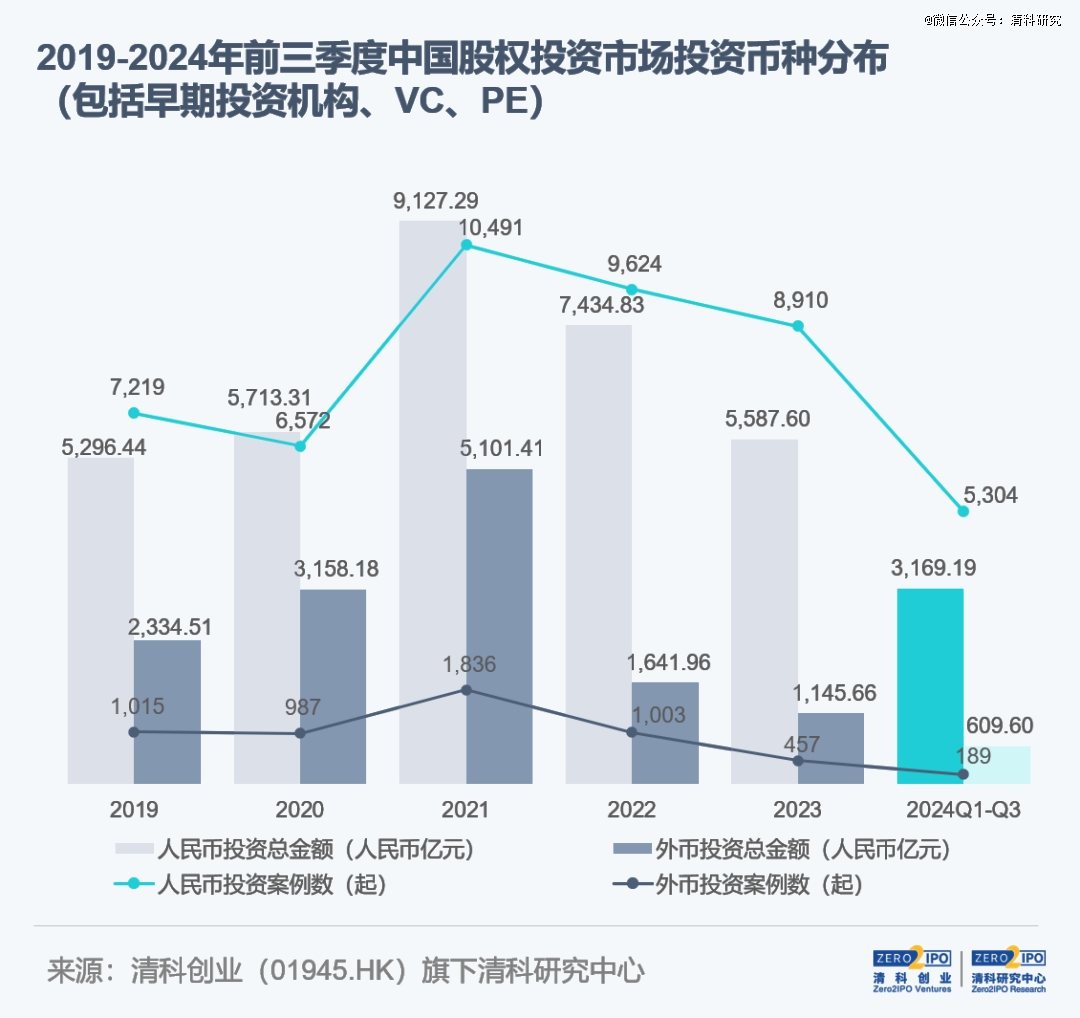

人民币投资持续占据主导地位,案例数占比超95%

2024年前三季度,人民币投资案例数占比达96.6%,较2023年同期增加1.8个百分点;金额占比达83.9%,同比增加0.8个百分点。具体而言,2024年前三季度人民币投资案例数共5,304起,同比下降26.7%;披露投资金额3,169.19亿元,同比下降27.9%。而外币投资案例数和金额分别为189起和609.60亿元人民币,同比下降52.9%、31.8%,其降幅分别为人民币投资的2.0和1.1倍;其中,14起投资规模在10亿元及以上的案例吸纳358.92亿元人民币,占外币投资金额的58.9%,主要是IT、生物技术/医疗健康企业。

注:本图未包含融资币种未披露案例。

03

投资行业

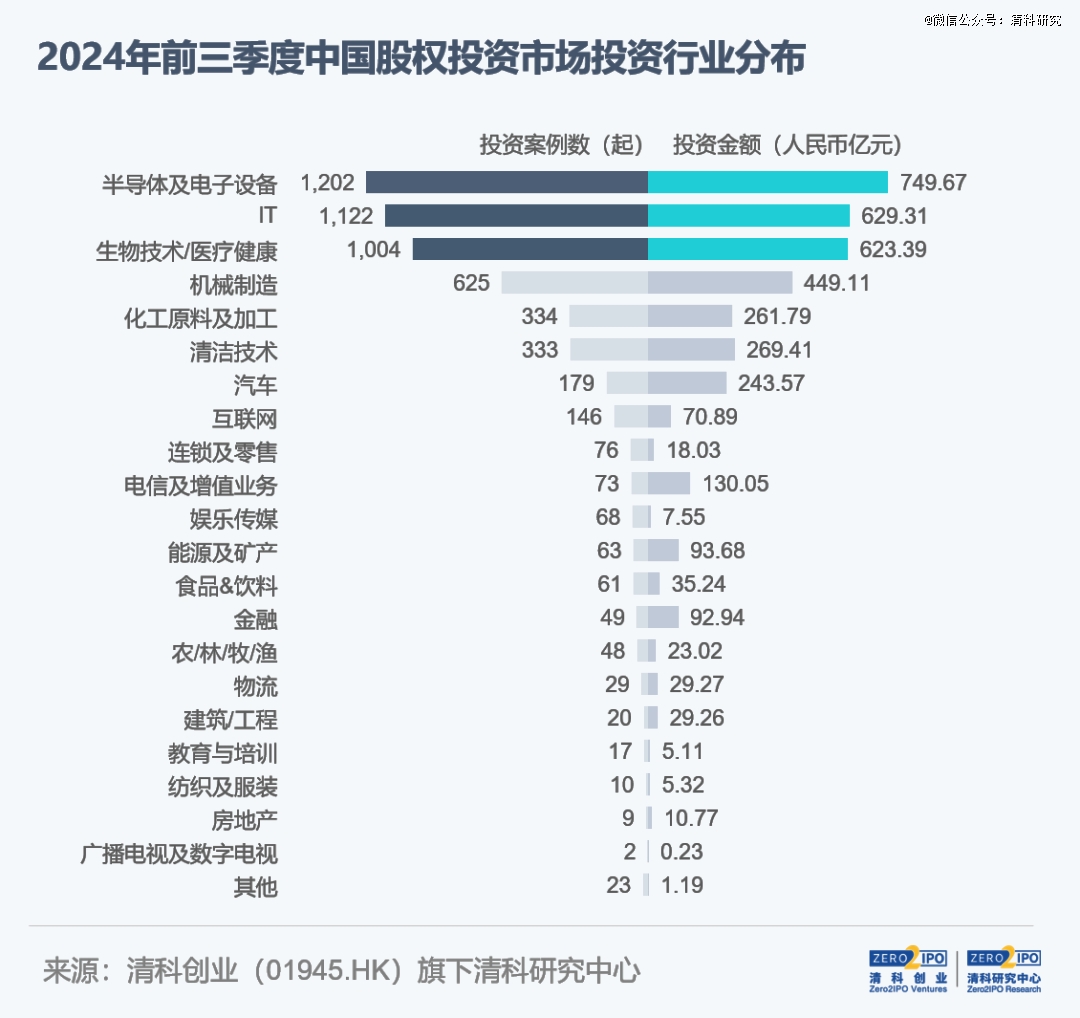

半导体及电子设备居于首位,AI热潮带动IT行业投资金额上升

2024年前三季度,我国股权投资市场投资热度排名前三的行业依次为半导体及电子设备、IT、生物技术/医疗健康。其中,半导体及电子设备行业以1,202起案例数(同比-33.8%)和749.67亿元投资金额(-46.2%)居于榜首。IT行业共发生投资案例数1,122起(-23.4%),吸纳投资金额629.31亿元,同比增加11.4%,主要由人工智能赛道推高,AI大模型企业月之暗面、Minimax、智谱AI、百川智能等均获得数十亿资金注入。生物技术/医疗健康行业以1,004起案例数(-29.1%)和623.39亿元投资金额(-29.6%)次之,医药、医疗设备领域仍是关注重点。

04

投资地域

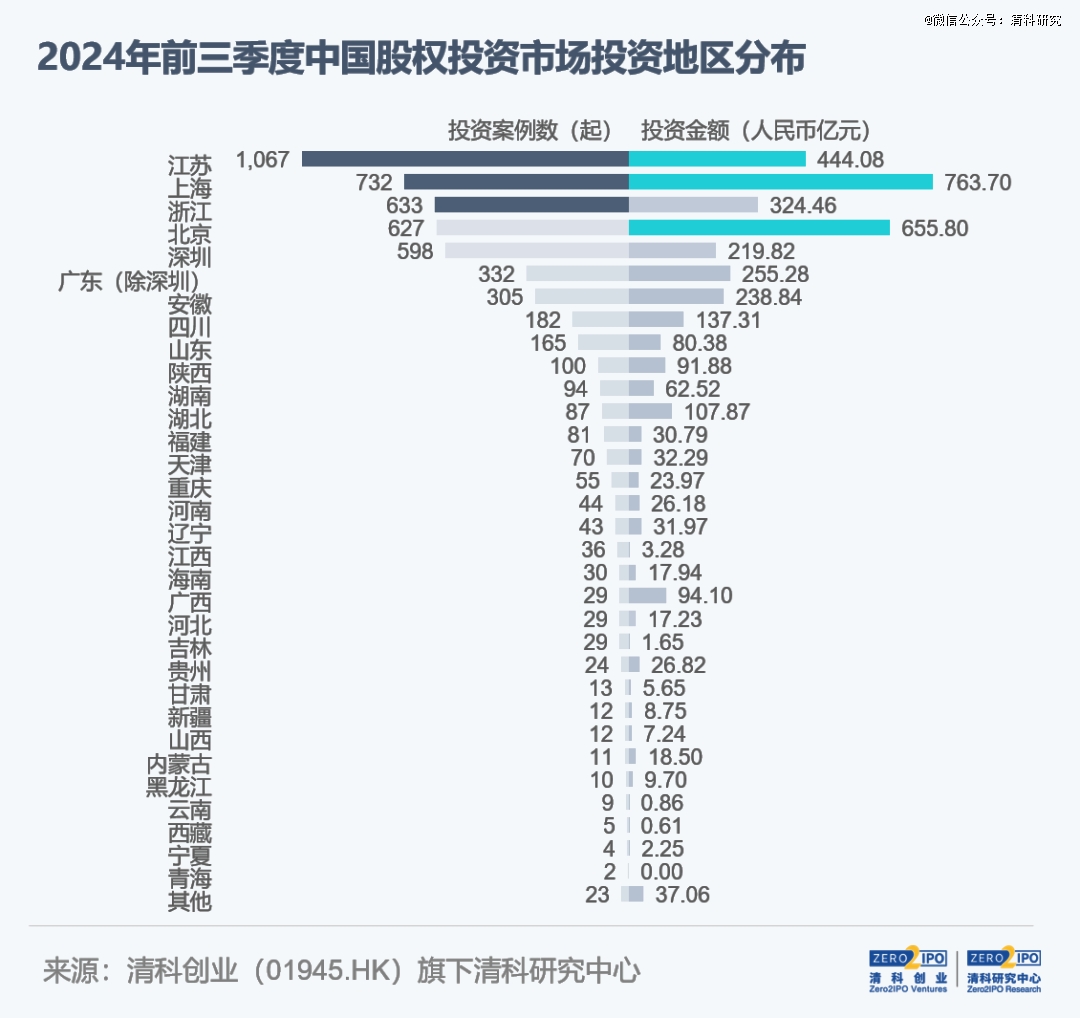

江苏地区投资案例数超千起,上海地区投资金额*

2024年前三季度,江苏(1,067起,-26.0%;444.08亿元,-44.2%)居于投资案例数榜首,维持在半导体、生物医疗、机械制造等产业的*优势。上海(732起,-28.4%;763.70亿元,-22.0%)居于投资金额首位,共有9起案例投资规模在10亿元及以上,合计吸纳390.58亿元。浙江(633起,-30.1%;324.46亿元 ,-51.0%)超越北京,投资案例数位列第3,生物技术/医疗健康、IT、半导体及电子设备行业投融资活跃。此外,北京(627起,-39.3%;655.80亿元,-10.0%)案例数排名第4,但在月之暗面、华润医药商业、华控电力、启明星辰等大额案例的带动下,投资金额居于第二位。

小结

2024年前三季度,中国股权投资市场新募基金数量和规模同比均有不同程度的下降,各地成立的产业集群专项基金,长期资金、AIC参与发起的基础设施投资基金与债转股基金等逐渐成为募资市场的重要组成部分。投资端,案例数与金额同步下滑,机构继续保持审慎态度,重点围绕人工智能、半导体、生物医疗等领域进行投资,少数明星企业、大型企业分拆或战略布局项目、混改企业等吸纳了较多资金。

为了支持股权投资行业高质量发展,今年以来国家层面先后提出一系列举措,如2024年6月召开国务院常务会议,研究促进创业投资高质量发展的政策措施;同月出台《促进创业投资高质量发展的若干政策措施》,围绕“募投管退”全链条提出了十七条具体措施;9月国务院常务会议再次聚焦创投发展、持续激发创投活力。在当前政策环境和市场生态下,投资机构也需要立足长远、保持战略定力,积极复盘与调整自身定位和策略,迎接市场下一轮发展周期。

更多有关中国股权投资市场的分析,请点击阅读原文下载《2024年前三季度中国股权投资市场解读》。

参见:https://report.pedata.cn/1700098909911096.html

【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

投资界募资月报| AIC基金大爆发

2024/11/01$tags$力合科创到湖北募资

2024/10/24$tags$投资界募资月报|21笔:清华联合发起100亿基金

2024/09/30$tags$中集资本到天津募资

2024/09/20$tags$投资界募资月报|23笔:1300亿新基金诞生

2024/09/02$tags$祥峰二期人民币刷新募资记录,破35亿

2024/08/26$tags$

旗下微信矩阵:

旗下微信矩阵: