一级市场,开始大浪淘沙

2024年8月21-22日,由清科创业、投资界主办的第十八届中国基金合伙人大会在上海召开。会上,清科研究中心副总经理房瞻汇报了《2024年上半年中国股权投资市场发展概况》,她提到近两年是中国股权投资市场发展历程中*挑战性的阶段,并通过清科研究的一组数据总结了2024上半年中国创投行业最新景象。

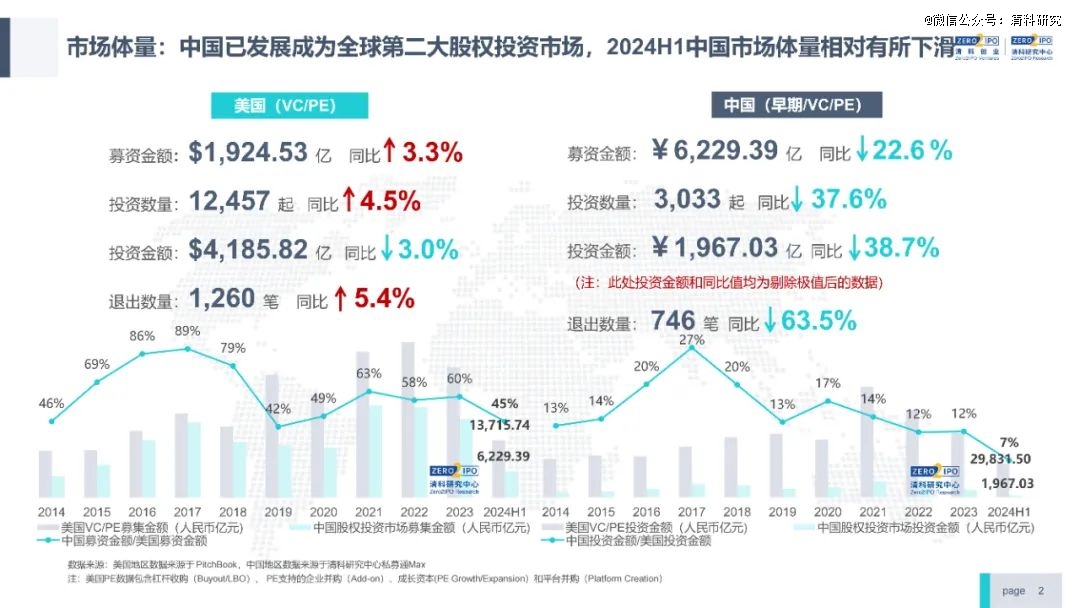

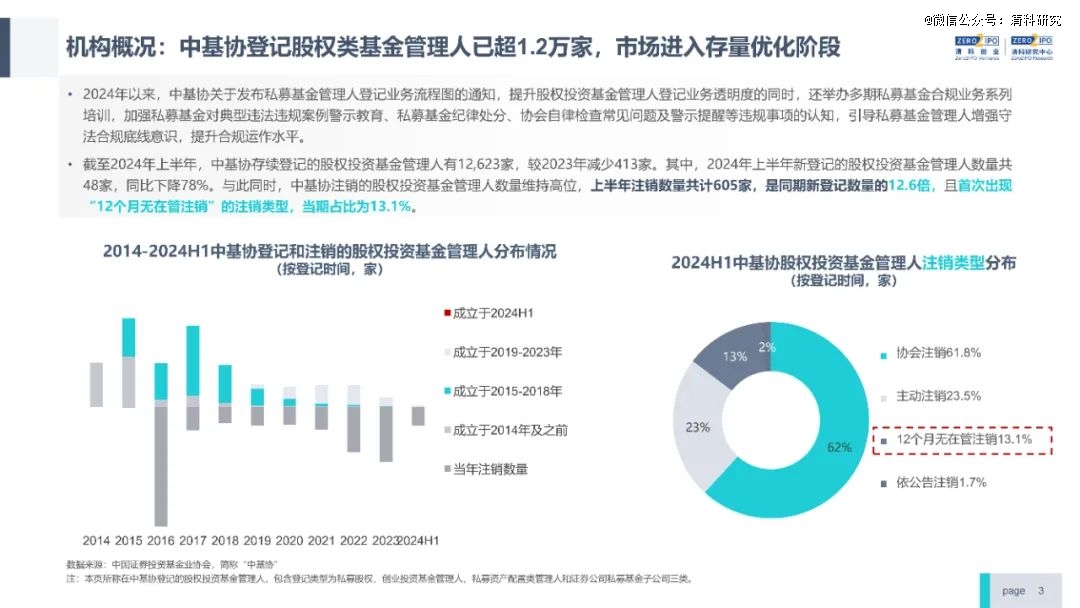

目前,中国已发展成为全球第二大股权投资市场,在经历了高速增长阶段之后上半年相对美国市场在募投退各维度出现一定下滑,市场整体进入存量竞争阶段。就中国市场而言,目前中基协登记股权类基金管理人已超1.2万家,近年来市场进入注销高峰期,2024H1注销基金管理人总量已达到新登记管理人数量的12.6倍,市场加速优胜劣汰。

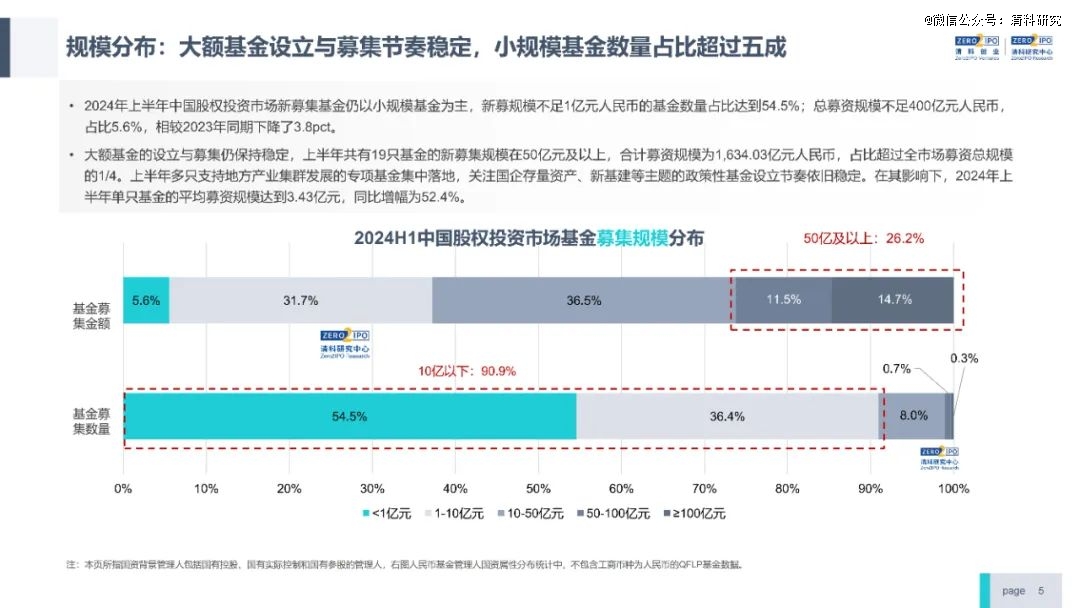

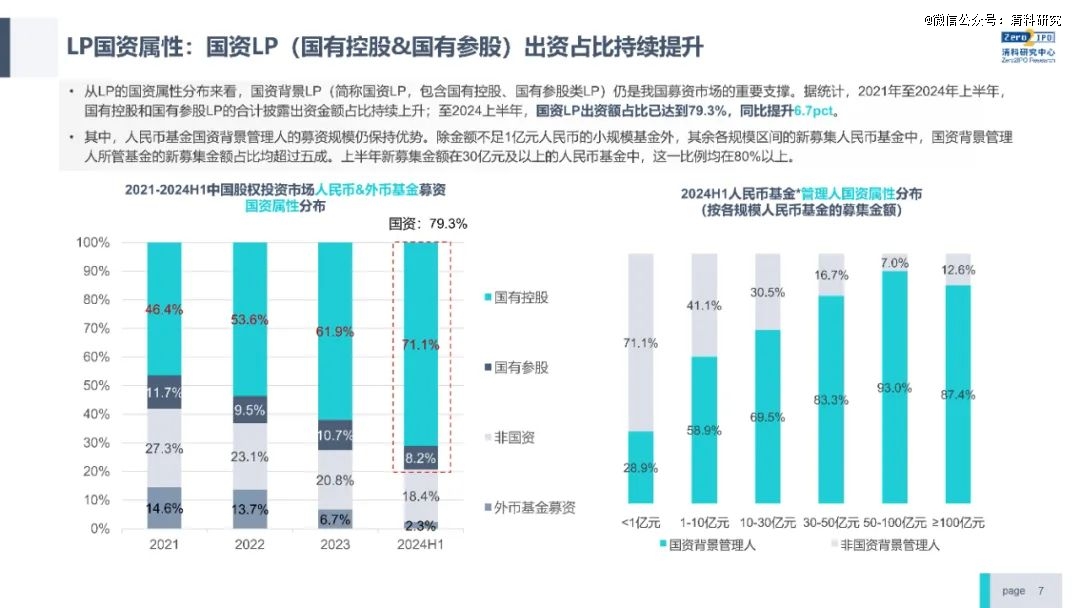

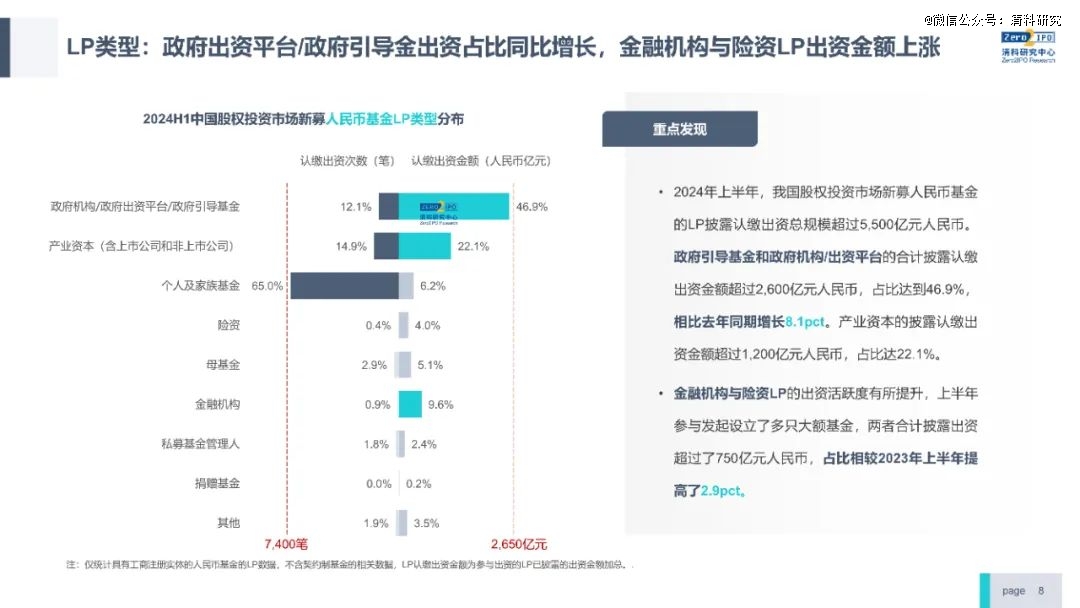

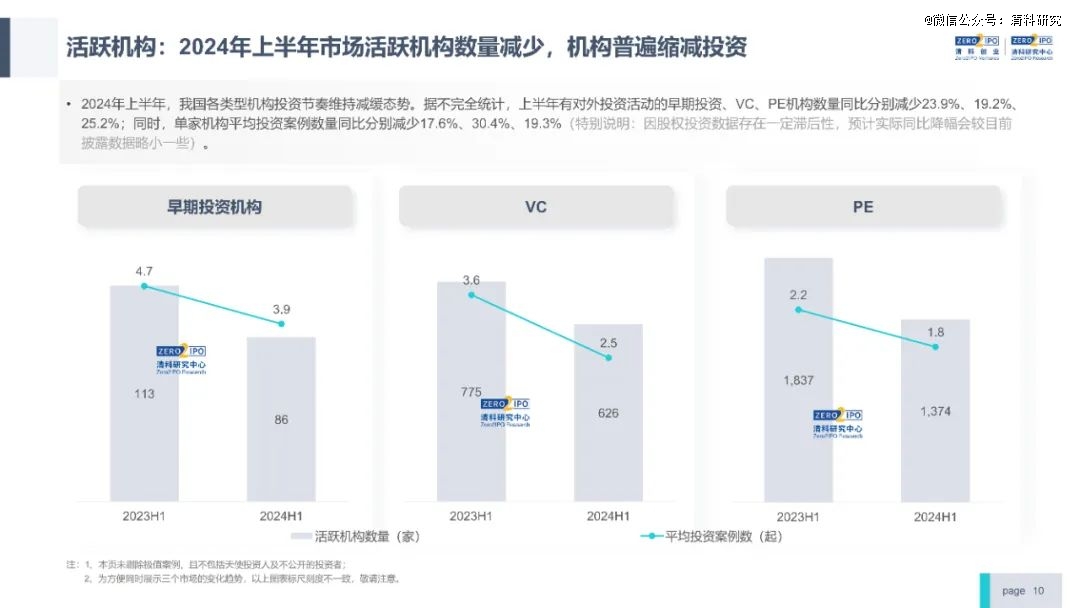

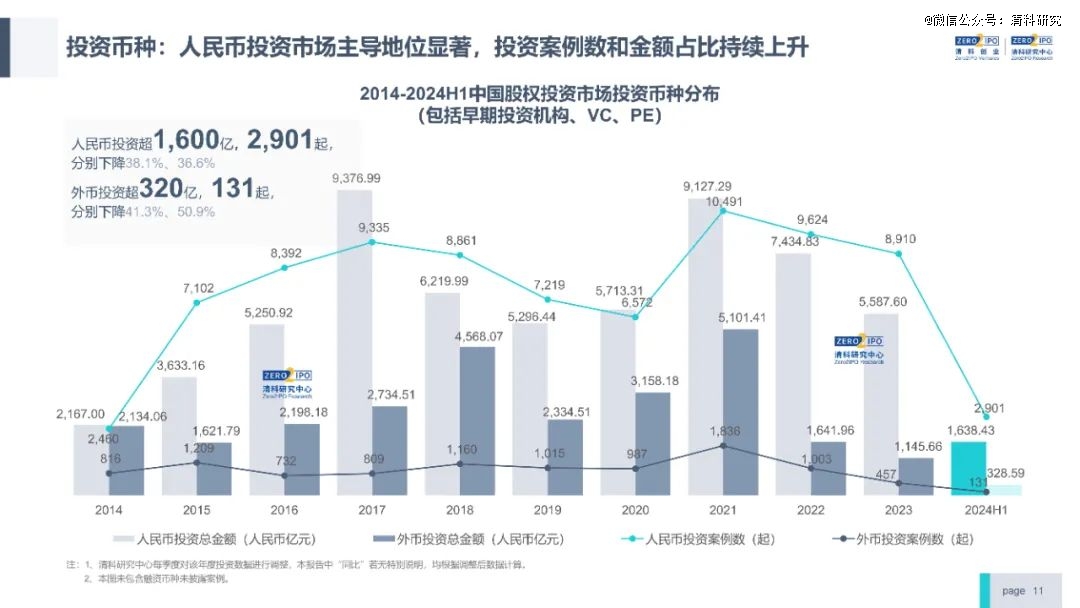

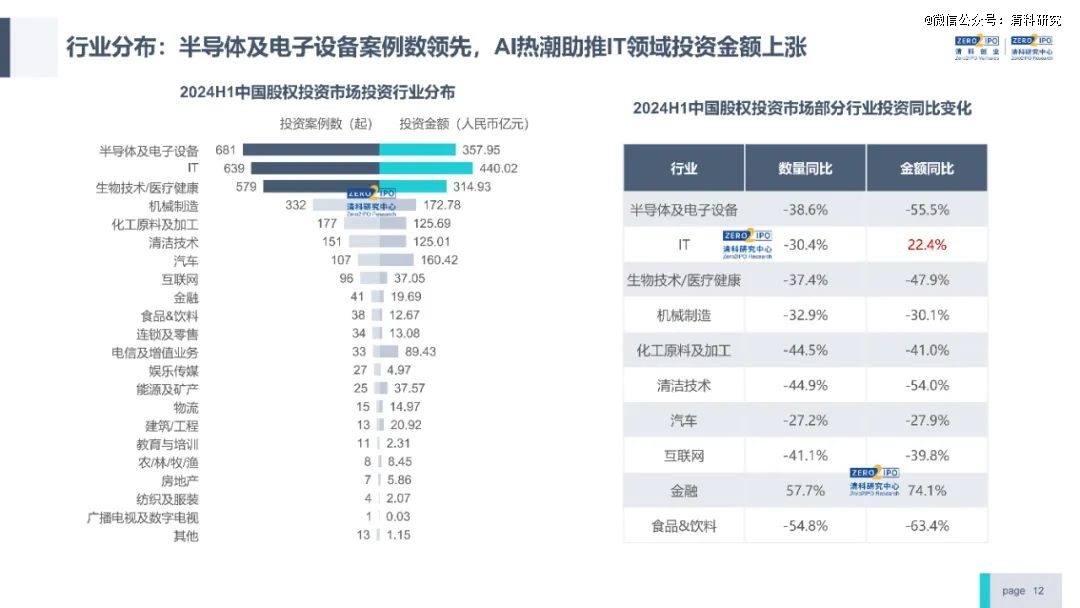

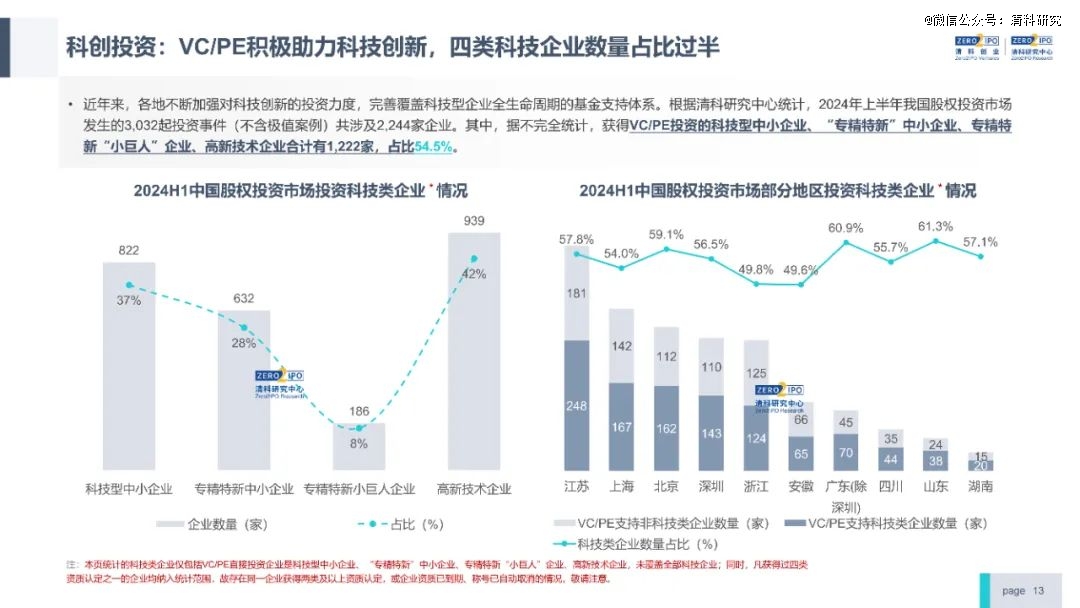

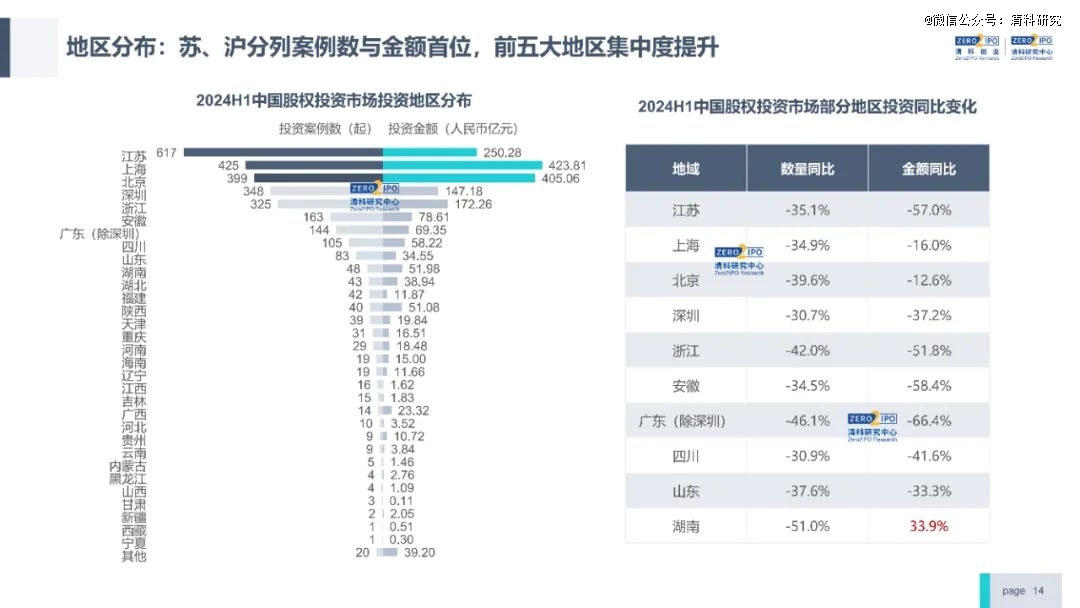

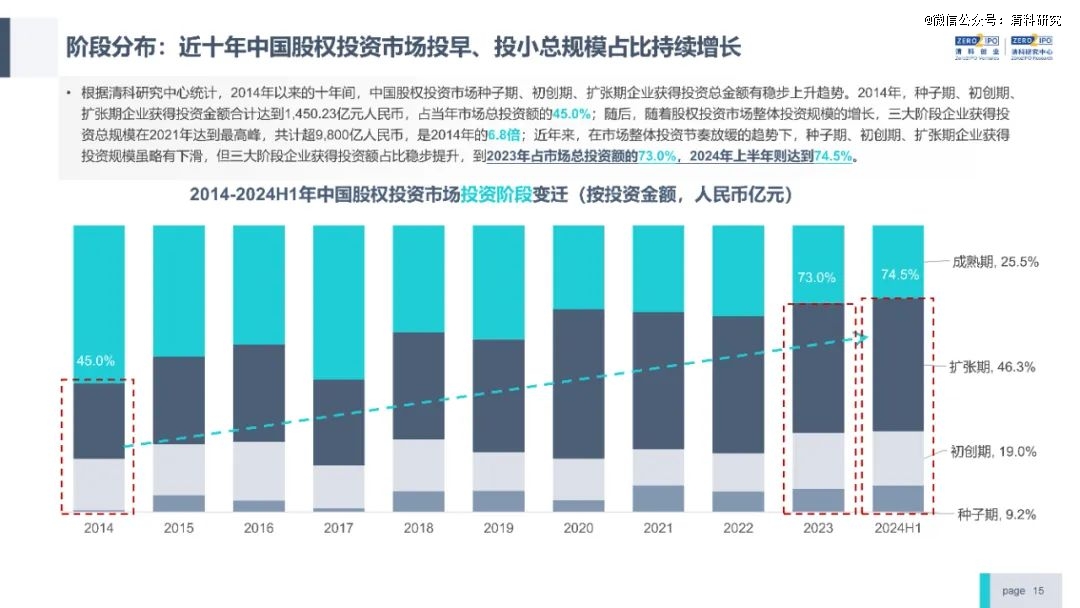

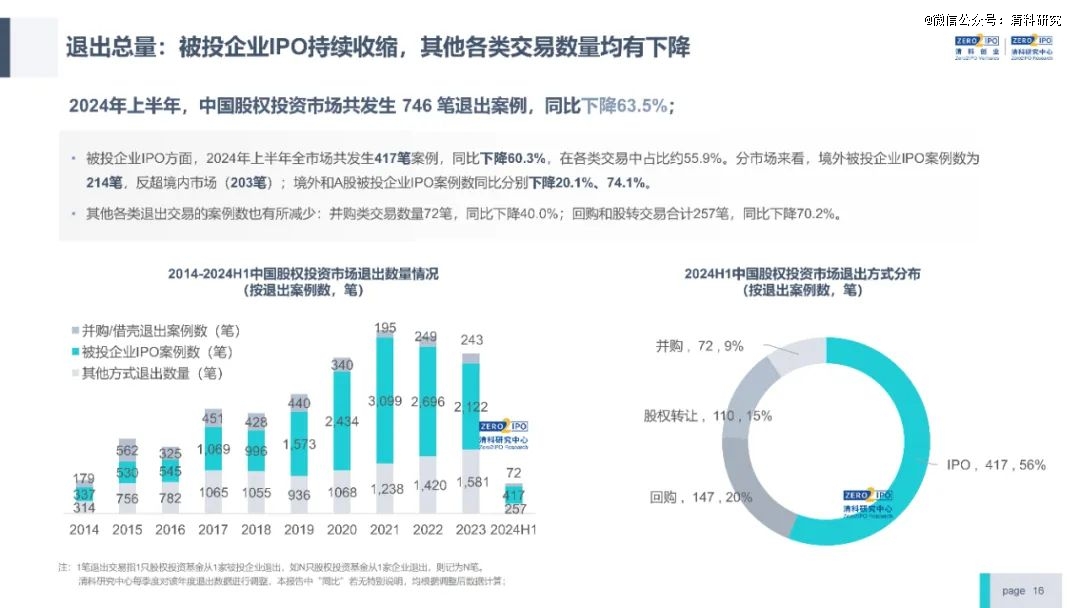

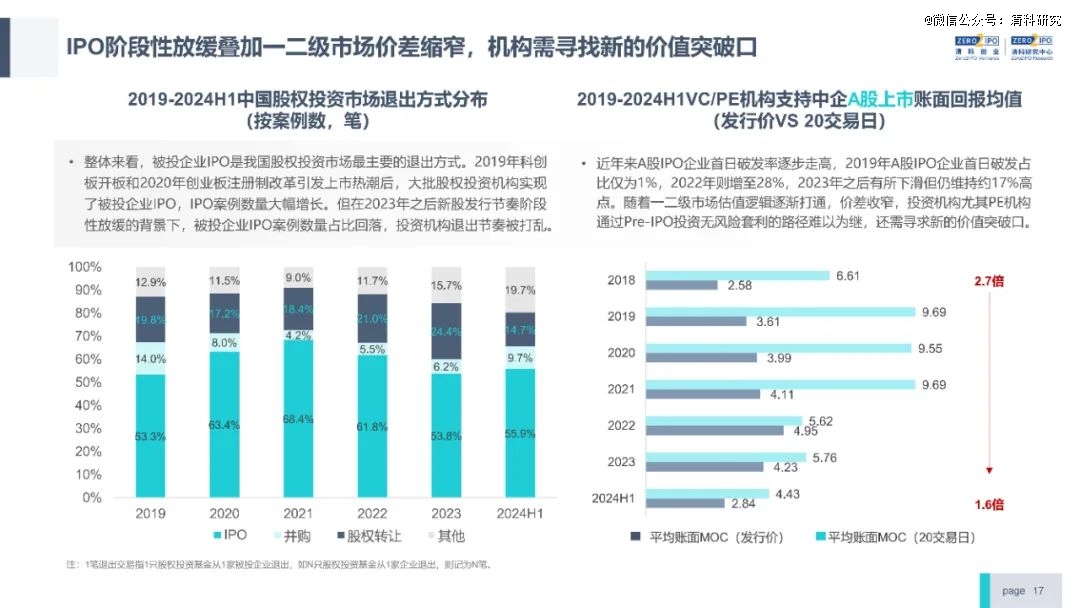

募资方面:近年来中国市场年均募资规模稳定在2万亿区间,2024H1新募规模同比下滑22.6%;基金总体以小规模基金为主,规模分化较为严重;其中国资LP出资占比近八成,且大额基金的国资属性更为明显;此外,外币基金下滑明显,人民币基金背后仍以国资LP、产业资本等出资为主。投资方面:近几年市场进入下滑冷静期,2024H1市场整体延续了趋缓态势,投资规模剔除极值后同比下降超30%,其中活跃机构整体缩减投资。上半年所投项目主要聚焦科创领域,半导体、IT、生物医药/医疗健康领域被投案例数及金额均位居前三;据统计,上半年投资于科技型中小企业、专精特新企业、高新技术企业的总量合计占比超50%;而区域分布则从北京向长三角转移的趋势日渐明显。退出方面:上半年的退出总量是下滑严重的,同时退出市场则面临重重难题:现阶段行业已步入退出需求高峰期,但从数据角度来看实际退出则远远无法跟上日益增长的退出需求;伴随IPO退出遭遇阶段性收缩叠加一二级市场价差缩窄,机构需关注除ipo以外的其他退出渠道,寻求新的价值突破口。

以下为演讲PPT部分内容:

【本文由投资界合作伙伴微信公众号:清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

上海出台低空经济发展行动计划

2024/08/20$tags$上海争夺「亚洲演艺之都」

2024/08/19$tags$第十八届中国基金合伙人大会将启,LPGP闭门畅聊

2024/08/19$tags$上海:到2026年建成低空飞行航线全域连续覆盖的通信网络

2024/08/16$tags$财通资本到县城募资

2024/08/16$tags$投资界24h | 阿里月底将完成香港纽约双重主要上市;上海集成电路产投基金二期增资70亿;全国社保基金落子云南

2024/08/16$tags$

旗下微信矩阵:

旗下微信矩阵: