IPO季报:2023年上半年中企IPO数量同比增长,政策激发市场活力

01

整体回顾

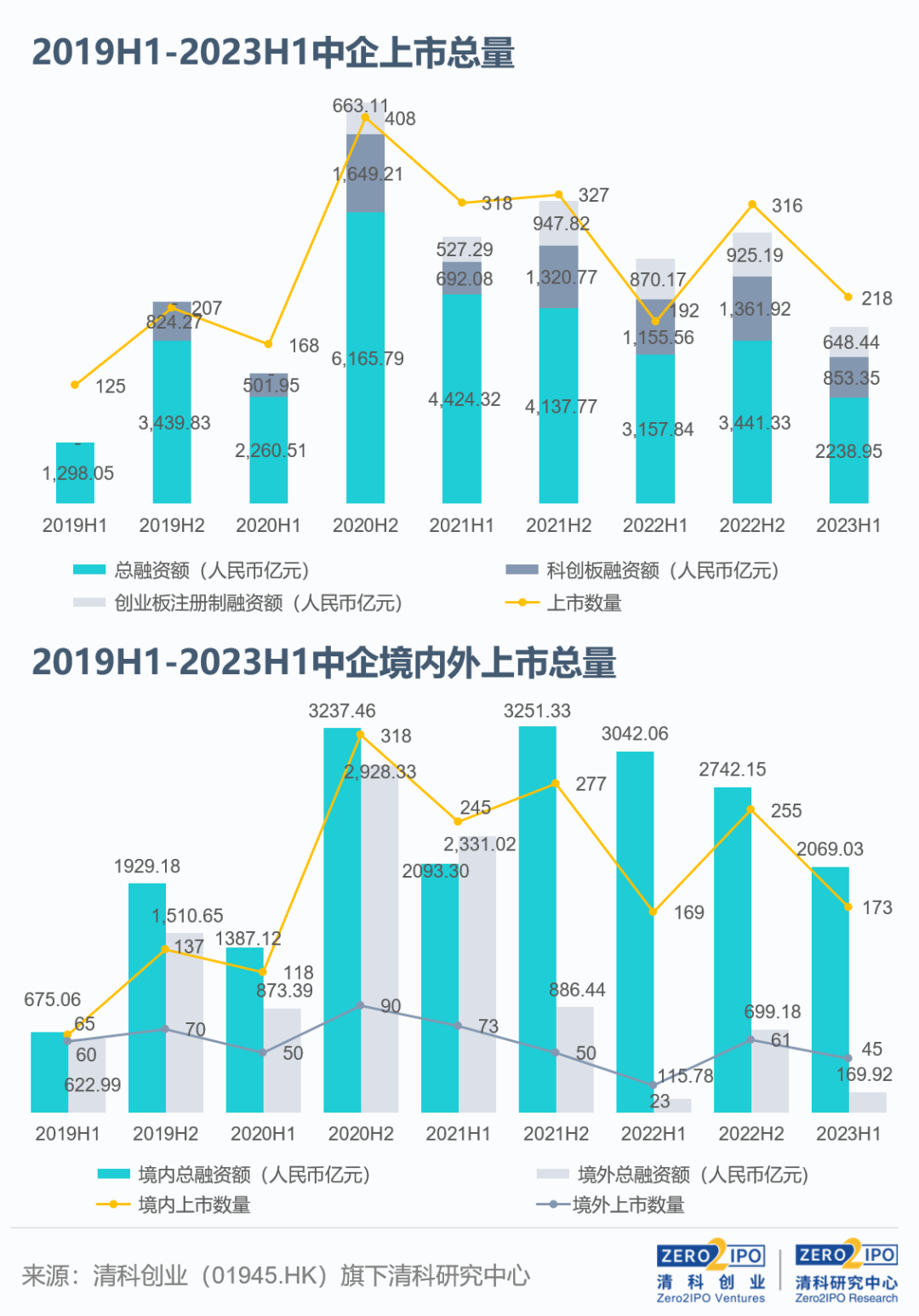

2023年上半年,国民经济平稳复苏,资本市场政策利好中企境内外上市,IPO市场活跃度稳步提升。根据清科创业(01945.HK)旗下清科研究中心统计,2023年上半年中企境内外上市218家【1】,同比上升13.5%,首发融资额约合人民币2,238.95亿元【2】,同比下降29.1%。分市场来看,A股正式迈入全面注册制时代,上半年共有173家企业上市,同比上升2.4%。境外市场在政策助推下快速升温,其中 美股上市中概股16家,数量恢复到2020年同期水平,中企赴美上市渠道逐渐通畅;港股上市中企29家,同比上升45.0%,3月份落地的“特专科技”企业上市机制和6月份正式推出的“双柜台模式”等改革政策有望持续提振市场活力。地域方面,苏浙两省在专精特新企业群体的带动下,IPO数量及规模稳居前二位;以安徽、江西为代表的第二梯队地区产业培育效果渐显,上市项目储备充裕。行业方面,高端制造、新材料、生物医药和信息技术类企业持续受到市场青睐,汽车零部件企业上市节奏加快。

02

市场分布

A股新股发行活动持续活跃

募资规模从历史高位平稳下调

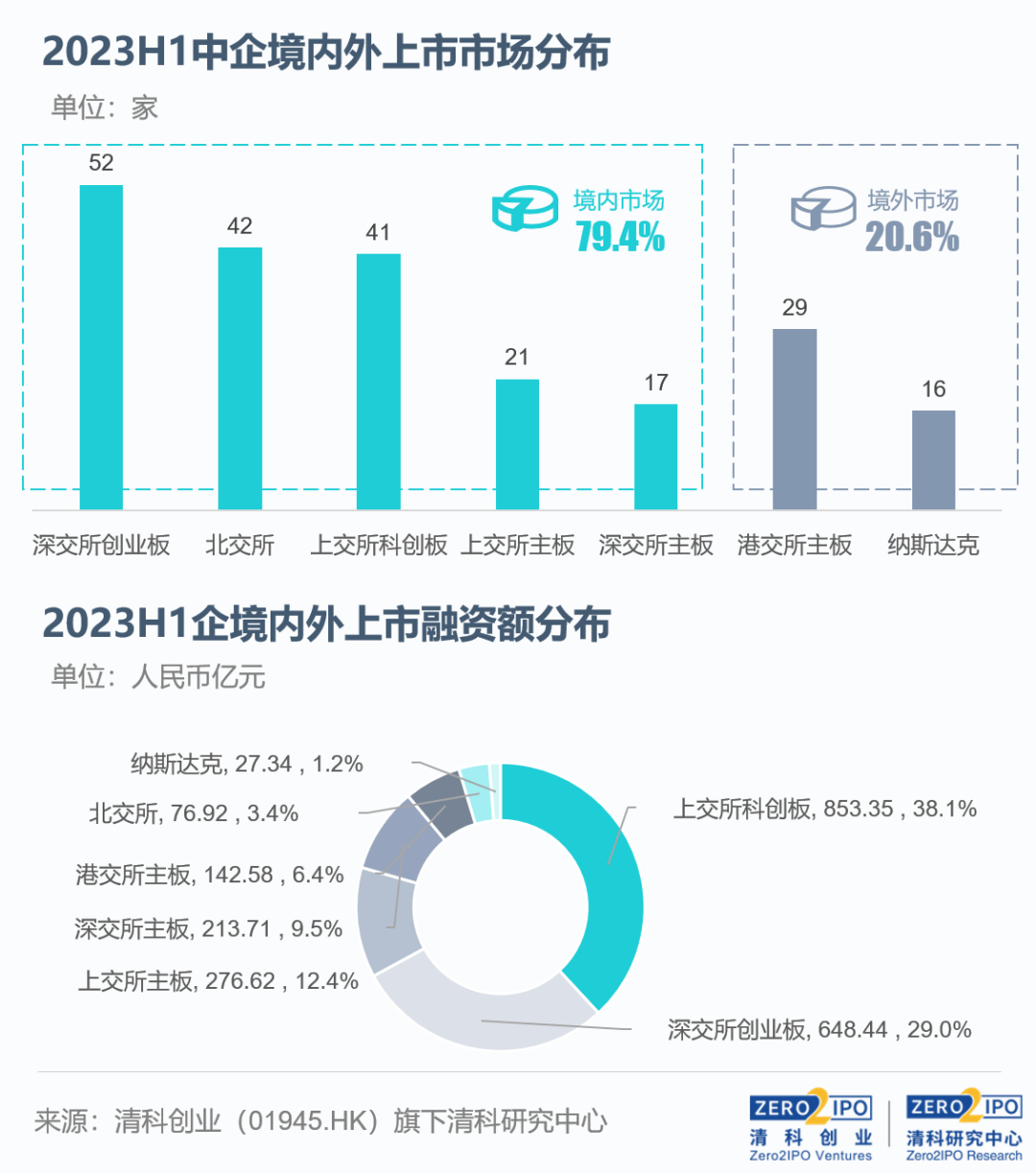

2023年上半年,A股上市企业数量共173家,*季度和第二季度分别为68家、105家,数量同比上升2.4%。其中,创业板共52家新股上市,北交所和科创板分别有42家和41家。全面注册制背景下,A股多层次资本市场建设有序推进,北交所已成为继“双创”板块之后又一承载中企IPO的活跃板块。

募资规模方面,2023年上半年A股首发融资额合计2,069.03亿元,同环比分别下降32.0%、24.5%。原因在于2022年上半年中国移动和中国海油完成巨额募资,拉高2022年同期水平,剔除极值影响,2023年上半年A股募资规模仍处于近年来较高区间。分板块来看,科创板贡献度最高,融资规模达853.35亿元,同比下降26.2%,其中,晶合集成、中芯集成分别募资99.60亿元、96.27亿元(不包含超额配售金额,下同),是上半年全市场首发融资规模*的两起案例。创业板融资规模次之,金额合计648.44亿元,同比下降25.5%。沪深主板合计募资490.33亿元,同比下降50.4%。此外,北交所总融资规模76.92亿元,同比增长180.1%。

境外上市活动加快恢复

IPO募资以中小规模为主

2023年上半年,共45家中企在境外上市,数量同比上升95.7%,环比下降26.2%;总融资规模约合人民币169.92亿元,同比上升46.8%,环比下降75.7%。

港股市场缓慢复苏,上半年共29家中企上市,*季度和第二季度分别有17家、12家,同比增长45.0%,环比下降46.3%;总融资金额约合人民币142.58亿元,同比增长28.0%,环比下降79.2%;其中,募资金额相对较高的企业有珍酒李渡(46.81亿元)和宏信建发(14.85亿元)。

美股方面,得益于中 美审计监管合作问题已妥善解决以及国内监管部门的鼓励支持,中企赴美IPO渠道重新畅通,上半年共16家中概股登陆纳斯达克交易所,数量恢复到2020年同期水平,首发融资额合计人民币27.34亿元,其中募资最高的案例为禾赛(12.90亿元)。

整体来看,中企赴境外上市活动逐渐恢复常态,但国际金融环境的变化使得中企在境外募资仍然承压。2023年以来,欧美银行危机、美联储加息计划实施以及多国通胀加剧等因素交织影响,全球资本市场表现乏力,流动性未见改善,企业估值也处于低水平,在此环境下,赴境外上市的中企募资规模普遍较小,上半年仅3家企业融资规模超过10亿人民币。

03

地域分布

苏、浙两省稳居前二位次

皖、赣等第二梯队地区增长势头强劲

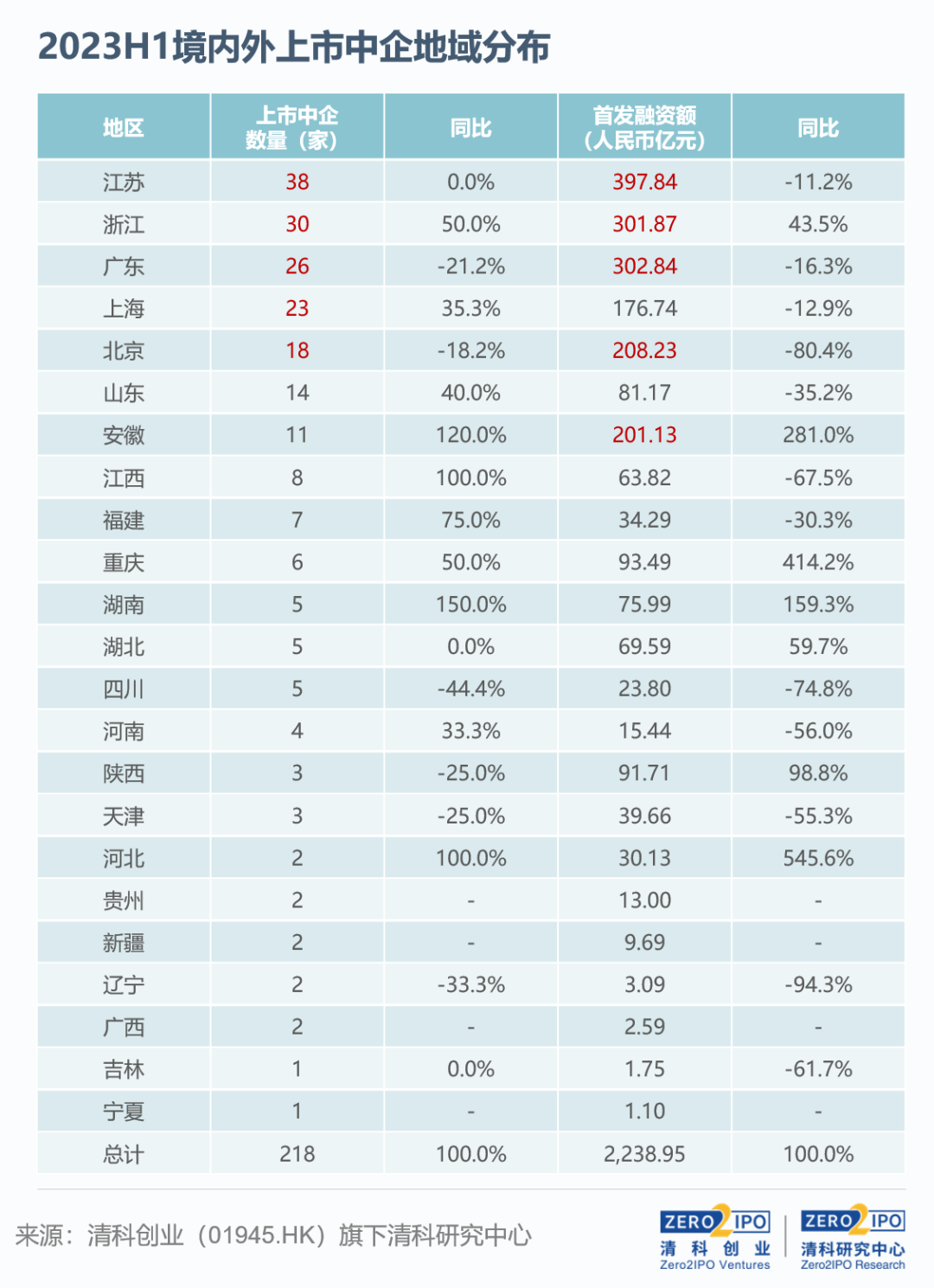

从上市数量来看,江苏、浙江分别有38家、30家,其中,专精特新企业群体贡献显著,两省分别有13家和16家国家级“小巨人”企业上市。值得关注的是,第二梯队中安徽、江西两地增长势头强劲,IPO数量同比分别增长120.0%、100.0%,地区产业发展和上市企业培育效果逐步凸显。

首发融资额方面,江苏以397.84亿元的总规模*其他地区,广东、浙江和北京次之。安徽以201.13亿元的总融资规模位列第五,其中,晶合集成、颀中科技、芯动联科和龙迅股份3家半导体企业登陆科创板,合计募资约150亿元。

传统一线城市上市活跃度*

合肥、绍兴融资成绩亮眼

从城市排名来看,沪、京、深、杭、穗包揽IPO数量前五席位,共计70家,合计占比32.1%。合肥和绍兴的融资规模跻身前五,分别受晶合集成(99.6亿元)和中芯集成(96.27亿元)大额个案推动。

04

行业分布

资本市场持续服务高端制造

汽车产业链企业密集上市

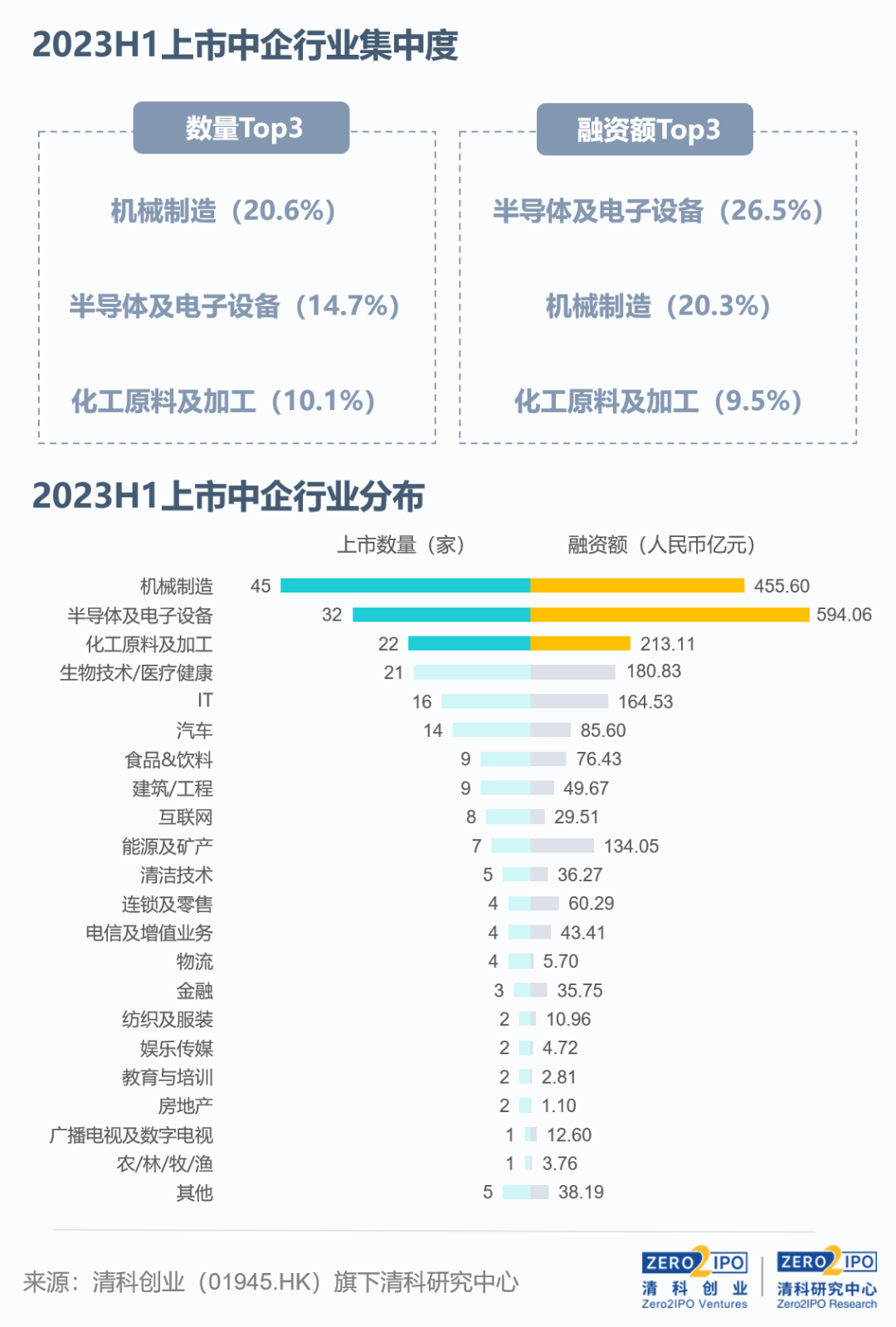

2023年上半年,超6成IPO企业集中在机械制造、半导体及电子设备、生物技术/医疗健康、化工原料及加工和IT五大行业,融资规模合计占比71.8%。

汽车产业链企业的IPO活跃度也在低调上升,2023年上半年有14家企业上市,数量与2022年全年的16家基本持平。在国内汽车产业整体向电动智能升级以及零部件国产化替代的趋势下,资本市场对汽车企业的支持力度同步增加。

05

典型融资案例

06

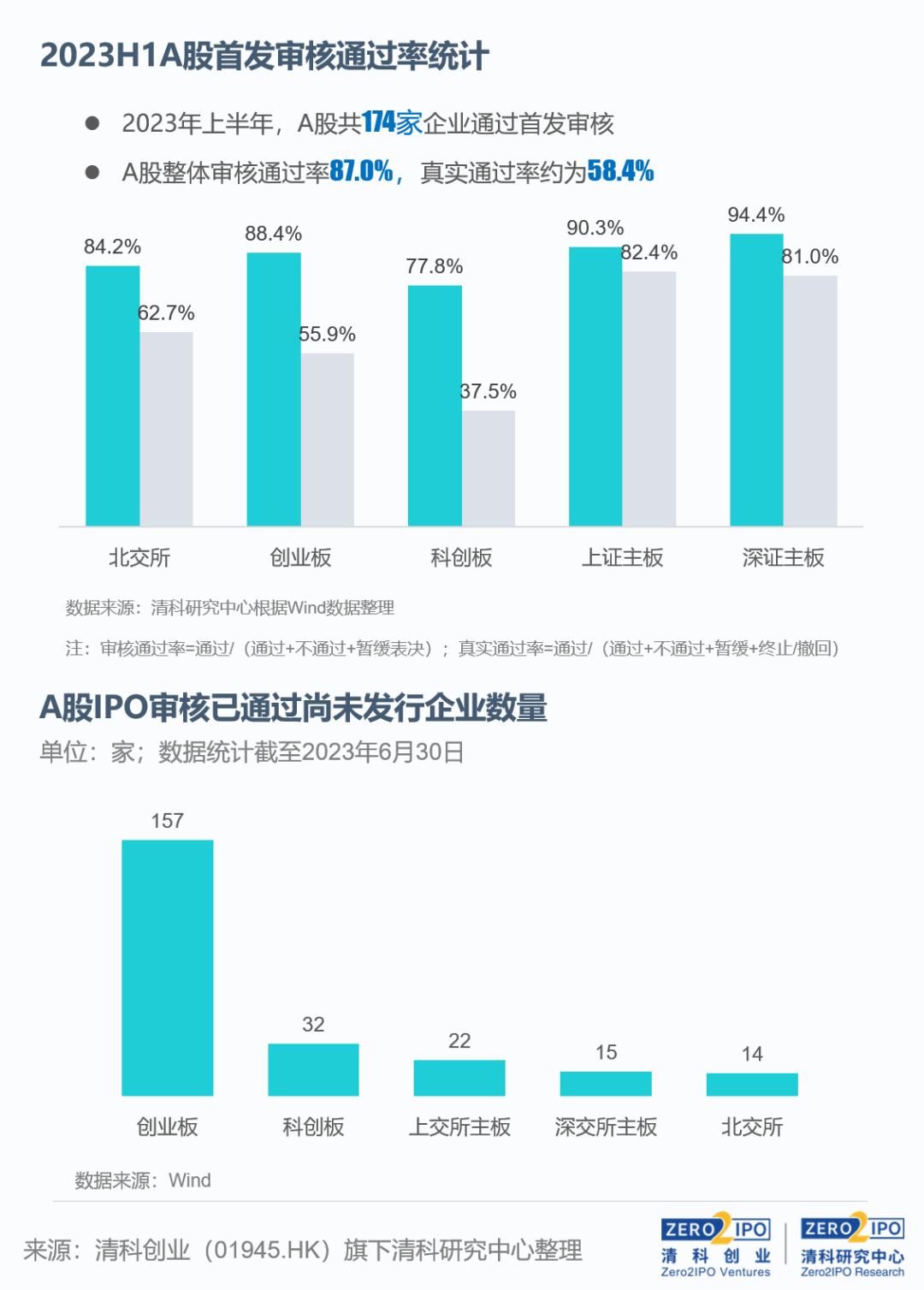

IPO审核情况

07

政策动态

港交所“双柜台模式”正式启动

香港市场发展再迎重要里程碑

2023年6月19日,香港交易及结算所有限公司在香港证券市场推出“港币-人民币双柜台模式”(下称“双柜台模式”)及双柜台庄家机制。双柜台模式的正式落地意味着,同一只上市公司股票可以用港币计价也可以用人民币计价,合格投资者既可以选择用港币交易,也可以用人民币交易。

2023年3月至今,已有多家港股上市公司相继向港交所提交增设人民币柜台的申请。根据港交所公布的双柜台证券名单,已获港交所批准进行双柜台模式的证券共有24只,具体包括恒生银行、新鸿基地产、商汤-W、吉利汽车、华润啤酒、香港交易所、腾讯控股、中国海洋石油、中国移动、联想集团、快手-W、友邦保险、小米集团-W、安踏体育、李宁、中银香港、美团-W、京东健康、京东集团-SW、百度集团-SW、阿里巴巴-SW、比亚迪、中国平安和长城汽车。

总体而言,双柜台模式的推出是香港市场发展的又一重要里程碑,有助于改善港股流动性和成交活跃度,进一步巩固香港离岸人民币中心地位,同时也是推动人民币国际化的重要一步。

中国证监会发布GDR新规

沪深交易所同步修订暂行办法、细化发行条件

2023年5月16日,中国证监会发布《监管规则适用指引——境外发行上市类第6号:境内上市公司境外发行全球存托凭证指引》,对于境内上市公司境外发行GDR的定位、申请程序、规则适用、材料要求及实施安排进行了细化。这是继2022年2月证监会发布《境内外证券交易所互联互通存托凭证业务监管规定》后,再度为发行GDR提出更多明确要求。

6月2日,沪深交易所分别就《上海证券交易所/深圳证券交易所与境外证券交易所互联互通存托凭证上市交易暂行办法(2023年修订)》(以下简称《暂行办法》)公开征求意见。此次修订主要包括3个方面。首先是明确境外发行上市GDR应当符合的条件,包括在交易所上市满1年,且申请日前市值不低于人民币200亿元。其次是明确GDR对应新增基础股票发行上市申请的审核安排,GDR发行要适用再融资规则。此外,对信息披露提出了更为细致的要求。此次《暂行办法》修订,旨在进一步优化互联互通存托凭证业务机制,切实做好全球存托凭证(GDR)境外上市备案管理与全面实行注册制的衔接。

北交所、港交所签合作备忘录

“北+H”两地上市安排“落地”

2023年6月29日,在北京证券交易所与香港交易所合作备忘录签署仪式上,北交所总经理隋强与香港交易所联席营运总监陈翊庭联合宣布:京港两所将推出“北+H”两地上市安排。

根据双方签署的合作谅解备忘录,北交所上市公司符合香港交易所发行上市条件的,可按照《境内企业境外发行证券和上市管理试行办法》规定,向香港交易所提交发行上市申请文件后报中国证监会备案。在港上市公司,符合中国证监会有关规定和北交所发行上市条件的,可按现行制度规则申请在北交所公开发行并上市。两所还将在项目课题研究、市场推广、人员培训交流、投资者服务等方面开展合作。

本次推出京港两地上市安排,是中国证监会统筹下推进资本市场制度型开放、持续深化北交所改革、回应市场需求的重要举措,将进一步拓宽内地和香港“A+H”模式的惠及面,便利更多企业借助京港市场加速发展。

【1】中企指总部在中国境内的企业,不包含港澳台地区。

【2】本文涉及的IPO融资金额均指企业首次公开发行股份所募集资金总额,不包含超额配售部分金额。

完整报告:《IPO季报:2023年上半年中企IPO数量同比增长,政策激发市场活力》

点击👉:https://free.pedata.cn/1440998437427460.html

【本文由投资界合作伙伴微信公众号:清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

日日煮冲刺IPO的背后

2023/07/04$tags$防止智能家居出现「iPod效应」,传统厂商要有一把爆品中小件

2023/07/03$tags$麻省理工博士撑起一个近百亿IPO

2023/07/03$tags$武汉一个超级IPO来了:黑芝麻智能

2023/07/01$tags$王健林「决战」IPO

2023/06/30$tags$阿斯巴甜诞生58年:从肥宅最爱成致癌疑凶,A股哪些上市公司将受冲击?

2023/06/30$tags$

旗下微信矩阵:

旗下微信矩阵: