清科数据:7月共68家中企上市,汽车行业位列融资额首位

月度回顾:

境内上市中企48家,境外上市中企20家,IPO融资金额总体略有下降

38家中企获VC/PE机构支持,其中境内上市企业占近90%

小鹏汽车获本月最高IPO融资额,汽车行业位列融资额首位

广东省上市数量及融资额保持*;浙江省、北京市融资金额均突破80亿人民币

证监会坚决用好新《证券法》利剑,通报首批财务造假案件处罚情况

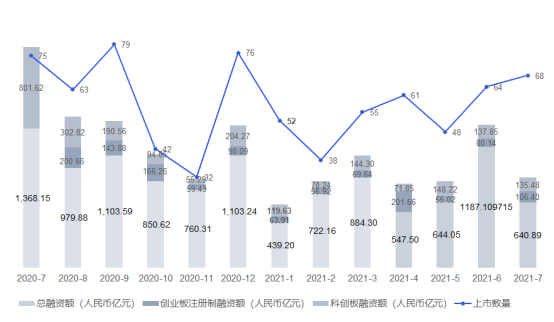

根据清科旗下私募通数据显示,2021年7月共有68家中国企业[1]在全球各交易市场完成IPO,数量环比上升6.3%;总融资额为640.89亿人民币,融资金额环比下跌约46.0%。本月完成IPO的中企涉及15个一级行业,登陆6个交易市场。中企IPO平均融资额为9.42亿人民币,环比下降约49.2%,单笔最高融资额来源于小鹏汽车,为116.94亿人民币。本月共有38家VC/PE支持的企业上市,VC/PE渗透率约为56%。

图1 2020年7月至2021年7月中国企业境内外上市数量及融资总金额

来源:私募通 2021.8www.pedata.cn

7月前十的IPO企业总融资金额占比56%

本月融资金额*的三家IPO企业分别为:小鹏汽车在香港证券交易所主板上市,共融资116.94亿人民币;大全能源在上海证券交易所科创板上市,共融资64.47亿人民币;医脉通在香港证券交易所主板上市,共融资35.11亿人民币。

表1 7月IPO企业融资Top10

来源:私募通 2021.8www.pedata.cn

表2 7月IPO境内外VC/PE支持的上市中企融资Top10

来源:私募通 2021.8www.pedata.cn

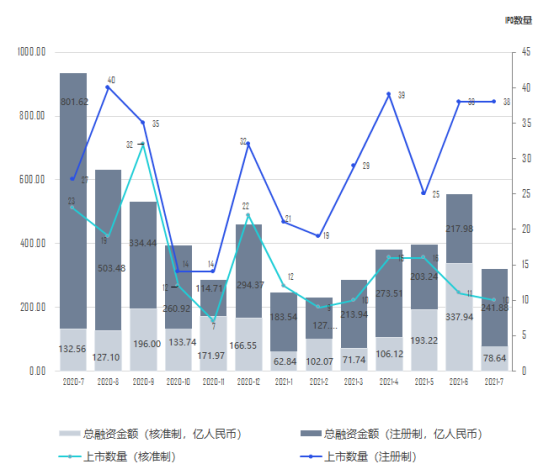

境内注册上市企业占比七成,境外上市融资额环比下跌

7月,境内上市中企共48家,占本月IPO中企数量70.6%。2021年7月分别有20家、18家企业于创业板及科创板成功注册上市,占全月上市企业数量56%。7月,美股上市1家中概股,融资额约合人民币1.29亿;港交所主板上市19家,融资额约合人民币319.07亿。境内注册制融资额较上月有小幅度上升。

图22021年7月中企境内外上市分布(按上市板块)

来源:私募通 2021.8www.pedata.cn

图32020年7月至2021年7月不同新股发行制度下境内市场中企上市分布

来源:私募通 2021.8www.pedata.cn

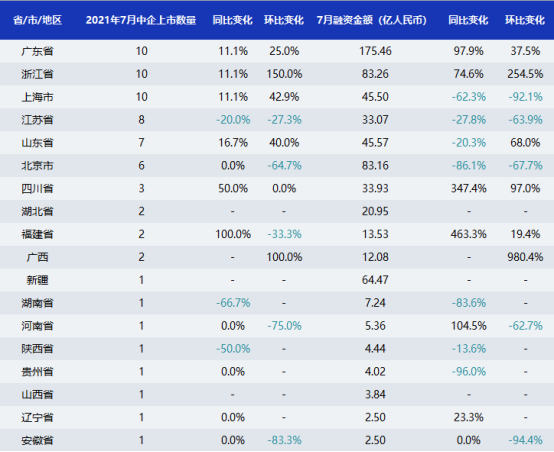

广东省IPO数量及融资额保持*

根据私募通数据统计,2021年7月,粤、沪、浙三个省市的IPO数量均达到10家,首发融资金额加总共计人民币304.23亿元,占全国总量近五成。其中,广东省以10家中企上市数量及175.46亿元人民币融资额,较上一季度继续保持*地位。

表3:2021年7月中企境内外上市地域分布

来源:私募通 2021.8www.pedata.cn

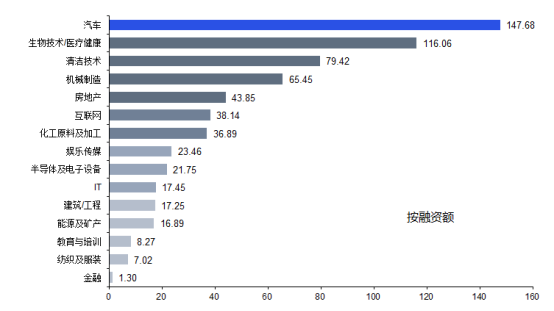

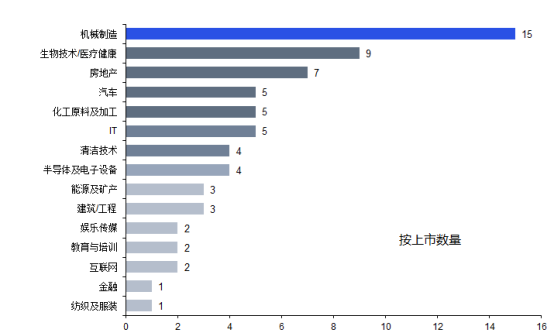

7月IPO涉及15个行业,机械制造行业融资额最高

2021年7月,IPO涉及15个行业。机械制造、生物技术/医疗健康、化工原料及房地产上市数量分别为15家、9家和7家。融资额方面,汽车行业IPO融资147.68亿元人民币,占中企融资总额23.2%,位居*,其中小鹏汽车获116.94亿元人民币融资支持,占本月汽车行业融资额近八成;生物技术/医疗健康、清洁技术行业紧随其后,融资额合计约200亿元人民币。

图4(按融资额)7月IPO企业数量和融资金额行业分布情况

来源:私募通 2021.8www.pedata.cn

图4 (按数量)7月IPO企业数量和融资金额行业分布情况

来源:私募通 2021.8www.pedata.cn

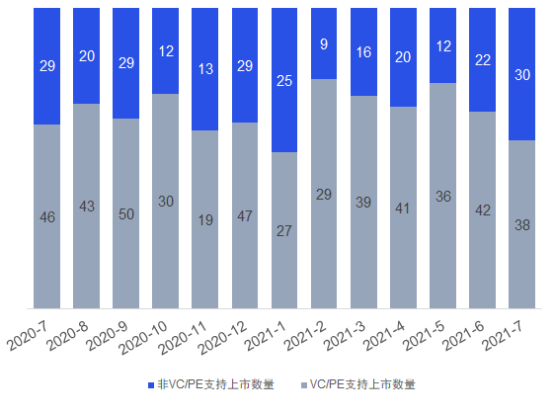

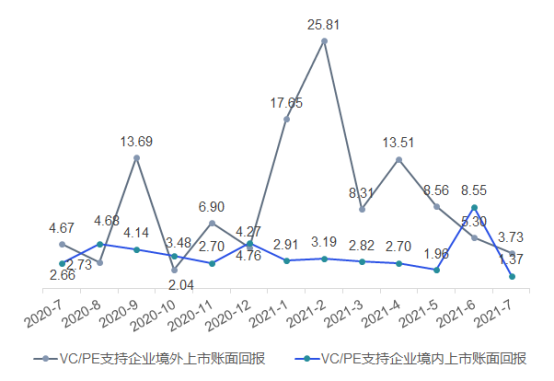

7月上市企业VC/PE渗透率约56%

本月上市企业中,有38家中企获得VC/PE机构支持,环比增加36.4%,其中境内上市34家,占比近90%。深交所创业板和上交所科创板分别有12家、17家IPO企业获得VC/PE机构的支持。VC/PE投资的企业境内上市账面回报略有回落,2021年7月账面回报倍数(发行价计算)1.37倍,同比下降48.5%;2021年7月境外上市账面回报为3.73,同比下降20.2%。

图52020年7月至2021年7月VC/PE支持的IPO渗透情况走势

来源:私募通 2021.8www.pedata.cn

图62020年7月-2021年7月VC/PE支持中企境内外市场IPO账面回报分布(发行日)

来源:私募通 2021.8www.pedata.cn

13家VC/PE机构斩获中企IPO不低于2家

本月上市企业中,有38家中企获得VC/PE机构支持,环比下降约9.5%,其中共计13家机构被投企业IPO数量不低于2家。

表47月VC/PE机构被投企业上市(部分机构)

来源:私募通 2021.8www.pedata.cn

注:1、上表统计的IPO指在2021年于统计范围内境内外证券交易所首次上市发行的,总部位于中国境内(不含港澳台)的企业,第二上市及多地上市的企业不包含在内;2、投资机构仅列示在招股说明书中出现的显名股东;3、账面金额为机构于所投项目首次发行前的持股数(不含基石轮/战略配售)*发行价计算得出,部分账面金额可能因首发前持股数未在招股书中披露而存在偏差。

证监会坚决用好新《证券法》利剑,通报首批财务造假案

上市公司财务造假是证券市场的“毒瘤”,严重破坏市场运行基础,侵害投资者利益,始终是证监会监管执法重点。近年来,证监会持续加大对财务造假、操纵市场等恶性违法案件的查处力度,坚决落实新《证券法》各项要求,切实提升资本市场违法违规成本,强化监管执法震慑。近日,首批适用新《证券法》惩处财务造假恶性案件已进入事先告知阶段或作出行政处罚决定,最高拟处以近4,000万元罚款。三宗典型案件摘要如下:

宜华生活多年连续实施重大财务造假,证监会拟对该案违法主体合计罚款3,980万元,系目前证监会拟对上市公司信披违法罚款额最高的案件。该案已进入告知程序,告知书认定在2016至2019年4年间,公司虚增利润27亿余元;虚增银行资金86亿余元;未按规定披露与关联方资金往来320亿余元。

广东榕泰2018年至2019年期间,虚增利润5,500万余元,信息披露存在虚假记载和重大遗漏。证监会决定对本案违法主体罚款合计1,450万元。

中潜股份2019年虚增营业收入3,720万余元,虚增营业成本1,150万余元,导致虚增营业利润2,570万余元,占当期利润总额的62.08%。同时,中潜股份存在2019年年度报告未按规定披露关联交易,2020年披露的相关公告存在误导性陈述情况。该案已进入告知程序,证监会拟对本案违法主体罚款合计1,540万元。

三宗案件呈现以下特征:长期系统性财务造假,涉案金额巨大,持续时间长,最长跨度4年;实际控制人核心决策、组织实施,主观恶性明显;造假手段复杂隐蔽,形式不断翻新,利用新型或复杂金融工具、跨境业务达成造假目的;财务造假伴生未按规定披露重大信息等其他违法违规行为。前述部分案件,造假比例高,情节严重,影响极为恶劣。

证监会坚决用好新《证券法》利剑,秉持以下执法理念:*,对于证据充分、违法事实清楚的案件,从严重处,一抓到底;第二,抓“关键少数”,精准打击,区分责任,区分情节,该批案件较为明显的特点,即严办首恶,对实际控制人施以重罚及终身市场禁入;第三,构建立体追责体系,涉嫌犯罪,坚决移送,绝不姑息,让违法者在行政处罚、刑事打击、民事赔偿中承担应有的责任。

下一步,证监会将认真贯彻中办、国办发布的《关于依法从严打击证券违法活动的意见》,全面落实“零容忍”的工作方针,用足用好相关法律赋予的职责,严厉查处财务造假等恶性违法行为,坚决追究相关机构和人员的违法责任,综合运用行政执法、民事追偿和刑事惩戒的立体式追责体系,形成依法打击证券违法活动的合力,维护市场“三公”秩序,净化市场生态,促进资本市场平稳健康发展。

本月重点案例分析:

小鹏汽车、大全能源、医脉通

小鹏汽车在港双重上市,首日发行市值超人民币2000亿元

2021年7月7日,小鹏汽车(股票代码HK:09868)在港交所挂牌上市,是小鹏汽车于今年8月美股上市后的第二次奔赴。小鹏汽车本次上市的发行价为165港元/股,面向全球发售8500万股公司A类普通股,其中香港公开发售及国际发售分别占全球发售股份总数的5%,IPO募集资金净额约为116.94亿港元。首日发行市值超人民币2000亿元。

小鹏汽车正式成立于2015年,是中国智能电动汽车设计及制造商,融合互联网和人工智能创新的科技公司。何小鹏是UC优视联合创始人及前阿里巴巴移动事业群总裁,现担任小鹏汽车董事长、CEO。据小鹏汽车披露的财报,小鹏汽车主要投入于研发和营销。小鹏汽车本次双重上市被纳入恒生综合指数(HSCI),同时需遵守美国证券交易委员会(SEC)和香港证券及期货事务监察委员会(SFC)的监管。

小鹏汽车招股书显示,本次上市募资资金约45%将用于拓展产品组合及开发更先进的技术;约35%用于加速业务扩张,通过全渠道营销提升品牌认知度,包括在国内及国际上增加销售及服务接触点;约10%将用于提升生产能力;此外10%用于一般公司运营用途。2019年、2020年、2021年*季度,小鹏的研发开支分别为20.7亿元、17.26亿元、5.35亿元,占总收入的89.2%、29.5%及18.1%

高纯多晶硅研发制造商大全能源挂牌上市,发行市盈率39.71倍

2021年7月22日,大全能源(股票代码SH:688303)在上交所科创板上市,发行价为21.49元/股,此次公开发行3亿股,总融资金额64.47亿元人民币,发行市盈率为39.71倍。上市当日收盘价61.11元,市值超1000亿人民币。和辉光电控股股东为联和投资。本次发行前,联和投资共持有公司80.57亿股股份,占公司总股本的75.12%。公司的实际控制人为上海市国资委,上海市国资委持有联和投资100%股权。

大全能源成立于2011年2月,由纽交所上市的大全新能源公司在新疆石河子投资建设,中外合资企业,注册资本16.25亿元,主要开展高纯多晶硅料的生产、加工和销售。 2021年6月22日,该公司收到了中国证监会同意新疆大全科创板首次公开发行股票注册的批复。根据财报披露显示,2020年度,该公司实现营业收入466,425.61万元,净利润104,343.26万元。于2021年*季度实现营收16.61亿元,同比增长40.83%。

大全能源招股书显示,本次募集资金扣除发行费用后全部用于规划建设年产1000吨高纯半导体材料项目、规划建设年产35000吨太阳能光伏多晶硅项目、补充流动资金等。大全能源一直专注于高纯多晶硅的研发、生产及销售。

在线专业医生平台医脉通于香港证券交易所主板挂牌上市

2021年7月15日,医脉通(股票代码HK:02192))在在香港证券交易所主板挂牌上市,发行价格为27.20港元/股,面向全球发售1.55亿股,发行市值约178亿元人民币,总筹资金额达到35.11亿元人民币。

医脉通成立于2013年4月8日,是一家专注于构建*的互联网医生平台,培育医疗行业参与者生态系统,平台拟为医生、患者、医院、制药及医疗设备公司提供综合解决方案。根据财报披露显示,2018年至2020年,该公司收益分别为人民币0.83亿元、1.22亿元及2.14亿元,复合年增长率为59.9%;公司净利润分别为1418.9万元、3127.0万元及8519.7万元,复合年增长率为145.0%;毛利分别为4989万元、7719万元、1.56亿元,毛利分别为59.8%、63.5%、73.2%。

医脉通招股书显示,医脉通在本次IPO中,募集金额中约40%拟用于在未来三至五年内扩展业务;约30%拟用于在未来三至五年内投资技术及提高研发能力,约10%拟用作一般补充营运资金及其他一般企业用途。

[1]本文”中国企业”指为总部在中国大陆的企业,以下简称:”中企”

【本文由投资界合作伙伴清科研究中心授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: