股权投资市场风云变幻,VC/PE投资策略有何改变?尽在《2020年中国股权投资市场投资策略研究报告》

2019年中国经济发展面临的外部环境和内部环境更加复杂,在多重因素叠加下,困难和挑战增多,股权投资机构的投资节奏和投资策略亦发生了明显的变化。在此背景下,清科研究中心发布《2020年中国股权投资市场投资策略研究报告》,回顾2019年我国股权投资市场发展情况、分析主流投资机构的投资策略、梳理各热门行业的发展现状及投融数据,为投资机构投资策略的制定提供参考。

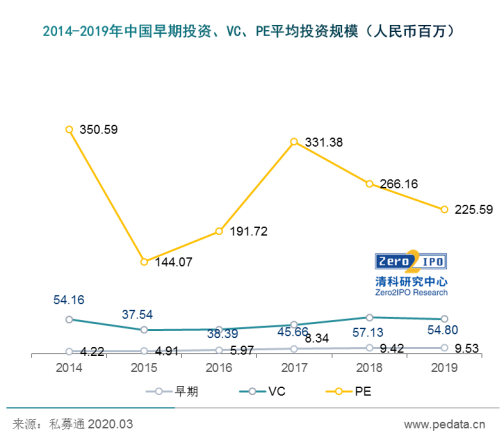

投资降温,平均投资规模回调

2019年,在经济下行压力增大、二级市场疲软以及募资市场连续两年大幅下跌的环境下,股权投资市场逐渐冷静,机构出手谨慎,投资活跃度不断下降。根据清科研究中心旗下私募通统计显示,2019年中国股权投资市场共发生8,234起投资案例,同比下降17.8%;投资总金额为7,630.94亿元,同比下降29.3%。在投资趋谨的环境下,股权投资市场平均投资规模也略有回调,主要体现在PE市场。

图12014-2019年中国早期投资、VC、PE平均投资规模(人民币百万)

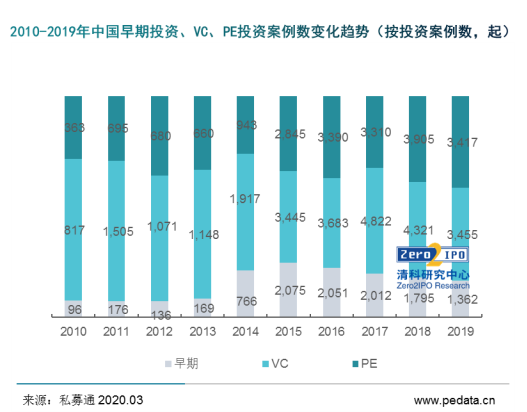

从分市场的投资活跃度来看,早期投资市场案例数下滑最快,2019年早期投资市场的投资案例数占全股权投资市场的比例由2015年的24.8%下降至16.5%。与VC和PE市场相比,早期投资在我国萌芽较晚,随着时间的推移,早期投资机构的投资逻辑更加明确,投资策略也有原来的“广撒网”向更高效、精准的方向转变。另外,VC和PE机构加强了优质项目的筛选和重点押注,投资决策也更为谨慎。

图22010-2019年中国早期投资、VC、PE投资案例数变化趋势(按投资案例数,起)

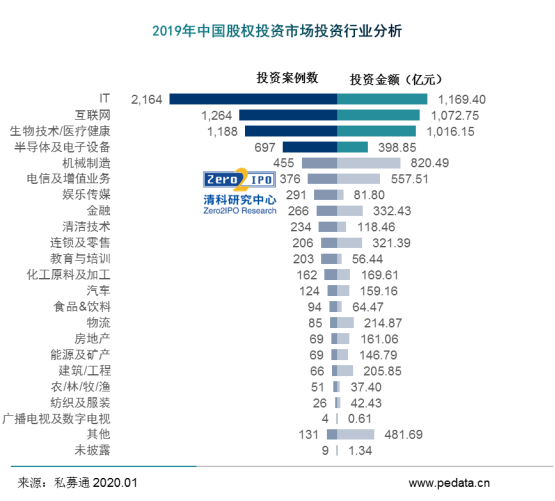

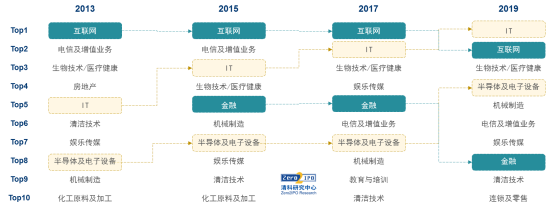

热门行业由商业模式创新向技术创新转变

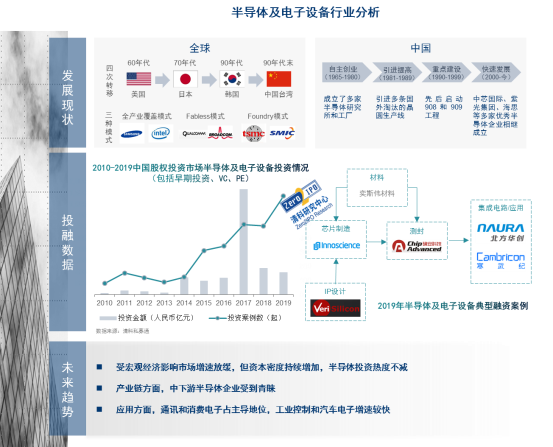

2019年以IT、医疗健康、半导体及电子设备为主的科创领域项目备受股权投资行业关注。具体而言,受人工智能发展推动,IT投资案例数继续保持*,共发生2,165起投资事件,披露投资金额为1,165.60亿元人民币。生物科技/医疗健康地位稳定,与排名第二的互联网行业差距大幅缩小。此外,在国际形势和国家政策推动下,半导体及电子设备行业投资活跃度跃居第四。与之相对的是,互联网、金融、电信及增值业务等以商业模式创新为主的行业投资热度有所下降。

图32019年中国股权投资市场投资行业分析

图42013-2019年中国股权投资市场热门投资行业变化情况

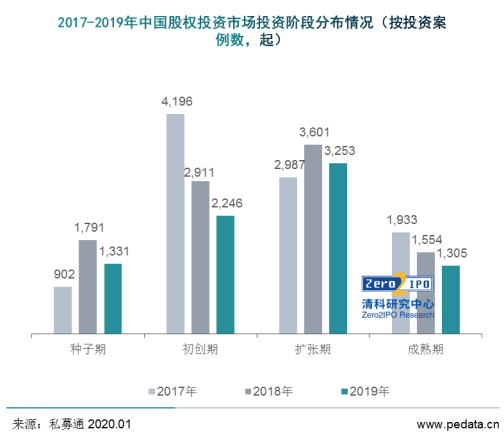

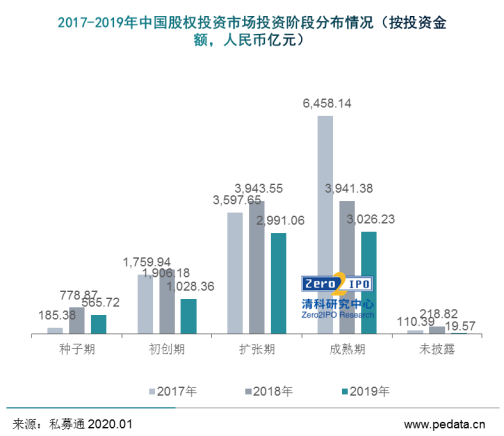

机构避险情绪明显,投资阶段后移

2019年我国股权投资市场种子期和初创期投资案例数为3,577起,占比为43.4%,同比下降3.5个百分点;投资金额为1,594.08亿元人民币,占比下降4个百分点。在经济增速下滑和不确定风险加大的背景下,投资机构避险情绪提升,对成熟企业的投资比重不断加大。

图52017-2019年中国股权投资市场投资阶段分布情况(按投资案例数,起)

图62017-2019年中国股权投资市场投资阶段分布情况(按投资金额,人民币亿元)

VC/PE投资策略早期化

在避险情绪明显,投资阶段后移的背景下,投资机构发展两极分化,优质投资机构的投资范围不断扩大,呈现出LP向直投布局,后期投资者布局中早期,中早期向天使投资布局的现象。例如,GGV早在2016年就完成了启航一期基金(GGVDiscovery I)关注中国早期市场机遇,并在2018年完成启航二期基金(GGV Discovery II)募集;红杉于2018年设立种子基金,全面发力天使投资;高瓴资本于2020年4月成立高瓴创投,布局早期创投领域。

产生该现象的原因主要有三点:其一,追求快速回报的时代已然过去,长期主义和价值投资成为必然趋势;其二,中后期优质项目缺乏,投资布局向前延伸有助于机构持续关注创业企业并挖掘优质项目;其三,中后期项目估值上涨快速,提早布局有望能实现更高收益。

广撒网VS精聚焦,差异化投资策略逐渐形成

目前,我国股权投资市场已形成两类特色鲜明的机构,一类是以高瓴、鼎晖、红杉、IDG等为代表的综合性头部机构,管理规模大,通过布局多行业、多阶段、多投资品类,分散风险、巩固品牌地位,形成“大资管”式策略;另一类则是以沸点资本、远毅资本、启赋资本、元生创投、璞华资本等为代表的聚焦化投资机构,通过布局特定投资阶段或深耕某一赛道、挖掘价值,通过专业化投资获得超额回报,产生品牌效应。

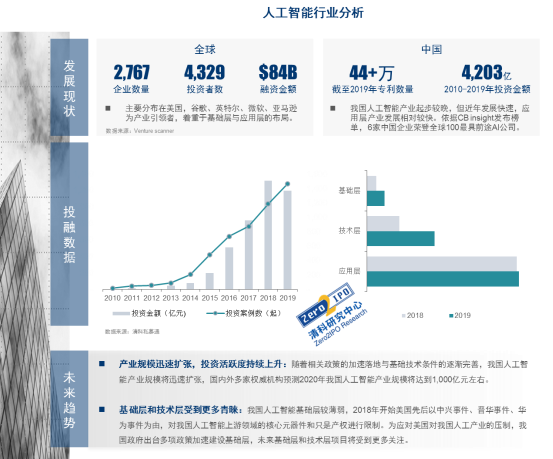

热门细分行业解析

除分析投资机构的投资策略外,本报告还对人工智能、生物技术/医疗健康、互联网/移动互联网、半导体及电子设备、物联网与工业互联网、高端装备制造、新材料七大热门行业的现状、投资情况、未来发展方向进行了深入的挖掘。下文介绍人工智能和半导体两个行业投融资情况,更多内容关注《2020年中国股权投资市场投资策略研究报告》(请点击“阅读全文”获得完整版)。

(网页版请附下载链接https://report.pedata.cn/1590646404027118.html)

【本文由投资界合作伙伴清科研究中心授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

共享充电宝:等不到投资人,等来了美团

2020/06/01$tags$投资界24h|北汽将收购神州租车不超过21.26%股份;SpaceX成功上天;蔚来不排除在中国IPO

2020/06/01$tags$MCN品牌101名师工厂完成千万元 Pre-A 轮投资

2020/06/01$tags$从种草到种树,麦星消费品投资观

2020/06/01$tags$深耕“防老剂”产业链中间体,风光新材获榆煤基金5000万元战略投资

2020/05/29$tags$头皮健康产品研发生产商“黑奥秘”获蓝枫基金股权投资

2020/05/29$tags$

旗下微信矩阵:

旗下微信矩阵: