清科季报:2019年第三季度中企IPO数量继续上升,科创板企业正式发行上市

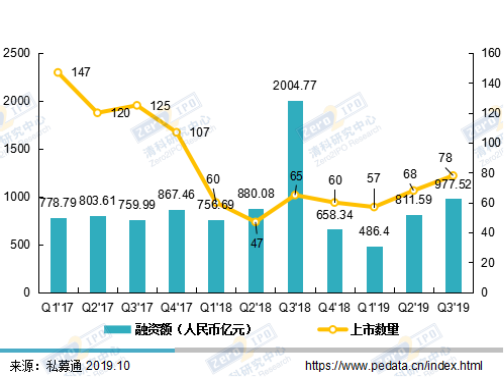

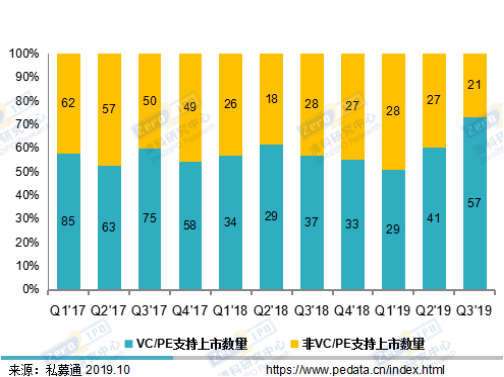

根据清科研究中心数据统计,2019年第三季度中企境内外上市总数量有78家,同比上升20.0%,环比上升14.7%;总融资额为977.52亿元人民币,同比下降51.2%,环比上升20.4%。此外,2019年第三季度平均首发融资额为12.53亿元人民币,较2019年第二季度平均融资额11.94亿元人民币上升5.0%。

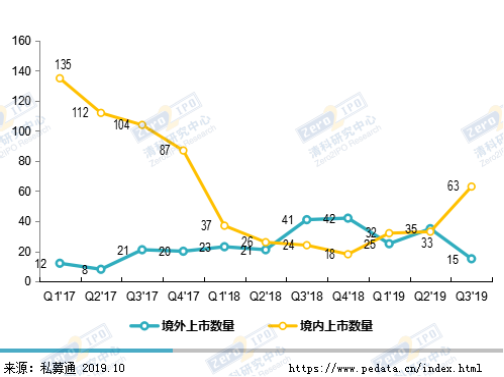

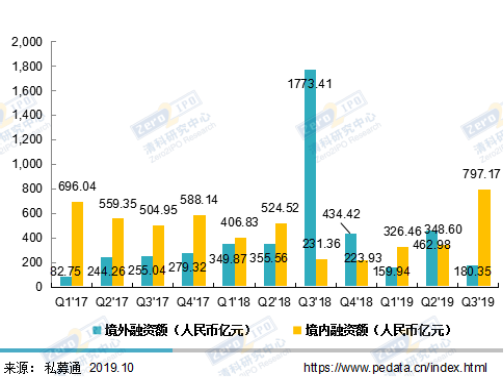

2019年第三季度78家上市中企中,境内上市的共有63家,数量占比80.8%,环比上升90.9%;共融资797.17亿元人民币,占比81.6%,环比上升128.7%,其上市数量与融资金额均有较大涨幅。境外市场共15家中企上市,数量占比19.2%,环比下降57.1%;总融资额为180.35亿元人民币,占比18.4%,环比下降61.0%。从平均融资额方面来看,境内平均融资额为12.65亿元人民币,环比上升19.8%;境外市场平均融资额为12.02亿元人民币,环比下降9.1%。

截止9月30日,科创板已申报企业达160家,本季度新受理19家企业的申请,并更新68家企业项目动态,32家企业注册生效,已询问企业29家,12家终止企业,2家企业提交注册,2家中止企业,不予注册企业为1家。

图1 2017Q1-2019Q3中企上市数量和融资额

中企境内上市数量和融资额同比大幅上升,境外市场表现欠佳

2019年第三季度,共有63家中企在境内上市,上市数量同比上升162.5%,环比上升90.9%;融资额合计为797.17亿元人民币,同比上升244.6%,环比上升128.7%;平均融资额为12.65亿元人民币,同比上升31.3%,环比上升19.8%。得益于科创板的开板,境内市场成为本季度上市热点,企业上市数量和融资额均大幅上升。总体来看,2019年第三季度上会审核数量、过会率均有所下降,共有68家待审企业上会,其中 7月、8月、9月分别上会企业数为23家、13家、32家。2019年三季度成功通过A股IPO发行审核委员会的共有59家,IPO审核通过率达86,76%,审核通过率依旧保持较高水平。

2019年第三季度,共有15家中企赴境外上市,上市数量同比和环比均有所下降,其中同比下降63.4%,环比下降57.1%;融资额合计180.35亿元人民币,同比下降89.8%,环比下降61.0%。2019年三季度境外市场上市数量为近两年新低。

图22017-2019第三季度中国企业境内外上市数量

图32017-2019第三季度中企境内外上市融资额

上海证券交易所科创板企业IPO数量和融资金额均列*

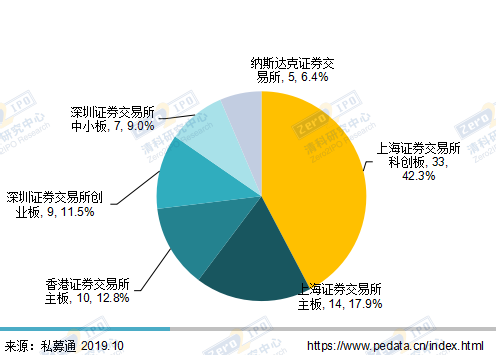

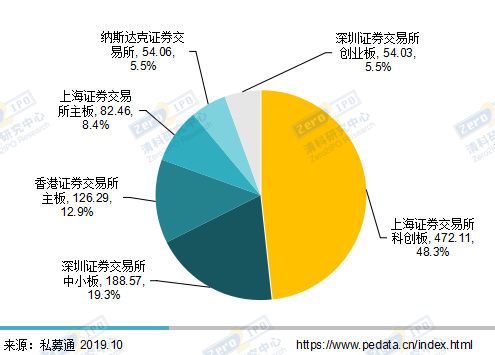

上市市场分布方面,2019年第三季度中企上市分布于境内外6个市场。其中本季度上海证券交易所科创板正式开板,并迎来33家企业挂牌上市,占比42.3%,获得472.11亿元人民币融资,占比48.3%,上市企业数量和融资金额均列*;登陆上海证券交易所主板的中企有14家,占比17.9%,数量上位列第二,总融资为82.46亿元人民币,占比8.4%,名列总融资第四,香港证券交易所主板的中企有10家,占比12.8%,总融资为126.27亿元人民币,占比12.9%,位列第三。科创板旨在重点扶持新一代的科技企业,是推动全国科技金融改革创新的企业融资板块。而随着新能源创新技术和创新商业模式的不断发展、走向成熟,此类技术创新方向,正是科创板重点支持的方向。将更好地支持科技类公司融资,服务实体经济,让更多的科技类高新企业更快更好的对接资本市场。

图 42019年第三季度中国企业境内外上市交易所分布(按数量)

图 52019年第三季度中国企业境内外上市交易所分布(按融资金额,亿元人民币)

2019年第三季度北京、广东、上海IPO数量持续领跑

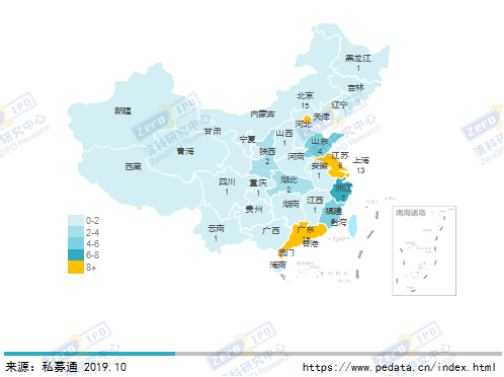

从上市企业总部所在地来看,本季度北上广企业上市数量持续领跑,数量占据半壁江山。其中北京有16家企业上市,位列*,共融资207.53亿元人民币,位列第二;广东有14家企业上市,位列第二,共融资268.54亿元人民币,位列*;上海有13家企业上市, 共融资184.42亿元人民币,数量和融资金额均列第三。江苏和浙江分别有8家、7家企业上市。

图 62019年第三季度境内外上市企业总部所在地地域分布

电子及光电行业IPO数量和融资金额均*

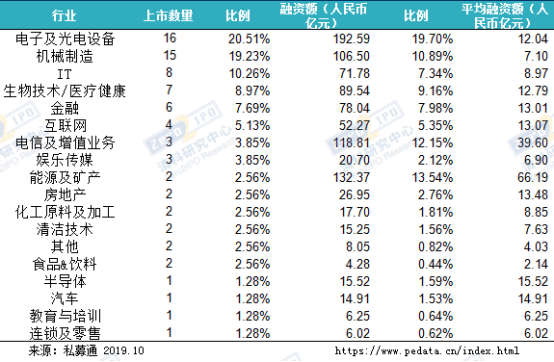

行业分布方面,电子及光电设备行业中企IPO数量为16家,占比20.5%,位列*;机械制造行业上市中企有15家,占比19.2%,位列第二; IT行业位列第三,中企上市数量为8家,占比10.3%。从融资金额来看,2019年第三季度,电子及光电设备行业以192.59亿元人民币的总融资位居*;其次是能源及矿产行业,获得总融资为132,37亿元人民币,位列第二;电信及增值行业位列第三,募资总额为118.81亿元人民币。电子及光电设备行业上市数量在本季度位居首位,主要得益于科创板的推动。科创板发布的《上市推荐指引》要求保荐机构应当准确把握科技创新的发展趋势,重点推荐七领域的科技创新企业:一是新一代信息技术领域;二是高端装备领域;三是新材料领域;四是新能源领域;五是节能环保领域;六是生物医药领域;七是符合科创板定位的其他领域。

从平均融资额来看,位居*的是能源及矿产行业,平均融资额高达66.19亿元人民币;此外,电信及增值业务、半导体和汽车行业平均募资额分别位居第二、第三和第四,分别达到39.60亿元人民币、15.52亿元人民币和14.91亿元人民币。

表 1 2019年第三季度IPO上市中企行业分布

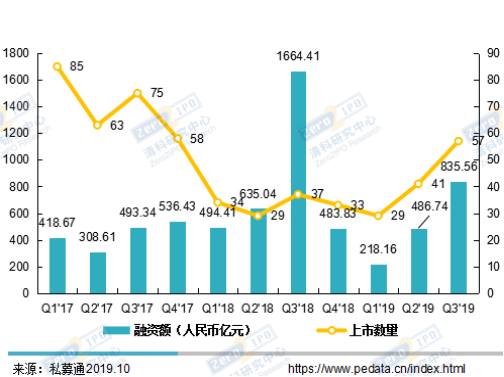

VC/PE渗透率达73.1%,境内市场VC/PE渗透率赶超境外

2019年第三季度,VC/PE支持的上市企业数量达57家,同比上升54.1%,环比上升39.0%, VC/PE渗透率达到73.1%。其中境内上市50家,共融资700.74亿元人民币,平均融资金额达14.01亿元人民币;境外上市7家,共融资134.82亿元人民币,平均融资金额达19.26亿元人民币。境内市场上市的中企中,VC/PE渗透率达87.7%,其中科创板上市企业33家,VC/PE支持的上市企业31家,VC/PE渗透率高达93.9%,对于连接资本市场和高新技术企业的私募股权投资市场,科创板或将直接改变一级市场的退出路径选择和市场定价逻辑,并在长期内对PE/VC行业结构和市场参与者产生更深远的影响;境外市场上市的中企中,VC/PE渗透率为12.3%,2019年第三季度境内市场VC/PE渗透率远超境外。

图72017Q1-2019Q2VC/PE支持IPO与非VC/PE支持IPO对比

图82017Q1-2019Q3VC/PE支持中国企业上市数量及融资金额

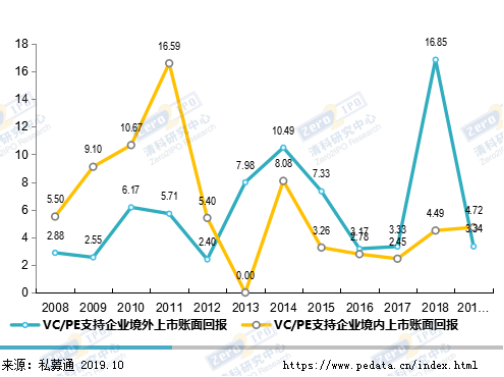

上市首日境内市场回报倍数高于境外市场

VC/PE机构投资退出收益方面,2019年第三季度境内外市场投资回报倍数较二季度整体有所上升,57家VC/PE支持的中企获得了4.60倍的平均账面回报(以发行价计算)。具体来看,境内市场上市平均账面回报为4.72倍,境外市场上市平均账面回报为3.34倍,上市首日境内市场回报倍数依旧高于境外市场。2019年第三季度按照20日收盘价来看,A股上市中企可以为投资人带来11.80倍超高回报;境外市场以20日收盘价来看,收益水平为2.80倍。

按市场来看,VC/PE投资机构在上海证券交易所主板的平均账面投资回报(发行日)最高,达到6.02倍;纳斯达克证券交易所排名第二,为5.88倍,上海证券交易所科创板排名第三,为4.76倍。按上市后20个交易日价格计算平均账面投资回报,境内三大市场平均回报倍数显著高于境外市场,其中上海证券交易所科创板最高,达到12.63倍;上海证券交易所主板10.71倍,排名第二;而海外市场的平均账面投资回报(上市后20个交易日)仅2.80倍。

图92008-2019Q3 VC/PE支持中国企业境内外上市(发行时)账面回报倍数

表 2 2019年第三季度境内外市场平均账面投资回报统计

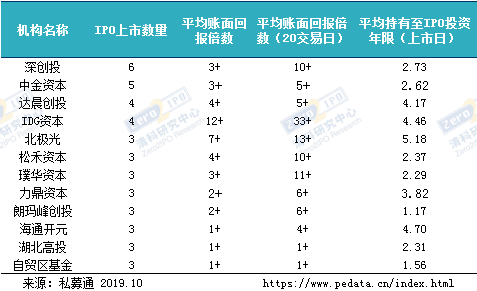

2019年第三季度部分机构IPO退出成绩单

VC/PE机构投资表现方面,本季度深创投以6家IPO退出位列*,深创投退出斗鱼、光峰科技、睿创微纳、微芯生物、西部超导、宇瞳光学。中金资本退出5家企业,位列第二分别为:天奈科技、心脉医疗、中国通号、中微公司、壹网壹创。此外,达晨创投和IDG资本均IPO退出4家中企,并列第三。

表 3 2019年第三季度机构IPO退出成绩单

2019年第三季度重点案例分析:斗鱼、复宏汉霖

斗鱼上市,成为今年*中概股赴美IPO

斗鱼是一家致力于为所有人带来欢乐的弹幕式直播分享网站。目前,斗鱼以游戏直播为主,涵盖了体育、电竞、综艺、娱乐等多种直播内容。

2019年7月17日,斗鱼正式在美国纳斯达克交易所挂牌上市,股票代码为DOYU,发行6738.711万美国存托股(ADS),其中有2246.238万股ADS为老股转让。发行价为11.50美元/ADS,是今年以来中概股*规模的赴美IPO。在直播平台普遍存在营收结构单一情况下,斗鱼着重于流量运营内容建设、挖掘电竞价值链,摈弃了过度依赖直播的经营模式,从盈利为中心走向以用户为中心,从追逐短期收益走向探寻长期价值。

招股书显示,斗鱼2019年*季度营收为14.89亿元,相较去年同期增长123.4%。其中,直播收入13.541亿元,同比增长149.2%,占比90.9%;广告及其他收入1.351亿元,占比9.1%;调整后净利润达3530万元,较上年同期增长1.852亿元,扭亏为盈。盈利主要得益于付费用户的快速增长:在这3个月,斗鱼付费用户突破600万,同比增幅达66.7%。

斗鱼在招股书中透露,此次IPO募集资金将主要用于提供更多优质电竞内容,继续增强技术和大数据分析能力,提升用户体验和运营效率,并加大营销力度,以提升品牌影响力、扩大用户基数。

复星医药分拆复宏汉霖赴港上市,港股未盈利生物制药企业将增至9家

复宏汉霖于2010年由复星医药及海外科学家团队合资组建,主要专注于单克隆抗体药物的开发,产品覆盖肿瘤与自身免疫性疾病等领域。目前,复宏汉霖已有1个产品成功上市,2个产品获得新药上市申请受理,13个产品、6个联合治疗方案在全球范围内开展20多项临床试验。

9月25日,复宏汉霖正式在港交所敲钟上市,公司发行价定为49.60港元/股,共发行6469.54万股,收盘报49.45港元/股,彼时其市值为267亿港元。截止目前,成立近十年复宏汉霖尚未取得盈利。

复宏汉霖发布的发售价及配发结果公告显示,预期自全球发售收取的合计所得款项净额将约为30.96亿港元。其中,约40.0%将用于拨付持续进行的核心产品的临床试验、监管备案及注册;约15.0%将用于拨付持续进行的其他候选生物类似药(包括HLX12、HLX11及HLX14)的临床试验、监管备案及注册;约35.0%将用于拨付持续进行的生物创新药的临床试验、监管备案及注册以及开发免疫肿瘤联合疗法;约10.0%将分配至营运资金及一般企业用途。

清科研究中心是国内*的专业权威股权投资研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE投资机构、战略投资者,以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产品品牌包括:清科研究、私募通、清科咨询、清科投资学院等。

清科研究中心在国内市场影响力持续提升并保持行业*地位,截至目前服务机构数量超700家,其中服务的政府主要部门包括国家发改委、国家科技部、证监会等,以及超过40个省市地区的金融办、发改委、科技局等机构,深度参与市场分析与相关政策制定。清科研究中心作为国家部委和各地政府引导基金尽职调查和投资顾问服务商,为国家科技部科技成果转化引导基金、吉林省、山东省、天津、深圳、重庆、成都等全国近百个省市地区提供了政府引导基金尽职调查、绩效考评等咨询服务。

私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域全面、精准、及时的专业数据库,为有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。

*************************************************************************************

研究中心网址:https://www.pedata.cn/index.html

清科研究中心邮箱:research@zero2ipo.com.cn

私募通邮箱:pedata@zero2ipo.com.cn

研究及产品咨询:400-600-9460

【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

上市后的网易有道能有多少胜算?

2019/10/29$tags$投资界24h|资管新规开口子;鹏爱医疗赴美IPO;阿里布局医疗健康领域;首家催收公司上市

2019/10/28$tags$首家催收公司上市,催收款超400亿,催收员上万

2019/10/28$tags$苦熬十三年上市,没有教育基因的网易有道做对了什么?

2019/10/27$tags$花了13年网易系“大儿子”上市:二次敲钟 丁磊身价达167.9亿美元

2019/10/26$tags$网易有道美股上市,溢价170%,丁磊再造一个网易?

2019/10/26$tags$

旗下微信矩阵:

旗下微信矩阵: