清科季报:2019年第一季度中企IPO数量和金额双双下滑,境内市场时隔半年后重回主场

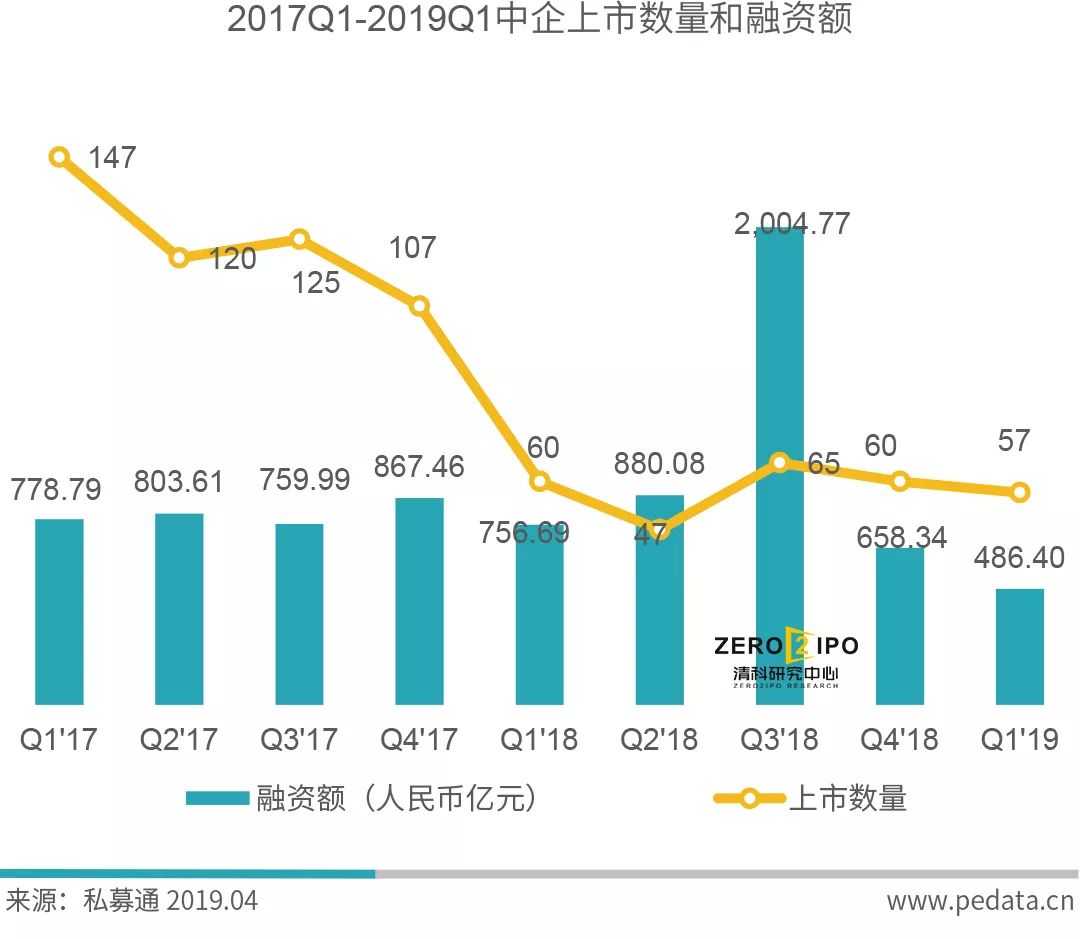

根据清科研究中心数据统计,2019年*季度,中企境内外上市总数量有57家,同比和环比均下降5.0%;总融资额为486.40亿元人民币,同比下降35.7%,环比下降26.1%。此外,2019年*季度,平均首发融资额8.53亿元人民币,较2018年第四季度平均融资额10.97亿元人民币下降22.2%。本季度较大规模的IPO包括中国外运与外运发展合并在上海证券交易所成功上市,并且外运发展将从上交所终止上市并注销,中国外运获得70.83亿元人民币的融资;A股最年轻和市场融资规模*的农商银行-青农商行,在深交所中小板正式敲响A股上市铜钟,获得融资额22.00亿元人民币;青岛港是今年*只从H股回归上交所A股的企业,实现“A+H”股双驱动模式,获得融资20.95亿元人民币;西北城商行“*股”,同样也是今年上市的第三家银行,西安银行获得20.80亿元人民币融资。

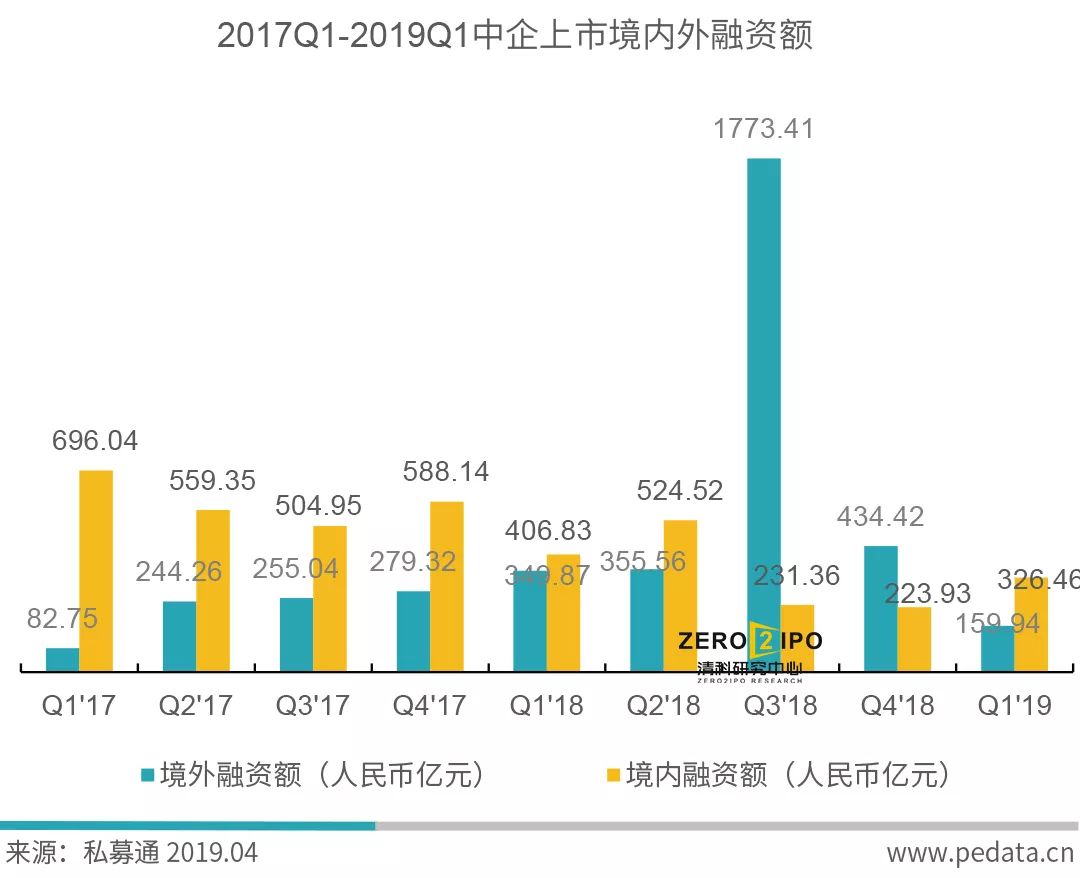

2019年*季度57家上市中企中,境内上市的共有32家,数量占比56.1%,环比上升77.8%;共融资326.46亿元人民币,占比67.1%,环比上升45.8%。境外市场共25家中企上市,数量占比43.9%,环比下降40.5%;总融资额为159.94亿元人民币,占比32.9%,环比下降63.2%。从平均融资额方面来看,境内平均融资额为10.20亿元人民币,环比下降10.8%;境外市场平均融资额为6.4亿元人民币,环比下降38.1%。

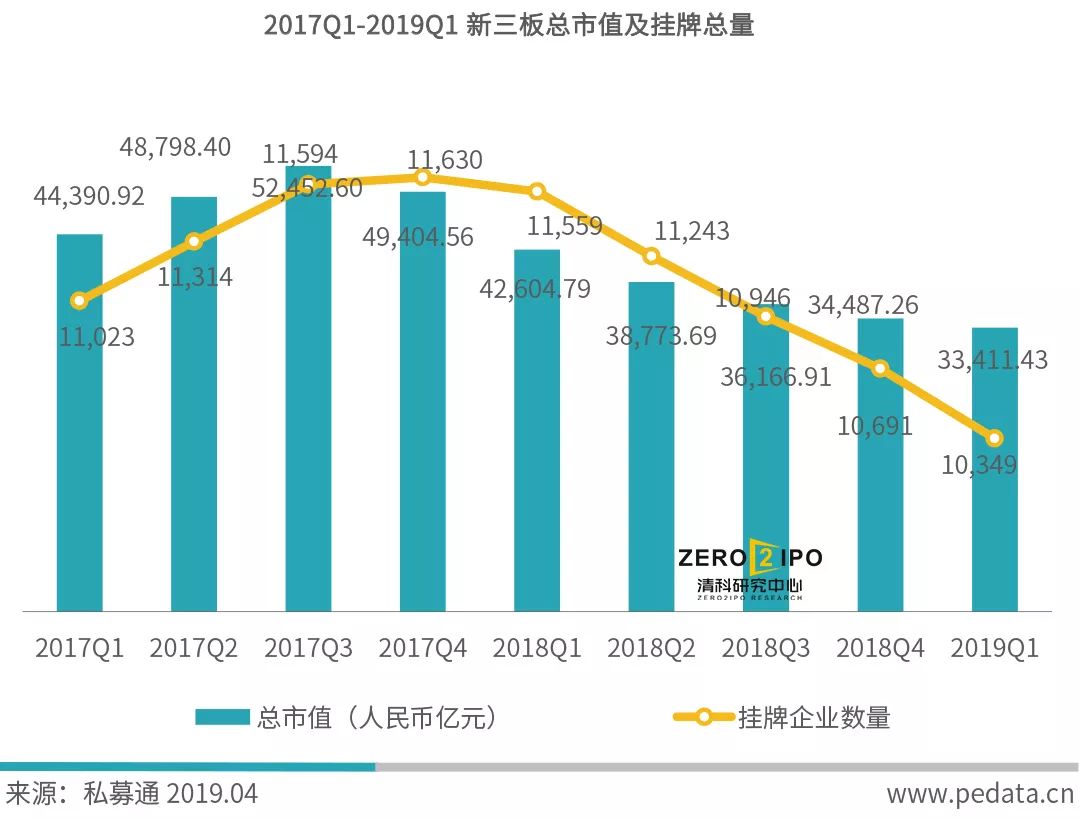

新三板方面,2019年*季度新三板挂牌情况持续遇冷,截至3月底累计挂牌企业达10349家,总股本达6162.44亿股,流通股本3527.90亿股,总市值减少至3.34万亿元人民币。摘牌企业数量缓慢下降,其中2018年第三季度退市445家,2018年第四季度退市365家,2019年*季度退市440家,新三板挂牌企业数量趋向平稳。

图 1 2017Q1-2019Q1中企上市数量和融资额

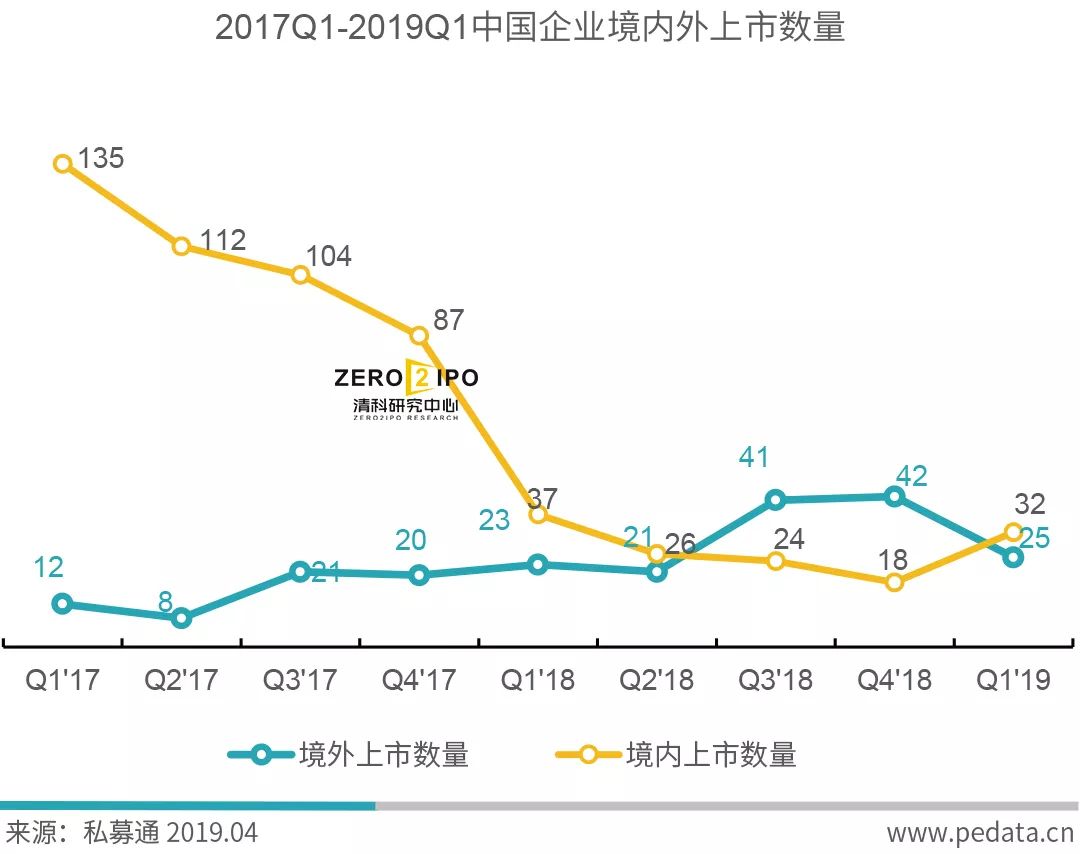

中企境内上市数量显著上升,海外IPO数量下降

2019年*季度,共有32家中企在境内上市,上市数量同比下降13.5%,环比上升77.8%;融资额合计为326.46亿元人民币,同比下降19.8%,环比上升45.8%;平均融资额为10.20亿元人民币,同比下降7.2%,环比下降18.0%。总体来看,2019年*季度IPO审核呈现高过会率迹象,共有16家待审企业上会,环比下降51.5%,其中1月过会企业数为8家,2月无过会企业,3月过会企业数为8家,成功通过A股IPO发行审核委员会的共有12家,IPO审核通过率为75.0%,环比上升5.3%。

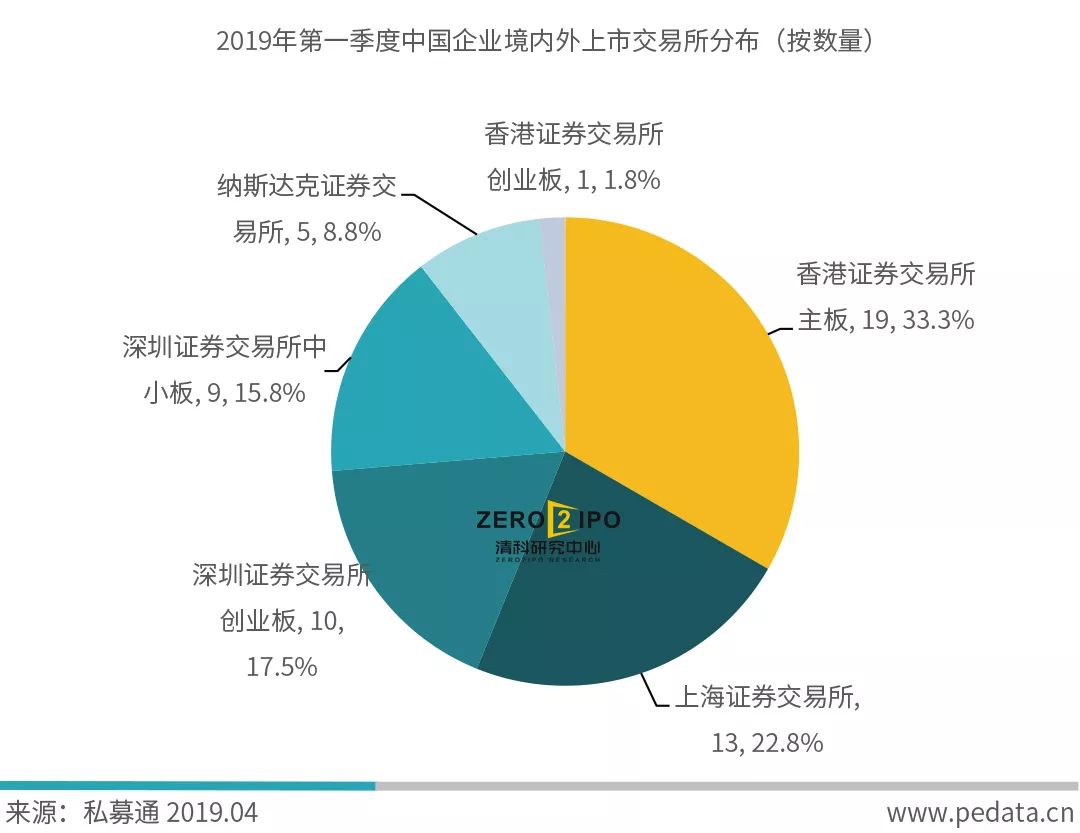

2019年*季度,共有25家中企赴海外上市,上市数量同比上升8.7%,环比下降40.5%;海外上市企业融资额合计159.94亿元人民币,融资额同比下降54.3%,环比下降63.2%。其主要原因在于本季度美股市场只有5家中国企业上市,总融资额为10.32亿元人民币。本季度中企赴海外资本市场上市数量大部分发生在香港主板,共有19家中企上市,占比33.3%;共融资148.93亿元人民币,占总融资额的30.6%。2019年*季度中企海外上市平均融资额为6.40亿元人民币,同比和环比分别下降57.9%和38.1%。

图2 2017Q1-2019Q1中国企业境内外上市数量

图3 2017Q1-2019Q1中企境内外上市融资额

境内市场热度回升,境外市场上市数量和融资额均有所下降

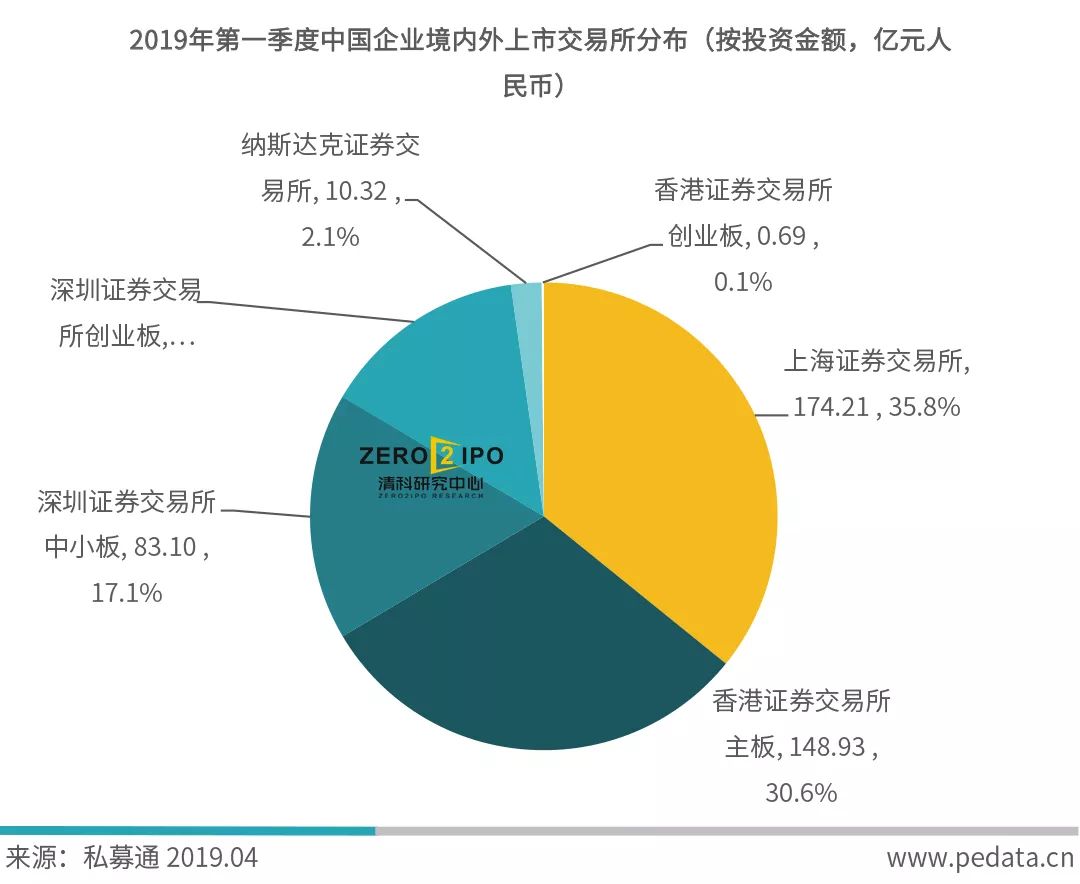

上市市场分布方面,2019年*季度中企境内外上市共涉及6大市场。境内外市场中,香港证券交易所主板上市数量热度不减,19家中企登陆香港证券交易所主板,占比33.3%,获得148.93亿元人民币融资,占比30.6%;13家中企登陆上海证券交易所,占比22.8%,数量上排列第二,但总融资为174.21亿元人民币,占比35.8%,名列总融资*;登陆深圳证券交易所创业板的中企有10家,共融资69.15亿元人民币,位居总融资第四。此外,深圳证券交易所中小板共有9家中企,占比15.8%,获得83.10亿元人民币的融资;5家中企登陆纳斯达克证券交易所,总融资额为10.32亿元人民币,占比2.1%。

图 4 2019年*季度中国企业境内外上市交易所分布(按数量)

图 5 2019年*季度中国企业境内外上市交易所分布(按融资金额,亿元人民币)

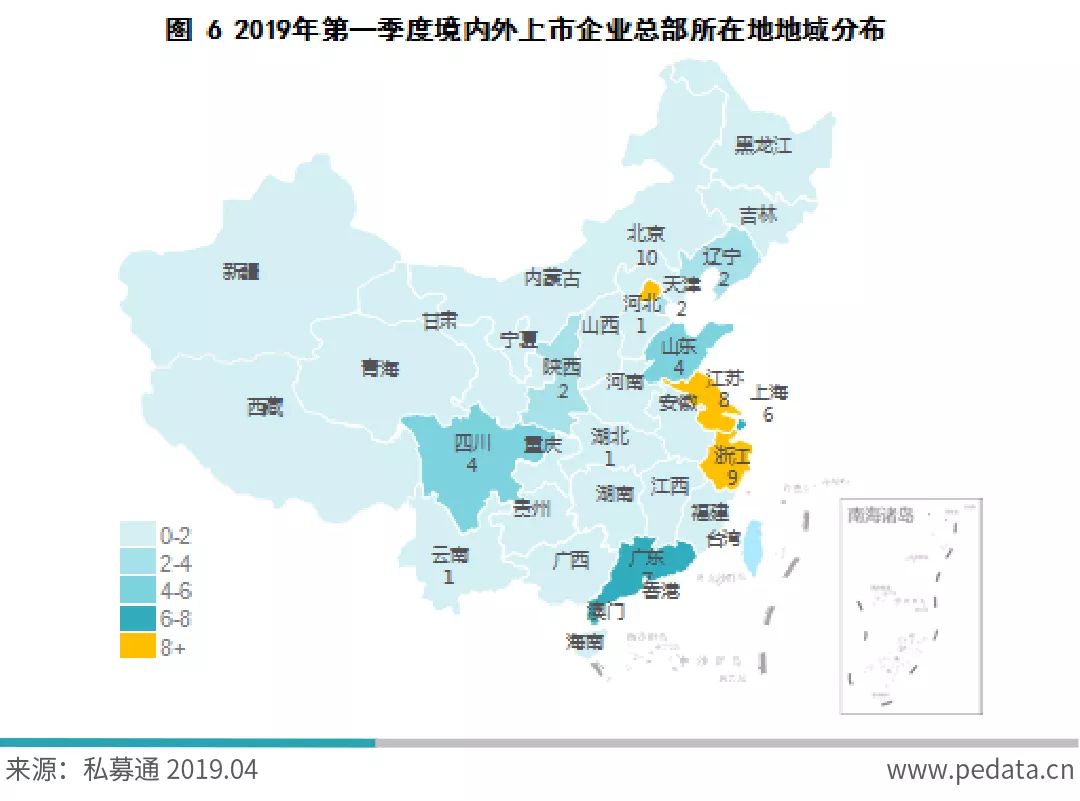

2019年*季度北京、浙江、江苏和广东IPO数量突出,包揽前四

从上市企业总部所在地来看,北京、浙江、江苏和广东继续延续优异成绩包揽前四。四个省份总的上市数量及融资额均占总量近六成。上市企业依旧集中在东南沿海省市,其全面的经济政策和良好的环境均为企业上市提供很大的帮助。值得关注的是,2019年*季度西部地区上市企业数量依旧大幅*东北地区,其中四川省有4家企业IPO;陕西有2家企业IPO;云南有1家企业IPO。相反,东北三省在2019年*季度仅辽宁有2家企业IPO。融资金额方面,北京有10家中企IPO,共融资142.98亿元人民币,*;山东有4家中企IPO,共融资67.27亿元人民币,位居第二;江苏有8家中企IPO,共融资53.21亿元人民币,排名第三。

图 6 2019年*季度境内外上市企业总部所在地地域分布

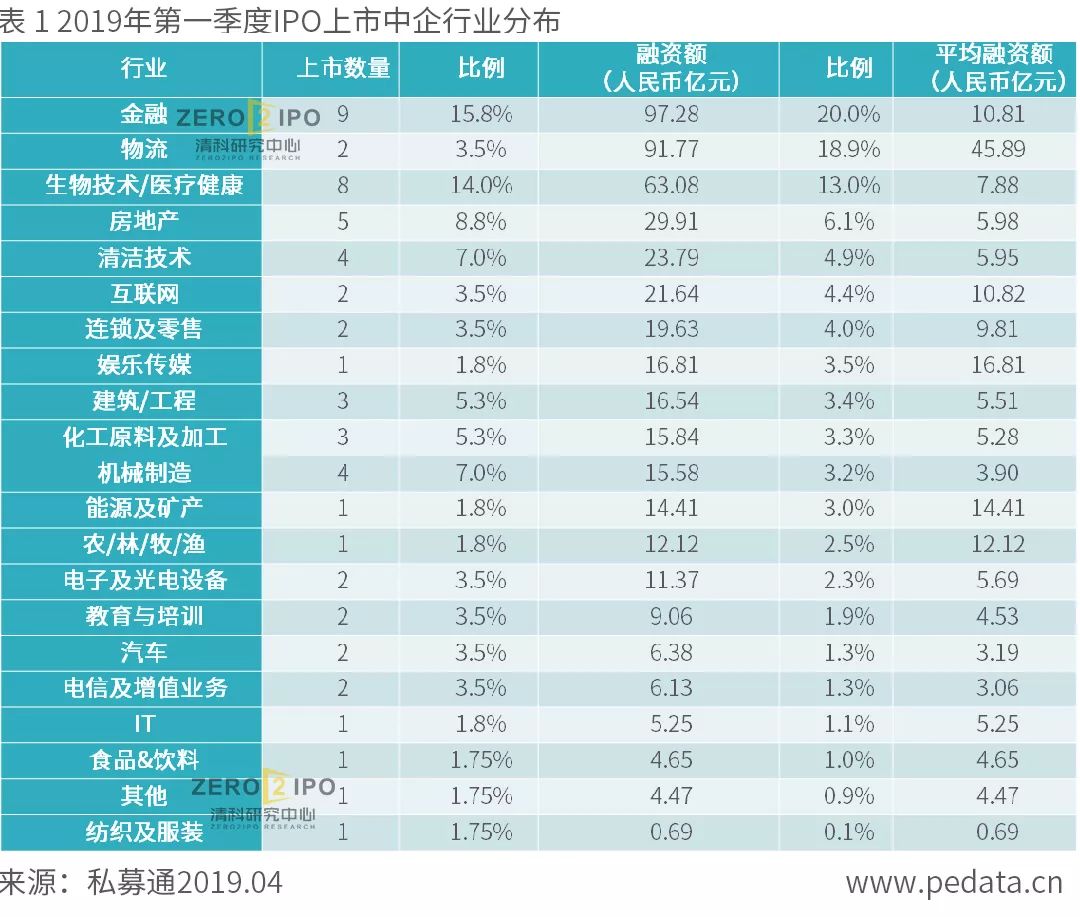

金融行业IPO数量和融资金额均*

行业分布方面,按上市数量来看,金融行业IPO数量为9家,占比15.8%,依旧保持首位;其次,生物技术/医疗健康行业有8家,占比14.0%,位列第二;再次,房地产行业位列第三,上市数量为5家,占比8.8%。从融资金额来看,2019年*季度,金融行业以97.28亿元人民币的总融资位居*;其次是物流行业,获得总融资为91.77亿元人民币,排列第二;生物技术/医疗健康行业为第三,募资总额为63.08亿元人民币。2019年*季度金融和生物技术/医疗健康行业热度依旧不减,其中金融行业中银行业融资74.68亿元人民币,占金融行业总融资额的76.8%,生物技术/医疗健康行业中融资额主要集中于医药,占生物技术/医疗健康行业总融资额的91.6%;物流行业也在本季度中也取得了很好的成绩,融资金额占比18.9%。

从平均融资额来看,位居*的是物流行业,平均融资额高达45.89亿元人民币;此外,娱乐传媒、能源及矿产和农/林/牧/渔行业平均募资额分别位居第二、第三和第四,分别达到16.81亿元人民币、14.41亿元人民币和12.12亿元人民币。

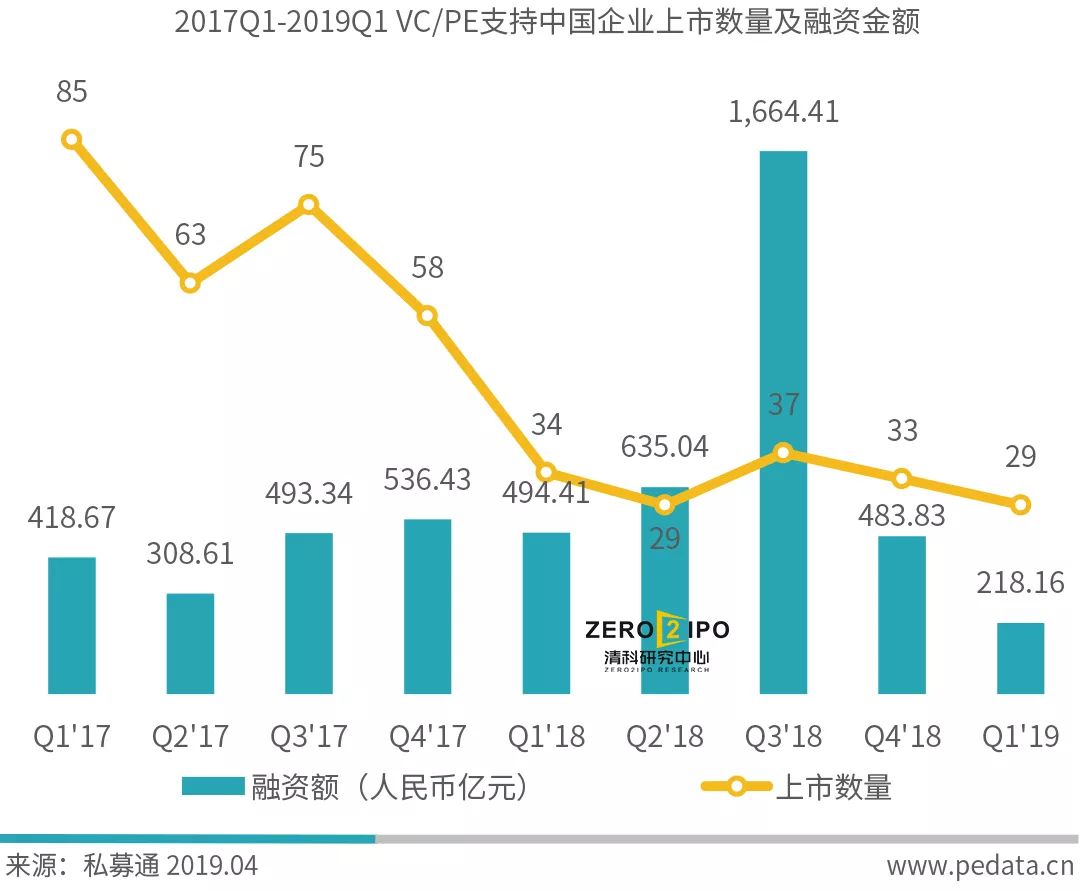

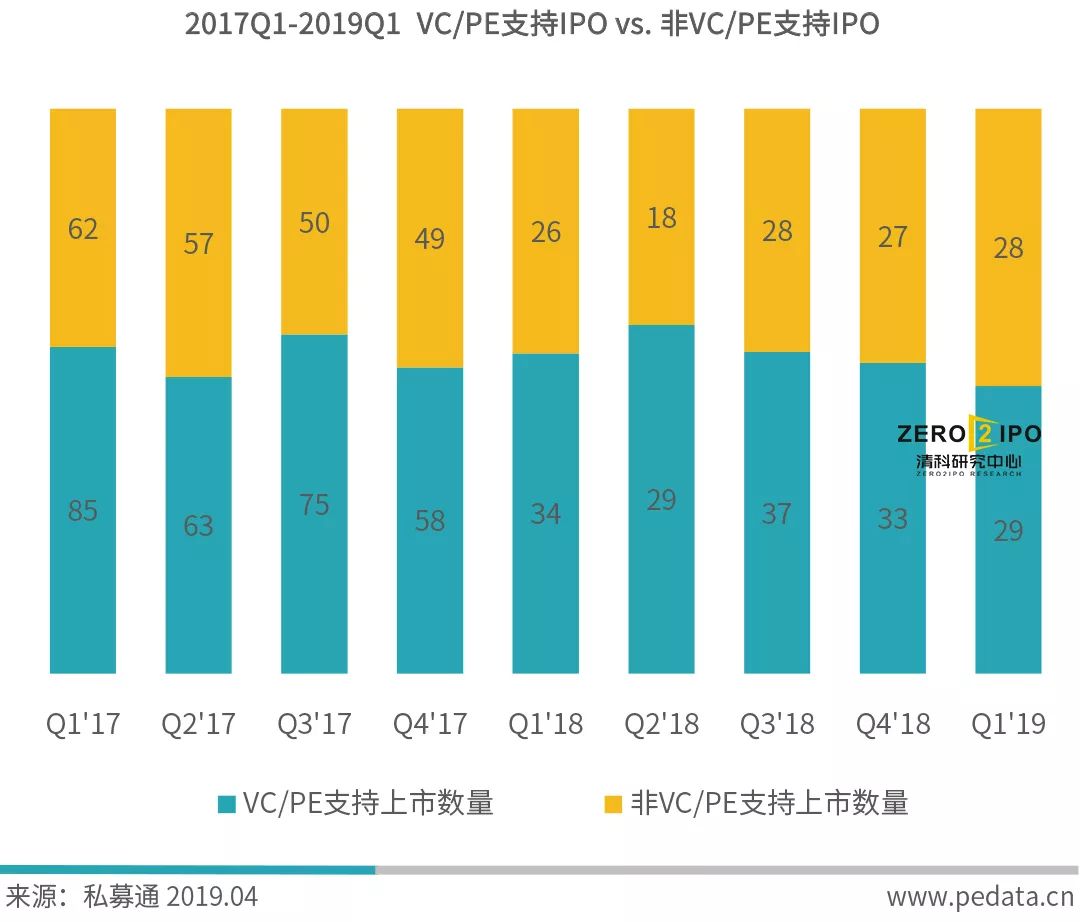

VC/PE渗透率达到51.0%,境内市场VC/PE渗透率达七成

2019年*季度,VC/PE支持的上市企业数量达29家,同比下降14.7%,环比下降12.1%,VC/PE渗透率达到50.9%。其中,VC/PE支持的中企在境内上市21家,共融资132.12亿元人民币,平均融资金额达6.29亿元人民币;VC/PE支持中企境外上市8家,共融资86.04亿元人民币,平均融资金额达10.76亿元人民币。境内市场上市的中企中,VC/PE渗透率为72.4%;境外市场上市的中企中,VC/PE渗透率为32.0%,2019年*季度境内市场VC/PE渗透率赶超境外。

图 7 2017Q1-2019Q1VC/PE支持中国企业上市数量及融资金额

图8 2017Q1-2019Q1 VC/PE支持IPO与非VC/PE支持IPO对比

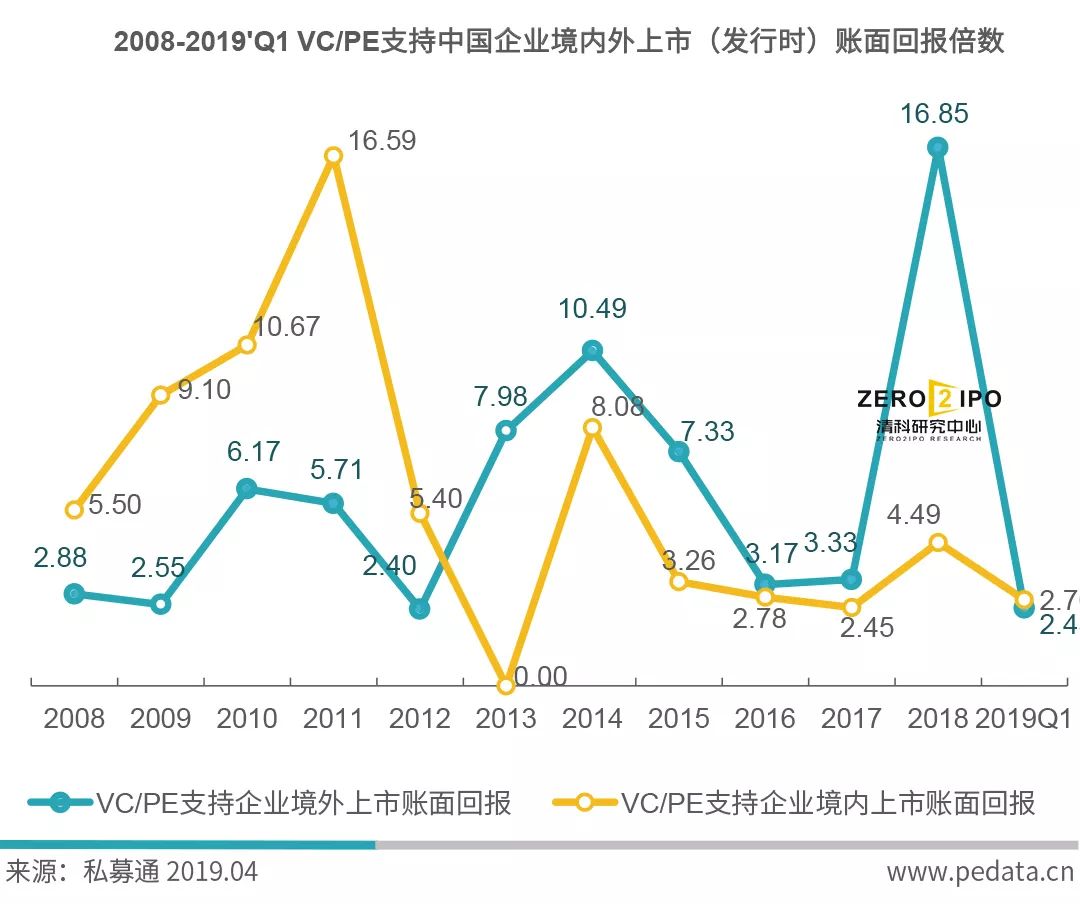

上市首日境外市场回报倍数高于境内市场

VC/PE机构投资退出收益方面,2019年*季度境内外市场投资回报倍数整体有所上升。29家VC/PE支持的中企获得了2.55倍的平均账面回报(以发行价计算)。具体来看,21家有VC/PE支持在境内市场上市的中企平均账面回报为2.43倍,8家有VC/PE支持在境外市场上市的中企平均账面回报为2.70倍,上市首日境外市场回报倍数高于境内市场。2019年*季度按照20日收盘价来看,A股上市中企依旧可以为投资人带来7.43倍超高回报,高于发行时账面投资回报3.05倍的收益。而海外市场以20日收盘价来看,收益水平为4.30倍,略高于发行时账面投资回报2.70倍。由此可见,境内上市企业公开发行后,当公司估值趋于稳定后,投资人实际可实现的投资回报将可达到7倍以上的水平,境外市场在现阶段相对较低。

投资回报倍数按市场来看,VC/PE投资机构在纳斯达克证券交易所的平均账面投资回报(发行日)最高,达到9.52倍;深圳证券交易所创业板的平均账面回报(发行日)排名第二,为3.24倍,深圳证券交易所中小板的平均账面回报(发行日)排名第三,为1.62倍;上海证券交易所和香港交易所主板的平均账面投资回报(发行日)则较低。平均账面投资回报(上市后20个交易日)方面,境内三大市场显著高于海外市场的回报倍数,其中纳斯达克证券交易所最高,达到15.08倍;深圳证券交易所创业板为10.25倍,排名第二;而海外市场的平均账面投资回报(上市后20个交易日)较低的原因主要是由于香港交易所主板的平均账面投资回报(上市后20个交易日)仅为2.05倍。

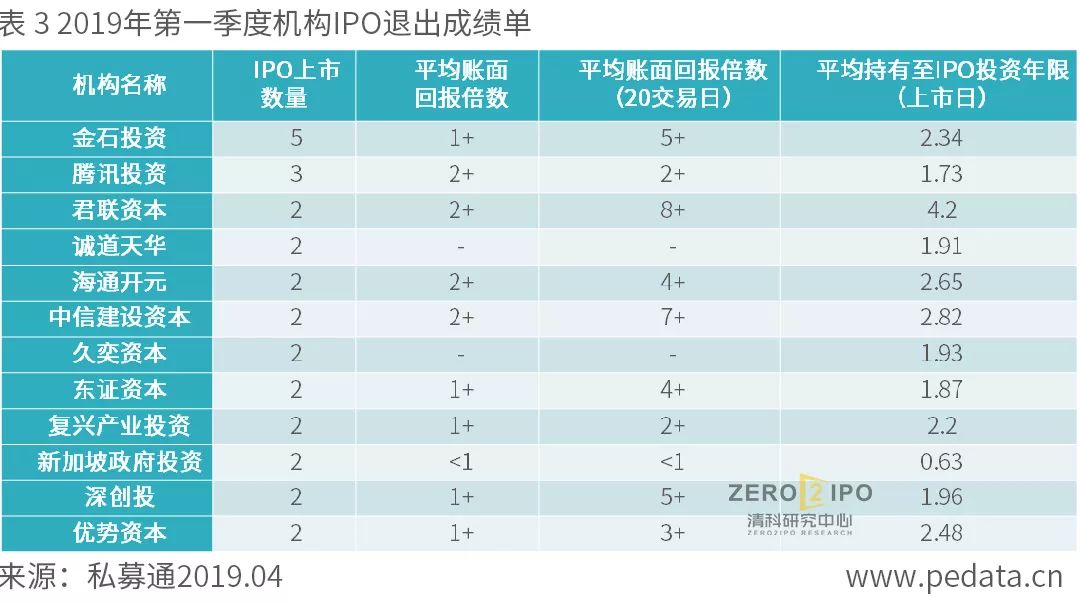

2019年*季度IPO退出成绩单:金石投资以5家IPO退出位居*

VC/PE机构投资表现方面,本季度金石投资以5家IPO退出位居*,金石投资退出华阳国际、金时科技、康龙化成、康希诺生物和老虎证券;腾讯投资退出猫眼娱乐、微盟集团和新东方在线3家中企,位列第二。此外,君联资本、海通开元、深创投、复兴产业投资、中信建设资本、新加坡政府投资、诚道天华、久弈资本、东证资本、优势资本均IPO退出2家中企。

2019年*季度新三板挂牌企业数量不增反降342家,挂牌数仅98家

2019年*季度,新三板挂牌企业总量继续下滑,但下降速度有所减缓。截至2019年3月31日,新三板挂牌企业数量达到10349家,市值达到33411.43亿元人民币。2019年*季度累计新增挂牌企业98家,环比2018年第四季度挂牌企业数量109家下降10.1%。其中,1月份挂牌24家,2月份挂牌26家,而3月份挂牌48家。在摘牌方面,2019年一季度新三板摘牌440家企业,环比上升20.5%。从挂牌总数上看,2019年*季度,新三板挂牌企业数量不增反降342家。

在2019年*季度挂牌的98家企业中,有12家企业获得VC/PE的支持,VC/PE渗透率为12.2%。与上市企业50.0%的VC/PE渗透率仍有较大差距,说明现阶段新三板企业可投资标的相对主板来说仍十分有限,但未来成长空间较大。本季度1月、2月、3月新三板挂牌企业数量分别为24家、26家、48家,VC/PE渗透率分别为12.5%、11.5%、12.5%。2019年一季度新三板挂牌企业VC/PE支持率相差无几。

图10 2017Q1-2019Q1新三板总市值及挂牌总量

2019年*季度重点案例分析:中国外运、新东方在线

中国外运合并外运发展,实现“A+H”上市

中国外运股份有限公司成立于2002年11月,并于2003年2月13日在香港成功上市(港股代码:00598.HK),2015年招商局与中国外运长航重组,成为招商局集团的二级子公司和物流业务统一运营平台。而本次被吸收合并的中外运空运发展股份有限公司是中国外运股份有限公司的控股子公司,于2000年12月28日在上海证交所成功上市,是国内航空货运代理行业*家上市公司,简称“外运发展”(股票代码:600270)。

2019年1月18日,中国外运换股吸收合并外运发展,并于上海证券交易所上市,股票代码为“601598”,公司A股总股本约52.56亿股,其中本次上市的无限售流通股的数量约13.52亿股,限售流通股的数量约39.04亿股。上市首日,公司股票价格不设涨跌幅限制,发行价格5.24元/股,收盘价为4.89元/股,下跌6.7%。上市当日H股也下跌4.53%,报价3.37港元,相比A股折价68.20%。早在2018年5月28日,招商局集团发出一份关于中国外运A股股份的承诺函,文中提到若中国外运A股上市之日起5个交易日内任一交易日的股价低于发行价5.24元,招商局集团或其关联控制企业将在5个交易日内进行增持,累计增持金额不超过8亿元,直至前述资金用尽或中国外运A股价格高于发行价。并承诺在增持完成后的6个月内不出售所增持股份。

此次换股吸收合并上市完成后,中国外运作为存续公司,将通过接收方承继及承接外运发展的全部资产、负债、业务、合同、资质、人员及其他一切权利与义务,外运发展将注销法人资格。中国外运成为A+H上市公司,形成了以代理及相关业务、专业物流、电子商务三大业务板块,能够为客户提供端到端的全程供应链解决方案和一站式服务。根据中国外运发布的年度业绩报告显示,2018年,中国外运实现营业收入773.12亿元人民币,同比增长5.68%;归属于上市公司股东的净利润27.04亿元人民币,同比增长17.36%;每股盈利为0.45元。报告期内,中国外运营业收入较上年增加41.54亿元,同比增长5.68%。相较于2017年年度营业收入21.4%的增速,这一增速出现明显降幅。

招商局集团表示,中国外运换股吸收合并外运发展实现A股整体上市为境外企业回归A股及央企重组提供了新的思路,有利于充分发挥资本市场的功能,同时也是招商局集团深化国有企业改革、推行供给侧结构性改革、建设世界一流央企的重要举措。中国外运表示,未来将依托国内现有的物流网络体系及广泛的自有及海外合作网点,整合外运发展在美洲、欧洲以及东南亚市场的空运航线资源,进一步增加电商物流以及相关航空专业物流的业务能力,将物流资源深度融合打通,延伸物流网络、丰富物流产品,提供多种物流解决方案,进一步完善中国外运的业务体系。

港交所在线教育*股-新东方在线正式敲钟

新东方在线成立于2005年,是新东方教育科技集团旗下的在线教育网站,拥有新东方在线(旗舰品牌)、东方优播、酷学多纳、酷学英语、新东方教育云等五大业务品牌,其销售的课程涵盖K12教育、职业教育、英语学习等。2019年3月28日,新东方在线赴港交所正式敲钟,每股发售价格定为10.2港元,在港融资额为16.80亿港元,上市首日收盘价与发行价持平。

根据招股书显示,新东方在线共进行过三轮融资,合计1.64亿美元。*轮由腾讯旗下Image Frame投资5088万美元,持股12.06%;第二轮由Dragon Cloud和ChinaCity Capital分别投资7345万美元、1924万美元。第三轮由俞敏洪的投资公司Tigerstep投资2066.87万美元。

据《2018中国K12在线教育消费者调查报告》称,基础教育阶段无论是小学、初中还是高中,英语学科都是家长最重视的。其中,在小学阶段更是有88%的家长会为孩子在在线英语教育领域有所投入。报告显示,新东方在线被评选为最受家长欢迎的三大品牌之一,其客户满意度也超过了80%,位列*梯队。根据服务对象的不同,新东方在线的业务还可以分为面向个人的在线课堂服务(B2C)及面向学校及机构的在线教育服务及品牌授权服务(B2B),因此公司整体是处于比较独特的双业务驱动模式。

总体来说,2019年*季度上市数量和总融资额环比均有所下降。但境内上市数量和融资金额环比均有所上升。今年以来资本市场最热话题无疑是科创板,科创板主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业,推动互联网、大数据、云计算、人工智能和制造业深度融合,引领中高端消费,推动质量变革、效率变革、动力变革。相信随着科创板相关制度的陆续明确,其将为中国的资本市场注入了新的活水,提高境内市场上市活力,增强资本市场对实体经济的包容性,更好地服务具有核心技术、行业*、有良好发展前景和口碑的企业。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

赵雷雨

电话:+010-64158500-6638

邮箱:arthurzhao@zero2ipo.com.cn

【本文由投资界合作伙伴微信公众号:清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

投资界24h|传软银着手让千亿美元愿景基金进行IPO;云集正式登陆纳斯达克;医美第一股新氧上市

2019/05/05$tags$云集上市,会员凶猛

2019/05/05$tags$云集上市,四年缔造了一个电商神话

2019/05/03$tags$刚刚,新氧纳斯达克上市:揭开隐藏在招股书里的医美真相

2019/05/02$tags$上市时间终敲定!Airbnb CEO:今年晚些时候IPO

2019/04/30$tags$新氧上市:医美行业的救赎?还是资本下的早产蛋?

2019/04/29$tags$

旗下微信矩阵:

旗下微信矩阵: