清科数据:6月共20家中企IPO,A股市场迎来工业富联和宁德时代

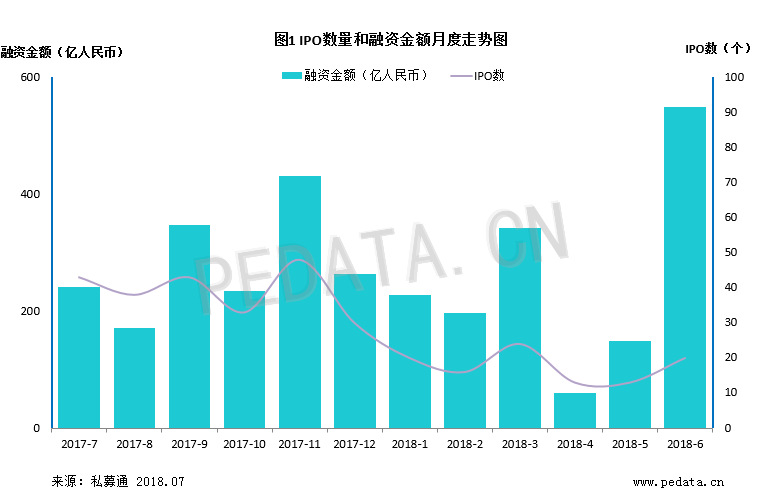

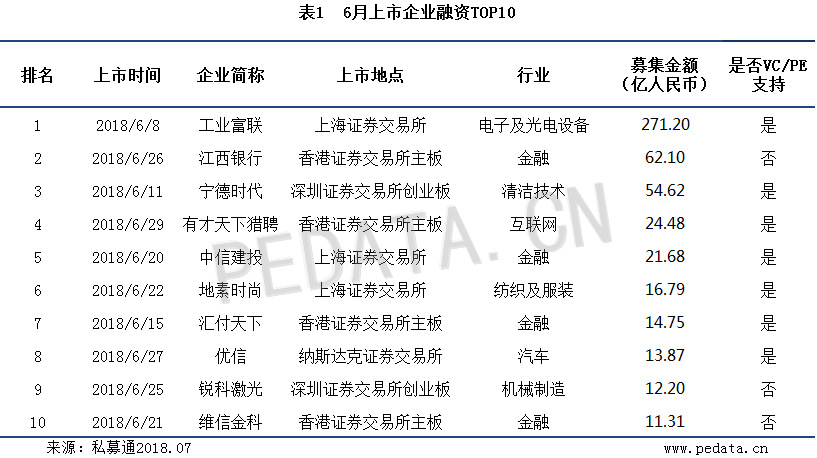

根据清科旗下私募通数据显示,2018年6月全球共有20家中国企业完成IPO,IPO数量环比增加53.9%,同比减少47.4%。从融资金额上看,本月中企IPO总融资额为542.71亿人民币,平均融资额为27.14亿人民币,环比增加262.5%。本月融资金额比上个月大幅增长,其中仅工业富联一家就获得了271.20亿人民币的融资,占本月总融资额的50%,扣除这家企业后,本月融资金额环比仍有81.4%的增长;除此之外,融资金额较大的企业还包括江西银行和独角兽宁德时代,金额分别为62.1亿和54.62亿元。20家IPO企业中13家获得VC/PE支持,支持比例65.0%,环比上升30.0%,支持本月IPO的VC/PE机构中,君联资本和华平频频出现,表现抢眼。

上半年IPO数量和融资额双降,但部分行业得到资本青睐

证监会对发审工作标准在持续提高,且企业IPO被否决之后,至少运行三年后才能再次筹划重组上市,使得有部分企业主动放弃发行审核,过会企业质量整体上有所提升。2018年上半年的IPO数量虽然仅63起,较去年同比下降明显,但是平均融资金额却由去年上半年的5亿元上涨到15亿元。

从行业分布来看,与去年相比存在较大差异。上海主板2018上半年融资金额的前三大行业分别是信息科技及电信(43.0%)、金融(21.0%)和工业(18.0%),三大行业占据了上半年的82.0%。其中信息科技及电信的融资额增长非常迅猛,从2017年上半年的34亿元上升至今年上半年的280亿元,上涨7倍有余。由此可以看出,虽然IPO发行数量和融资金额呈现双降趋势,但个别板块却呈上升态势,虽然IPO发审从严,放缓了企业上市速度,但相对而言,优质行业和优质企业更容易过会,且更受资本市场和投资者的青睐。

政策方面,今年上半年监管层发布了一系列政策和措施,推动高科技、互联网、人工智能、生物制药为主的新经济企业的发展和上市。此外CDR推出后,会有越来越多的新经济企业选择回归A股市场,增加A股上市公司的多样化、科技化,提高A股上市公司整体质量,同时也将吸引国外优质投资者投资中国公司,加速中国资本市场的国际化和多元化。CDR的推出和“沪伦通”的推进,都将是下半年中国资本市场的重要举措和核心议题,A股市场的信息披露和公司治理水平也必将得到进一步提升。

6月中企在港股IPO数量占比近半,上交所IPO数量和融资额均排首位

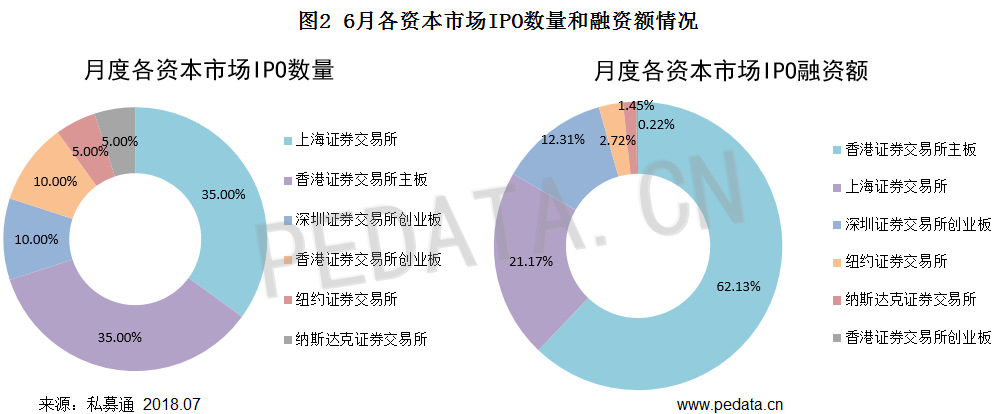

6月份共有20家总部在中国大陆的企业上市。其中:登录上海证券交易所和香港证券交易所主板中企均有7家,均占比35.0%,并列*;登陆深圳证券交易所创业板和香港证券交易所创业板的中企均为2家,均占比10.0%,并列第二。其中,本月在香港上市的中企有9家,占比45.0%。

从融资金额来看,本月中企在上海证券交易所募资337.21亿人民币,占比62.1%,位列*;香港证券交易所主板募资114.89亿人民币,占比21.2%,位列第二;在深圳证券交易所创业板共募资66.81亿人民币,占比约12.3%,位列第三。

6月中企IPO集中分布在金融、机械制造行业,但电子及光电设备融资金额最高

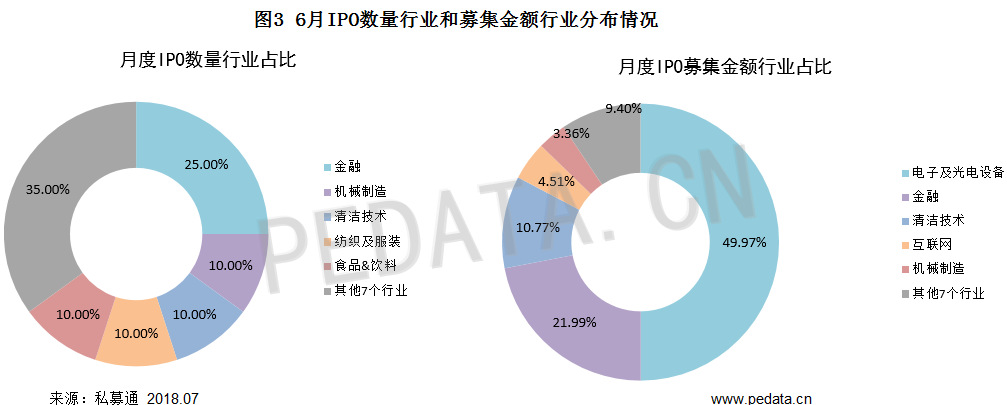

根据清科私募通数据统计:6月中企IPO共涉及12个一级行业,从案例数量方面来看,金融行业完成5个案例,占比25.0%,位列*;机械制造、清洁技术、纺织及服装和食品&饮料行业均完成2个案例,均占比10.0%,累计占比40.0%。从融资金额方面来看,电子及光电设备、金融、清洁技术分列前三位,募集金额分别为271.20亿、119.35亿、58.44亿人民币,分别占比50.0%、22.0%和10.8%。其中电子及光电设备行业融资金额位居*,是因为仅仅工业富联一家,其募集的金额就高达271.20亿人民币,创近三年A股IPO募资额新高。本月金融行业中江西银行募集金额为62.10亿人民币,是2018年至今香港资本市场发行规模第二大IPO项目及规模*的城商行IPO项目。机械制造行业中宁德时代募集金额为54.62亿人民币,宁德时代在电池材料、电池系统、电池回收等产业链关键领域拥有核心技术优势及可持续研发能力。

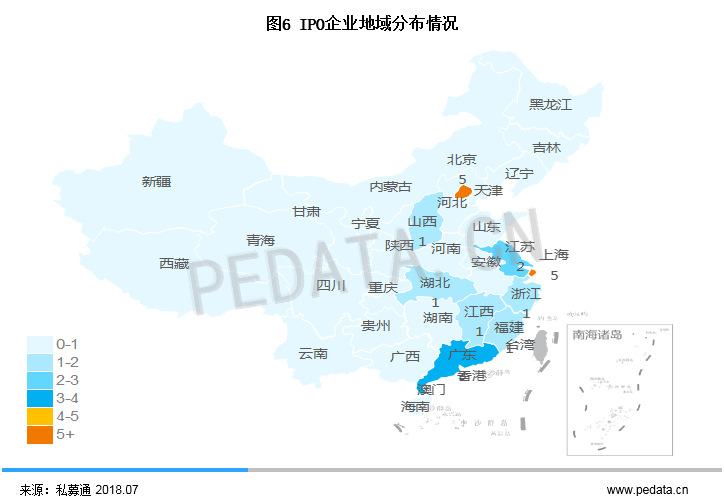

6月IPO中企地域分布集中在北上广

根据清科私募通数据统计:6月中企IPO企业共涉及9个省市,从整体上看,上海市和北京市均有5家中企IPO,均占总数的25.0%,并列*;其中上海市IPO的企业有:汇付天下、维信金科、地素时尚、彤程新材和欣融国际;北京市IPO的企业有:天平道合、中信建投、有才天下猎聘、优信和朴新教育。广东省有3家中企IPO,位列第二,占比总数的15.0%;其中广东省IPO企业有:工业富联、绿色动力和天源集团。2018年6月共有13家IPO中企得到VC/PE机构的支持,其中北京市有5家IPO中企获得VC/PE机构的支持,占总数的25.0%,位列*;上海市有3家IPO中企获得VC/PE机构的支持,占总数的15.0%,位列第二;广东省和江苏省均有2家IPO中企获得VC/PE机构的支持,均占比总数的10.0%,并列第三。

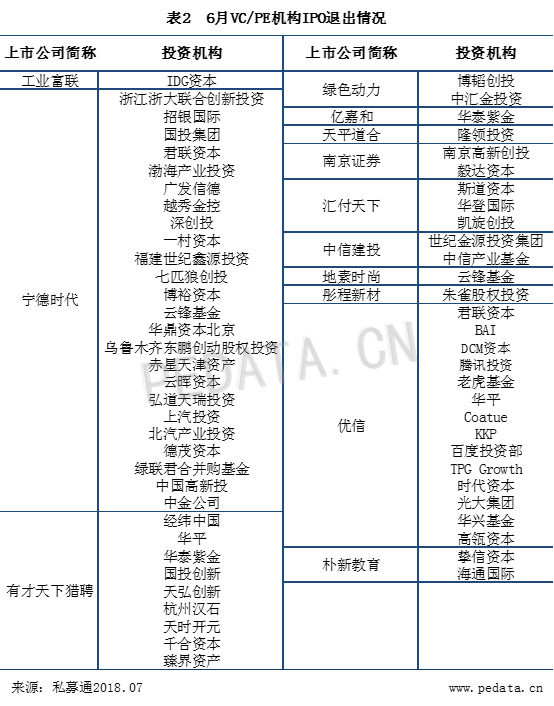

6月IPO退出数量缓升,宁德时代背后有多家VC/PE支持

根据清科私募通数据统计:2018年6月,20家IPO企业中13家企业有VC/PE支持,占比65.0%。IPO退出共81起,涉及机构59家,基金50支。

本月IPO退出数量环比上升55.8%。本月退出数量有所缓升的主要原因有:宁德时代和有才天下猎聘等企业背后有众多VC/PE机构支持,其中宁德时代有深创投、君联资本、七匹狼投资、云锋基金、一村资本、国投创新、渤海产业投资等投资基金支持;有才天下猎聘有经纬中国、华泰紫金、国投集团、天弘创新、杭州汉石、天时开元、千合资本和臻界资产投资基金支持;还有IDG资本通过其旗下的西藏爱奇惠德创业投资管理有限公司管理的13家基金投资工业富联。以发行价计算,2018年6月IPO退出平均回报倍数为1.51倍,环比减少28.0%。

6月IPO市场融资额飙升,工业富联IPO募资额创A股近三年新高

对比5月,6月的IPO市场中,中企IPO数量和融资金额都有所上升,其融资金额的上升幅度明显。工业富联自筹划上市以来,以2018年*的体量,最快的过会速度,最豪华的配售阵容,首创的战略配售方式获得各方的持续关注。2018年6月8日,工业富联在上海证券交易所主板挂牌上市,以271.20亿元人民币的超高融资额排在首位,创近三年A股IPO募资额新高。作为江西省*的省级城市商业银行,江西银行本月成功登陆香港证券交易所主板,获得62.10亿人民币的融资金额,位居第二;宁德时代成功登陆深圳证券交易所创业板,是*登陆创业板的独角兽公司,获得54.62亿人民币的融资金额,位居第三,此外明星项目优信二手车也迎来了在纳斯达克的上市。

工业富联A股上市,开启工业互联网时代

工业富联即富士康工业互联网股份有限公司,成立于2015年3月,是全球*的通信网络设备、云服务设备、精密工具及工业机器人专业设计制造服务商,为客户提供以工业互联网平台为核心的新形态电子设备产品智能制造服务。该公司主要从事各类电子设备产品的设计、研发、制造与销售业务,依托于工业互联网为全球知名客户提供智能制造和科技服务解决方案。公司主要产品涵盖通信网络设备、云服务设备、精密工具和工业机器人。相关产品主要应用于智能手机、宽带和无线网络、多媒体服务运营商的基础建设、电信运营商的基础建设、互联网增值服务商所需终端产品、企业网络及数据中心的基础建设以及精密核心零组件的自动化智能制造等。

2018年6月8日,工业富联(601138)在上海证券交易所成功上市,根据招股说明书显示,本次公开发行共增发1969530023股,每股发售价格为13.77元人民币,共募集资金271.20亿人民币,是近三年来A股*规模IPO。上市首日上涨超40%,表现十分强势。据悉,工业富联在披露的股东结构中,除了超过9成的股权为鸿海系控制之外,另有约6.0%的股份为其他投资者持有,在这持股6.0%的投资者中,多家合伙企业的执行事务合伙人均为深圳市恒誉创咨询管理有限公司,恒誉创委托的管理人西藏爱奇惠德创业投资管理有限公司则是IDG资本旗下的基金管理公司。对于工业富联股东中独特的“委托管理模式”,IDG资本方面表示,“一方面,这种模式之下,有利于工业富联利用IDG资本的专业化和国际化资源,进行高效融资;另一方面,IDG资本对于工业富联的持股也并非简单的财务投资。”

据悉,工业富联IPO战略配售结果,20家战略投资者的认购资金已于规定时间内全部汇至指定的银行账户,本次发行最终战略配售数量为5.91亿股,约占发行总数量的30.0%。其中,上海国投协力发展股权投资基金合伙企业(有限合伙)获配7254.90万股,中央汇金获配5809.70万股,中国国有企业结构调整基金获配3409.40万股,上述战投持股的50%锁定12个月,50%锁定18个月。此外,百度、阿里巴巴、腾讯各获配2178.60万股,股票锁定三年。工业富联本次发行所募集资金在扣除发行费用后拟主要聚焦于工业互联网平台构建、云计算及高效能运算平台、高效运算数据中心、通信网络及云服务设备、5G及物联网互联互通解决方案、智能制造新技术研发应用、智能制造产业升级、智能制造产能扩建八个部分进行投资,募集资金超过上述需求量部分,用于补充营运资金。面向高增长市场,预计募投项目也将直接或间接助力公司效益的改善。

江西金融*股,江西银行在港上市

江西银行股份有限公司是中国江西省*一家省级城市商业银行,其前身是1998年成立的南昌市商业银行股份有限公司。2015年,原南昌银行吸收合并原景德镇市商业银行发起设立江西银行。该公司的主营业务有公司银行业务,零售银行业务及金融市场业务。

2018年6月26日,江西银行(01916)在香港证券交易所主板成功上市。据悉,本次公开发行每股发售股份最终定价为6.39港元,募集资金金额72.60亿港元。该行成为2018年以来香港资本市场发行规模*的城商行IPO项目,同时也成为今年香港市场发行规模第二大的IPO项目。

江西银行IPO销售文件显示,基石投资者已同意按发售价认购共约4.91亿美元的H股。其中,Yango Investment、Road Shine Deve lopments、Sino lending Fintech

Company、中华金融控股及富通保险认购金额分别为14.00亿港元、1.15亿美元、1.00亿美元、5000.00万美元及4800.00万美元。据悉,Yango Investment是福建阳光集团设立的境外全资附属公司,Road Shine为中信国安集团旗下公司,Sino lending Fintech则是点融网战略投资伙伴Sino lending Group旗下公司。江西银行此次上市的募集资金将用于强化该行的资本基础,以支持集团业务的持续增长。

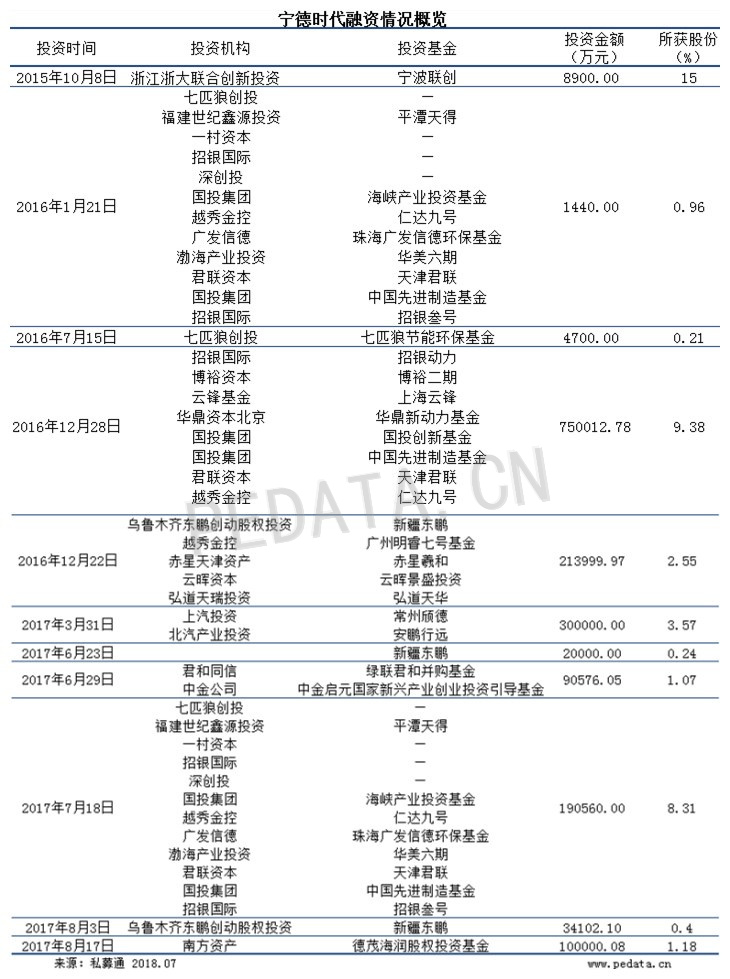

动力电池独角兽-宁德时代上市

宁德时代新能源科技股份有限公司成立于2011年12月,是全球*的动力电池系统提供商,宁德时代专注于新能源汽车动力电池系统、储能系统的研发、生产和销售,在电池材料、电池系统、电池回收等产业链关键领域拥有核心技术优势及可持续研发能力,形成了全面、完善的生产服务体系。2015年和2016年动力电池系统销量分别为2.19GWh和6.80GWh,全球排名前三。主要合作伙伴包括宇通集团、上汽集团、北汽集团、吉利集团、福汽集团、湖南中车、东风集团和长安集团等行业内整车龙头企业和宝马、大众等国外知名品牌。

2018年6月11日,宁德时代(300750)在深圳证券交易所创业板成功上市。根据招股说明书显示,本次共发行217243733股,每股发售股份最终定价为25.14元人民币,募集资金金额54.62亿人民币。

清科私募通数据显示,宁德时代上市前的历次融资情况如下表所示:

据招股书披露,宁德时代此次发行的募集资金扣除发行费用后,拟用于两个项目的建设。包括宁德时代湖西锂离子动力电池生产基地项目以及宁德时代动力及储能电池研发项目。

优信二手车在纳斯达克上市

优信有限公司于2011年12月8日在开曼群岛设立公司,是中国二手车交易综合服务供应商。其旗下拥有B2B模式二手车在线交易平台优信拍、B2C模式的二手车交易平台优信二手车、优信数据以及优信新车等多个子业务。该公司的核心业务涵盖了二手车网络交易、二手车电商零售平台以及二手车金融衍生服务。

2018年6月27日,优信(UXIN)在纳斯达克证券交易所成功上市。据悉,本次公开发行每股发售股份最终定价为9.00美元,发行2500万股美国存托凭证(ADS),募集资金金额2.09亿美元。

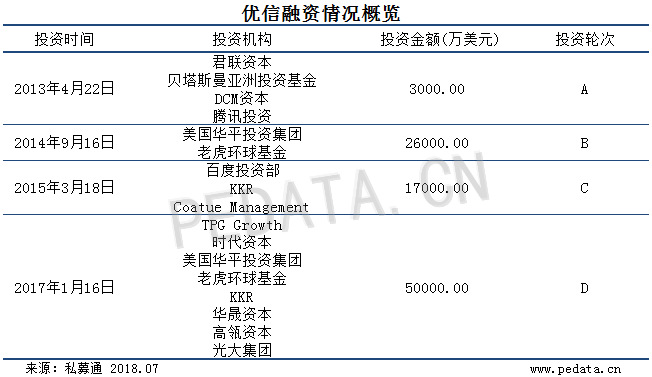

清科私募通数据显示,优信的融资情况如下表所示:

据悉,此次优信上市募集的资金将主要用于提升交易服务能力,加强技术研发力度,以及包括潜在战略投资在内的一般性支出。

在注册制正式实行之前,预计高标准的IPO发审制度还将持续较长一段时间,较高的标准有助于提高整个二级市场的投资环境。同时证监会为独角兽企业开通快捷上市通道、为海外上市企业回归设立CDR模式等措施,将为独角兽等优质企业回归A股提供了较大吸引力,同时A股市场的投资者也会越来越国际化,A股市场治理规范性和信息披露程度必将迎来一个新的提升。

—————————————————————————————

上文引用数据来自清科研究中心私募通www.pedata.cn

私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域全面、精准、及时的专业数据库,为有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。

清科研究中心于2000年创立,是国内*的专业股权投资研究机构,拥有完备的股权投资数据体系与权威的行研咨询实力。十八年来致力于为众多有限合伙人、VC/PE投资机构、战略投资者以及政府机构、律师事务所、会计事务所、投资银行、研究机构等提供专业的信息、数据、研究和咨询服务。范围涉及天使投资、创业投资、私募股权、资产管理、新股上市、兼并收购、房地产基金以及TMT、互联网金融、医疗健康、大消费、现代农业、先进制造业等行业市场研究。清科研究中心旗下产品包括:行业研究、定制咨询、清科排名、私募通、投资学院等。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

田源

电话:+8610-64158500-6639

邮箱:soltian@zero2ipo.com.cn

版权归北京清科创业信息咨询有限公司所有,如需使用/转载请注明出处。【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

清科半年报:2018年H1中企IPO数量锐减,“新经济”独角兽企业Q2“扎堆”上市

2018/08/03$tags$投资界快讯|苏芯物联获500万元投资,投资方为上市公司江苏雷利

2018/08/01$tags$全球首款脑胶质瘤基因检测试剂盒获批上市

2018/08/01$tags$Opera浏览器上市!两年时间扭亏为盈,这次逆袭能走多远?

2018/08/01$tags$博骏教育港交所敲钟:从1所幼儿园扩张到K12版图,18年后终上市

2018/08/01$tags$上市4天,拼多多市值下跌70亿美元,黄峥现身“回应一切”

2018/08/01$tags$

旗下微信矩阵:

旗下微信矩阵: