清科数据:7月共30家中国企业IPO 上市量及融资额下挫

根据清科数据库统计,2011年7月共有30家中国企业在境内外资本市场IPO,合计融资37.79亿美元,平均每家企业融资1.26亿美元。与6月份相比,上市数量及融资额双双下降,其中上市数量环比下降18.9%,融资额环比下降15.0%。与去年同期相比,上市数量下降16.7%,融资额方面,由于去年7月份中国农业银行A+H两地上市共计融资196.62亿美元,使得去年7月份中国企业IPO的总融资额达到229.17亿美元,所以7月融资额同比下降83.5%。

7月30家IPO中国企业中,有VC/PE支持的企业共有12家,占比40.0%,合计融资10.66亿美元,占比28.2%,平均每家企业融资0.89亿美元。12家VC/PE支持的企业IPO,共创造29笔IPO退出,涉及20家VC/PE机构,平均账面回报率为5.17倍,与上月,环比上升38.6%。

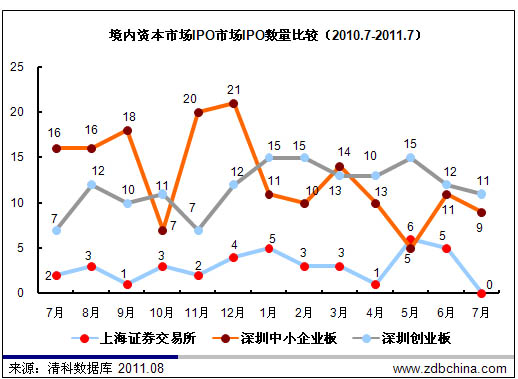

深交所成为7月“主战场” 多家中国企业推迟赴美IPO计划

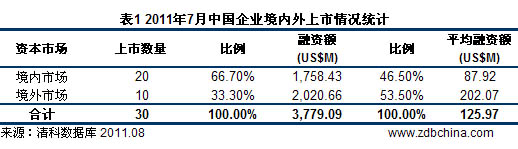

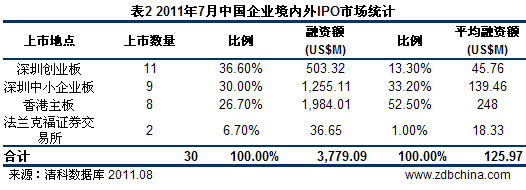

从市场分布来看,30家IPO中国企业中,共有20家企业在境内市场IPO,合计融资17.58亿美元,平均每家企业融资0.88亿美元;其余10家企业在境外市场IPO,合计融资20.21亿美元,平均每家企业融资2.02亿美元。

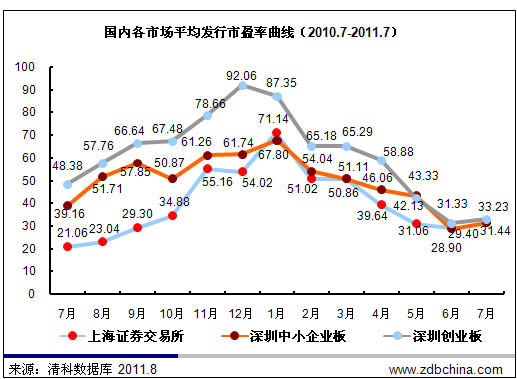

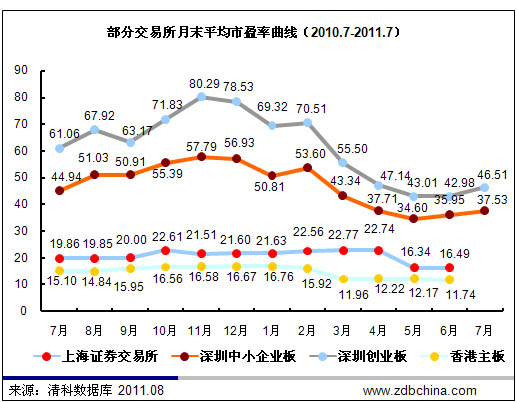

具体来看,深圳创业板共有11家企业IPO,合计融资5.03亿美元, 9家企业在深圳中小企业板IPO,合计融资12.55亿美元,7月份没有企业选择上海证券交易所上市。但值得关注的是,7月有新股发行的深圳中小企业板和深圳创业板,其平均发行市盈率及市场月末的平均市盈率一改今年以来的跌势,都有不同程度的回升,其中深圳中小企业板的平均发行市盈率为31.44,环比上升8.8%,7月末市场平均市盈率为37.53,环比上升4.4%;深圳创业板的平均发行市盈率为33.24,环比上升6.1%,7月末市场平均市盈率为46.51,环比上升8.2%。清科研究中心认为,饱受诟病的创业板高发行市盈率问题已得到有效缓解,近期其平均发行市盈率已接近深圳中小企业板的平均发行市盈率,进入了相对合理的估值区间。

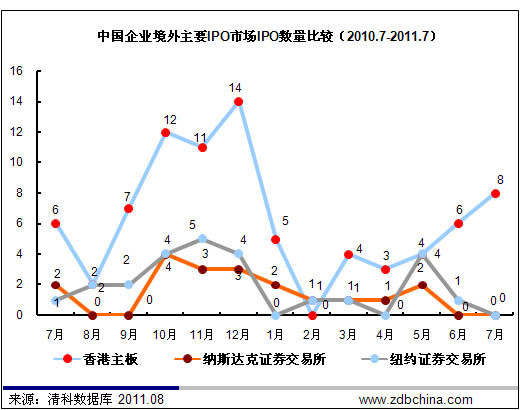

境外方面,香港主板市场的表现依然抢眼,本月共有8家中国企业在香港主板IPO,创今年月度IPO个数新高,8家企业合计融资19.84亿美元,占7月融资总额的52.5%。另外2家中国企业在德国法兰克福交易所高级市场IPO,合计融资0.37亿美元。美国资本市场,7月份,做空“中国概念股”的影响还未消除,美国国债问题又增加了市场的不确定性,众人关注的盛大文学宣布暂停在纽约证交所融资2亿美元的IPO,迅雷更是在上市前夜宣布暂缓上市,使得7月份美国市场的中国企业数量为零。清科研究中心认为,考虑到美国市场的投资人对中国企业尚存疑虑,以及盛大文学及迅雷双双推迟IPO的示范效应,短期内中国企业赴美上市或将进入低潮。

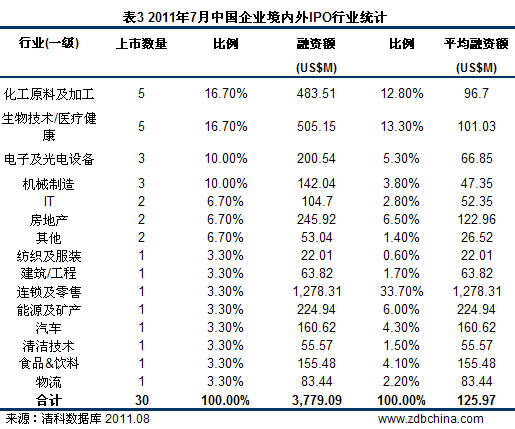

从IPO企业的行业分布来看,7月份,化工原料及加工和生物技术/医疗健康并列*,各有5家企业IPO,分别融资4.84亿美元和5.05亿美元,IPO数量紧随其后的是电子及光电设备和机械制造行业,各有3家企业IPO,分别合计融资2.01亿美元和1.42亿美元。

从融资金额来看,连锁及零售行业高居榜首,7月27日,高鑫零售在香港上市,融资82.36亿港元(约12.78亿美元),成为7月份融资规模*的IPO。生物技术/医疗健康行业以5.05亿美元排在第二位,位列第三的是化工原料及加工行业,融资规模4.84亿美元。

12家企业造就29笔退出 境内IPO退出回报回升

2011年7月共有12家VC/PE支持的中国企业IPO,合计融资10.66亿美元,平均每家企业融资0.89亿美元。其中10家企业在境内市场IPO,合计融资9.09亿美元;2家企业在境外市场IPO,合计融资1.57亿美元。境内市场IPO的10家VC/PE支持中国企业中,有5家企业在深圳中小企业板IPO,另外5家企业在深圳创业板IPO。境外市场IPO的2家VC/PE支持中国企业均在香港主板上市。

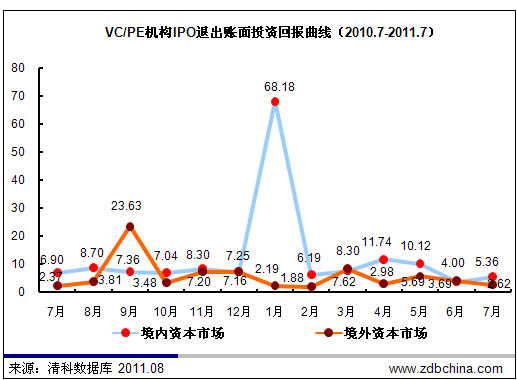

根据清科数据库统计,12家VC/PE支持的中国企业IPO,共创造29笔IPO退出,涉及20家VC/PE机构,平均账面回报率为5.17倍。其中,境内市场IPO的10家VC/PE支持中国企业共创造27笔IPO退出,涉及18家VC/PE机构,平均账面回报率为5.36倍;境外市场IPO的2家VC/PE支持中国企业共创造2笔IPO退出,涉及2家VC/PE机构,平均账面回报率为2.62倍。

2011年7月份,一扫6月份多只新股上市即遭破发的颓势,本月境内上市的新股无一在上市当日破发,并且新股的首日平均涨幅为75.8%,也远高于6月份10.9%的首日平均涨幅。随着A股估值渐趋理性区间,境内市场新股发行市盈率以及二级市场月末平均市盈率也终止了进一步下跌,并有小幅反弹。伴随市盈率的回升,境内IPO的平均账面回报率环比上升45.2%,达到5.36倍。7月份,由于境外IPO的2家VC/PE支持中国企业均在香港主板上市,所以随着香港主板股票估值的持续走低,境外IPO的平均账面回报率进一步下降至2.62倍,环比下降34.5%。

在近期IPO退出回报率普遍不高的情况下,7月份,山东高新投的表现值得关注。根据清科数据库统计显示,2003年5月,山东高新投出资1021万元认购龙力生物1021万元新增注册资本,并于2007年4月,再次出资1429.4万元认购龙力生物1429.4万元新增注册资本,两轮注资后,经龙力生物股份改制,于上市前山东高新投共持有龙力生物2893.68万股股份,2011年7月28日,龙力生物在深圳中小企业板上市,以龙力生物发行价21.50元人民币计算,山东高新投的账面投资回报率为25.39倍。

在VC泛PE化、投资阶段不断后移、甚至突击入股情况日趋严重的当下,山东高新投正是因为在龙力生物的案例中坚守了VC投资早期项目的原则,并且伴随被投企业8年的成长发展,才能获得高于市场均值的25.39倍账面回报。在新股发行市盈率处于低位,海内外IPO环境均不明朗的现阶段,那些以高市盈率突击入股以期得到短期高额回报的机构将承受更大压力,部分机构或将被淘汰出局。清科研究中心同时认为,VC/PE机构,特别是VC,应将投资阶段适当前移,关注更具成长性且更需资金支持的早、中期企业。

注:从2009年*季度开始,清科研究中心海外研究市场范围由原十一个扩大到十三个:包括NASDAQ、纽约证券交易所、伦敦证券交易所主板和AIM、香港主板、香港创业板、新加坡主板、凯利板(原新加坡创业板)、东京证券交易所主板、东京证券交易所创业板、韩国交易所主板和创业板、法兰克福证券交易所,其中伦敦证券交易所主板和韩国交易所主板为新增加的市场,特此说明。

—————————————

关于清科

清科集团成立于1999年,是中国*的创业投资与私募股权投资领域综合服务及投资机构,主要业务涉及:领域内的信息资讯、研究咨询、会议论坛、投资银行服务及直接投资。

服务介绍:

清科研究中心于2001年创立,研究范围涉及创业投资、私募股权、新股上市、兼并收购以及TMT、传统行业、清洁技术、生技健康等行业市场研究。目前,清科研究中心已成为中国最专业权威的研究机构之一。清科研究中心旗下产品清科数据库(Zdatabase)是一款覆盖中国创业投资及私募股权投资领域最为全面、精准、及时的数据库,为众多有限合伙人、VC/PE投资机构、政府机构等提供专业的信息服务。

清科互动平台是目前国内影响力*的投资人及企业家交流平台,每年参会人数总和逾万人次,拥有国内最强的投资人关系网络。旗下会议论坛品牌包括中国创业投资暨私募股权投资论坛、中国有限合伙人峰会、中国高成长企业家峰会及创业投资俱乐部。

清科资本是清科集团旗下的投资银行业务,为中国高成长企业提供全方位融资、并购和重组方案,每年协助20多家企业完成资金募集和并购,交易金额超过2亿美元。行业涵盖互联网、通信、教育、健康医疗、消费、零售及服务业等方面。

清科创投是清科集团于2006年募集成立的创业投资基金,专注于投资具有高增长潜质的中国企业,主要采取联合投资的方式和国内外著名创投机构投资于中后期企业,以领投或联合领投的方式投资于早期的创业企业。

清科投资是清科集团旗下专注于母基金(FoF)的管理平台,是一支专注投资中国市场上优秀的创业投资(VC)和私募股权基金(PE)基金的母基金。于2011年成立,首期募集目标20亿元,总募集规模为50亿元。

投资界是清科集团旗下*的中国私募股权投资行业门户网站。以强大的投资人关系网络为基础,致力于为业界人士提供最及时、准确、深入的市场报道,并整合清科集团十余年的行业研究资源,倾力打造具备丰富数据及深入分析的专业化网站。

更多详情请咨询400-600-9460

【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: