4月VC/PE市场热度不减 涉4笔过亿美元级大额投资

根据清科研究中心统计,2011年4月中外创业投资暨私募股权投资机构新募集基金数共计12支,新增可投资于中国大陆的资金额为32.20亿美元,其中5支美元基金,规模26.5亿美元,另外7支为人民币基金。4月份,中外创业投资暨私募股权投资机构新设立的基金数共计12支,计划募集资金64.85亿美元,平均每支基金目标规模5.40亿美元。另外,4月份中外创业投资暨私募股权投资机构消息称拟设立的基金数共计4支,计划募集资金30.31亿美元。

4月份共发生60起投资案例 涉及金额32.46亿美元

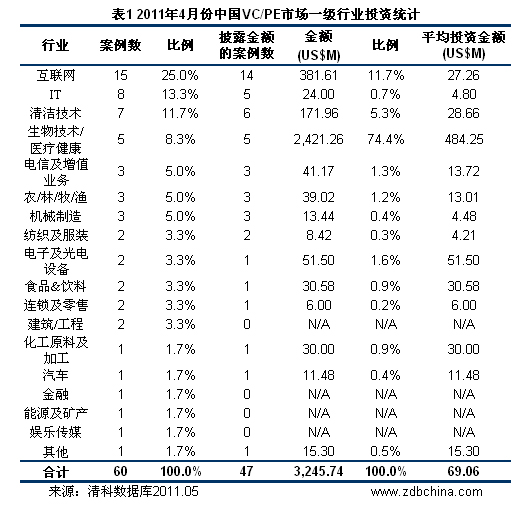

根据清科研究中心统计,2011年4月中国创业投资暨私募股权投资市场共发生投资案例60起,其中披露金额的47起投资案例涉及金额32.46亿美元,平均每起案例涉资6906万美元。从行业方面来看,4月份投资案例主要分布在互联网、IT、清洁技术和生物技术/医药健康等17个一级行业。从案例的个数上看,VC/PE机构投资者应高度关注互联网行业, 15起投资案例,占投资案例总数的25.0%;IT行业排在第二位,有8起投资案例发生,占比13.3%;排在第三位的是清洁技术行业,发生7起投资案例,占比11.7%;生物技术/医疗健康行业排在第四位,有5起投资案例发生,占比8.3%。

从披露的投资金额来看,生物技术/医疗健康行业*,披露金额的5起投资案例涉资约24.21亿美元,占74.4%,是4月份当之无愧的黑马;位居第二的是一向受VC/PE投资者追捧的互联网行业,14起披露金额的投资案例涉资约3.82亿美元,占比11.7%,清洁技术行业排在第三位,披露金额的6起投资案例涉资约1.72亿美元,占比5.3%。

从平均投资金额来看,生物技术/医疗健康行业以5起投资案例遥遥*,平均金额4.84亿美元;位居第二位的是电子及光电设备行业,平均每笔投资案例涉资5150万美元;食品&饮料行业排在第三位,平均每笔投资案例涉资3058万美元;化工原料及加工行业紧随其后,1起披露金额的投资案例涉资3000万美元。

4月份涉及4笔过亿美元级大额投资。4月4日,美国辉瑞制药公司与美国私募股权投资公司KKR宣布,双方已经达成协议,KKR将支付24亿美元的现金收购辉瑞制药旗下Capsugel业务,苏州胶囊有限公司是美国辉瑞公司旗下胶囊部(Capsugel)在中国的合资企业。 4月11日,团购网站拉手网宣布完成C轮融资1.11亿美元,是由麦顿投资、历峰集团旗下的Reinet Fund SCA FIS和Remgro Limited 、金沙江创投三期基金及其它两家基金投资。4月19日,以上海为基地的太阳能单晶硅片生产商--卡姆丹克太阳能系统集团引入私募股权公司美国德太集团(TPG)投资,该公司宣布向TPG发行本金总额为7.8亿港元,于2016年到期附认股权证的可换股债券。4月26日,本土搜索和城市消费门户网站大众点评网宣布,获得总额超过1亿美元的第三轮融资,此轮投资由挚信资本、红杉资本、启明创投和光速创投四家联合投资。

小额投资受青睐 北京地区受追捧

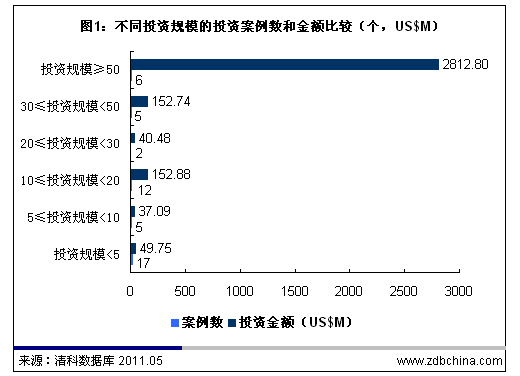

从投资规模来看,4月份小规模投资仍受VC/PE投资者的青睐,披露金额的47起投资案例中,规模在1,000.00万美元以下的共有22起,占披露金额总案例数的46.8%,涉及金额8684万美元;投资规模在1,000.00-3,000.00万美元的案例数共有14起,涉及金额约1.93亿美元,占比29.8%;投资规模在3,000.00万美元以上的案例有11起,投资总金额约29.66亿美元,占比23.4%。

4月份涉及两笔天使投资。4月12日,女性垂直团购网站米奇网宣布获得千万元天使投资。4月25日,奢侈品折扣购物网站尊酷网正式上线,并宣布已获得严治风的千万元级别天使投资。

另外,4月份涉及4笔PIPE投资。4月1日,丰德丽及娱乐公司ROJAM宣布,引入丰德丽、云锋基金及新浪网成为其股东,涉及资金近1.19亿元,其中云峰基金出资1760万元,占股8%; 4月7日,中国旭光高新材料集团公告称,向中投的子公司史泰宝以及中信资本旗下的私募基金,分别发行本金额9000万美元及3000万美元,于2014年到期的可换股债券。4月26日,雅戈尔公告称向成都市兴蓉投资股份有限公司投资2.06亿元,占兴蓉投资总股本的2.08%。另一笔PIPE投资为卡姆丹克太阳能系统集团向美国德太集团(TPG)发行本金总额为7.8亿港元,于2016年到期附认股权证的可换股债券,若果悉数行使换股权,TPG将额外向卡姆丹克注资3.9亿港元,并持有卡姆丹克约20.7%股份。

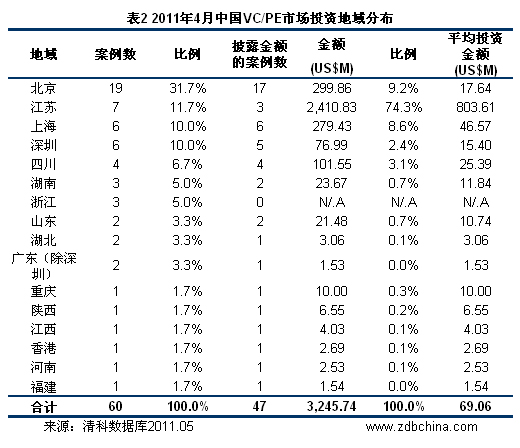

从投资地域上看,2011年4月份发生的60起投资案例主要分布在北京、江苏、上海、深圳和四川等16个省市。从投资案例个数来看,北京以19起投资案例位居*位,占比31.7%;位列第二位的是江苏,有7起投资案例发生,占比11.7%;上海和深圳并列第三,分别有6起投资案例发生,各占比10.0 %;四川位列第四位,共有4起案例发生,占比6.7%。

从披露的投资金额上来看,江苏秒杀北京和上海位居榜首,3起披露金额的投资涉及金额约24.11亿美元,占比74.3%;北京和上海分别位列第二和第三位,各以17起披露金额的投资案例涉资3.00亿美元,6起披露金额的投资案例涉资2.79亿美元,分别占比9.2%和8.6%;四川排在第四位,披露金额的4起投资案例涉资1.02亿美元,占比3.1%。

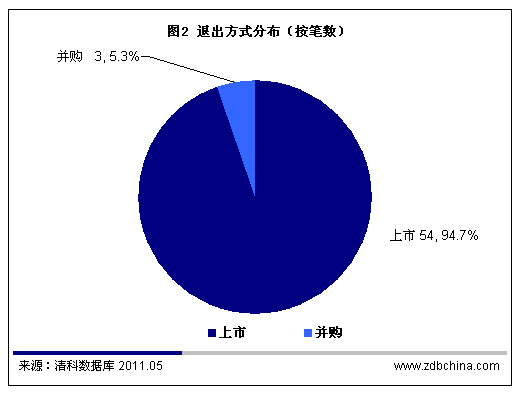

共发生退出案子57笔 IPO退出占主流

根据清科数据库统计,2011年4月份中国创业投资暨私募股权投资市场共发生57笔退出交易,其中有54笔是以上市的方式退出,占退出交易总笔数的94.7%;3起为并购退出,占比5.3%。

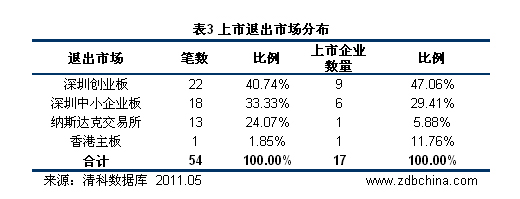

从上市退出的市场来看,有40笔退出交易发生在境内资本市场,14笔发生在境外资本市场。具体来看,深圳创业板22笔退出交易,涉及有9家VC/PE支持企业上市,无疑为4月份退出最为活跃的市场;深圳中小企业板共有18笔退出案子,涉及6家企业;纳斯达克交易所共有13笔退出案子,涉及1家企业;另外,香港主板涉及的1家企业有1笔退出案子发生。

4月份涉及3笔并购退出案例, 4月7日上海医药公告称,以12.4亿元收购中信医药34.76%的股权获复批,华平、方源资本和启明创投三家机构退出中信医药。

【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

消息称微软确认收购Skype 金额为85亿美元

2011/05/10$tags$创业板高估值泡沫或将土崩瓦解 创投机构开始出逃

2011/05/04$tags$草根微博操控者:账号养大能赚钱 依靠兵团作战

2011/05/04$tags$爆米花网融资复出背后:借视频社区模式重生

2011/05/04$tags$团购导航网站千团网获徐小平千万元天使投资

2011/05/04$tags$福布斯评中国团购网站战略:像优酷一样烧钱

2011/05/04$tags$

旗下微信矩阵:

旗下微信矩阵: