01

市场总况

交易数量有所回升

规模下滑9.5%

2023年上半年,中国经济复苏仍然处于早期阶段,虽然需求收缩、供给冲击、预期转弱三重压力得到一定缓解,但总需求仍然不足。外部经济环境方面,在高通胀、债务问题、俄乌冲突、金融风险等因素影响下,世界经济复苏前景面临极大不确定性,经济下行风险加大。

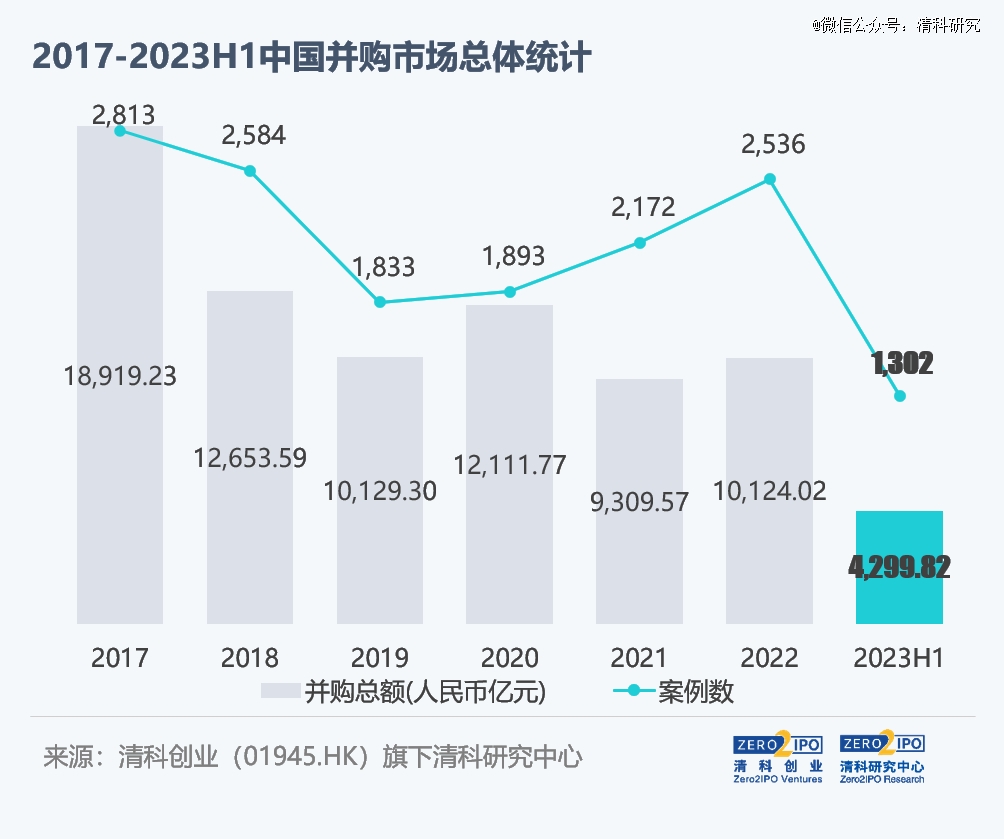

受经济环境影响,中国并购市场中交易数量相比去年同期有所回升,但交易规模延续年初的下滑趋势。上半年内,市场中共完成并购交易1,302起,同比增加8.5%;涉及交易金额4,299.82亿元,同比下降9.5%,受小规模交易案例增多影响,平均交易规模3.30亿,同比下降16.6%。

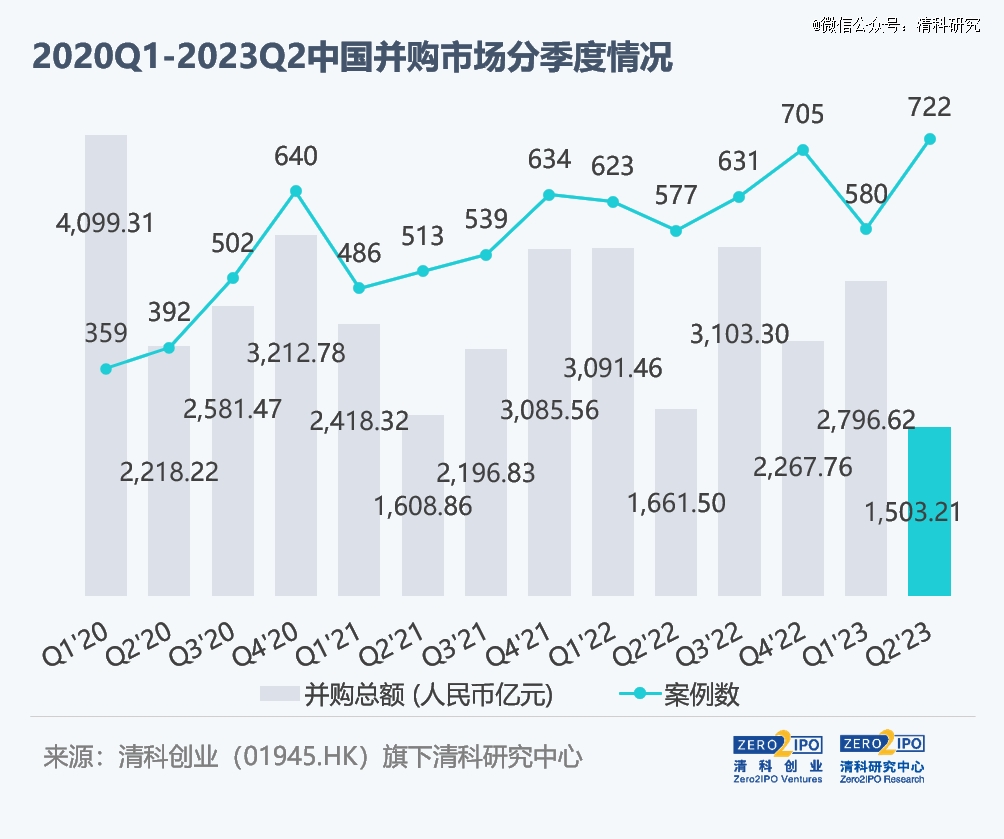

季度数据方面,第二季度并购市场中交易数量有所回升,但交易规模仍较为低迷,季度内完成并购交易722起,同比增长25.1%,环比增长24.5%;市场交易规模1,503.21亿元,同比下降9.5%,环比下降46.2%。

02

境内外分布

跨境交易规模同比大幅下滑

季度环比有所改善

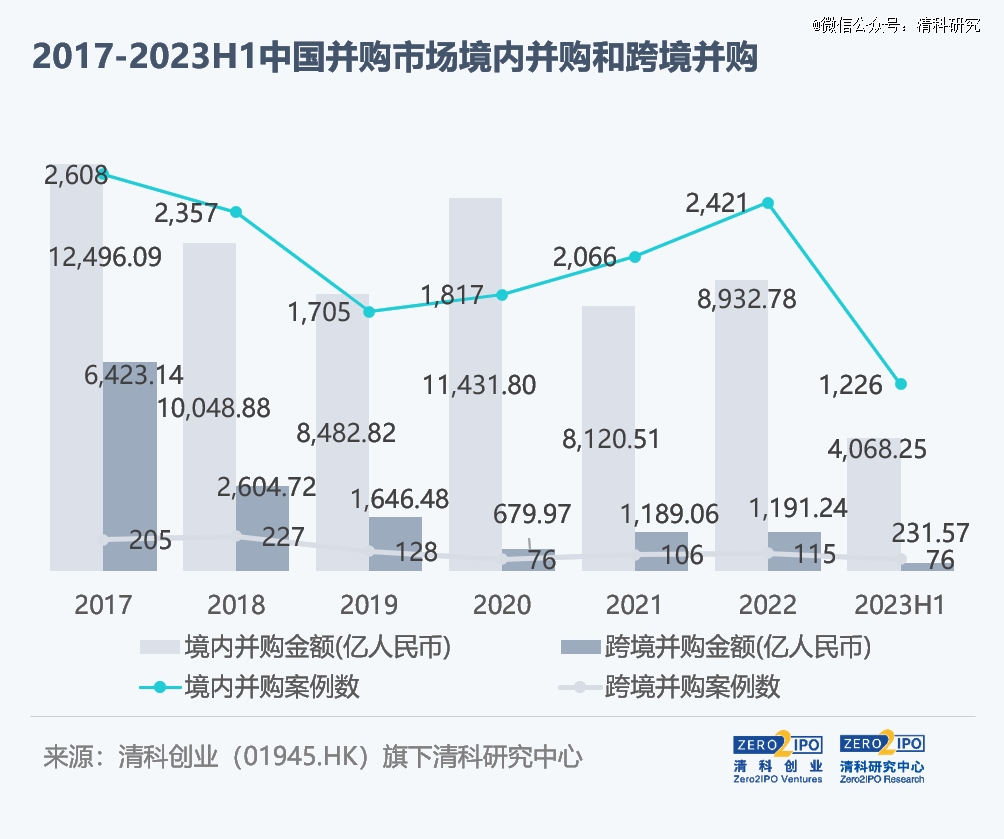

从境内外分布来看,2023年上半年并购市场交易规模收缩主要来自跨境交易。根据清科研究中心数据,2023年上半年共发生1,226起境内并购交易,同比增加7.4%;披露交易金额4,068.25亿元,同比上升2.9%。相对而言,跨境并购虽然交易数量有所上升,但交易规模大幅下降,上半年共完成76起跨境并购交易,同比增加31.0%;披露交易金额231.57亿元,下降71.1%。

跨境交易中,外资对于境内企业并购活动和规模下降更为明显。根据统计,2023年上半年外资并购共16起,同比下降33.3%,披露交易金额108.84亿元,同比下降80.5%。境内企业并购境外标的在上半年共完成60起交易,同比上升76.5%,交易规模122.73亿元,虽然略好于外资并购,但同比仍下降49.6%。

季度情况方面,2023年第二季度的跨境并购情况相比*季度有所好转,共完成跨境并购交易44起,环比上升37.5%;披露交易规模133.86亿元,环比上升37.0%。其中,外资并购规模第二季度环比扩大325.1%,主要由摩根资产以72.41亿元收购上投摩根剩余股权案例推动。

03

行业分布

房地产行业整合加速

科创行业交易活跃依旧

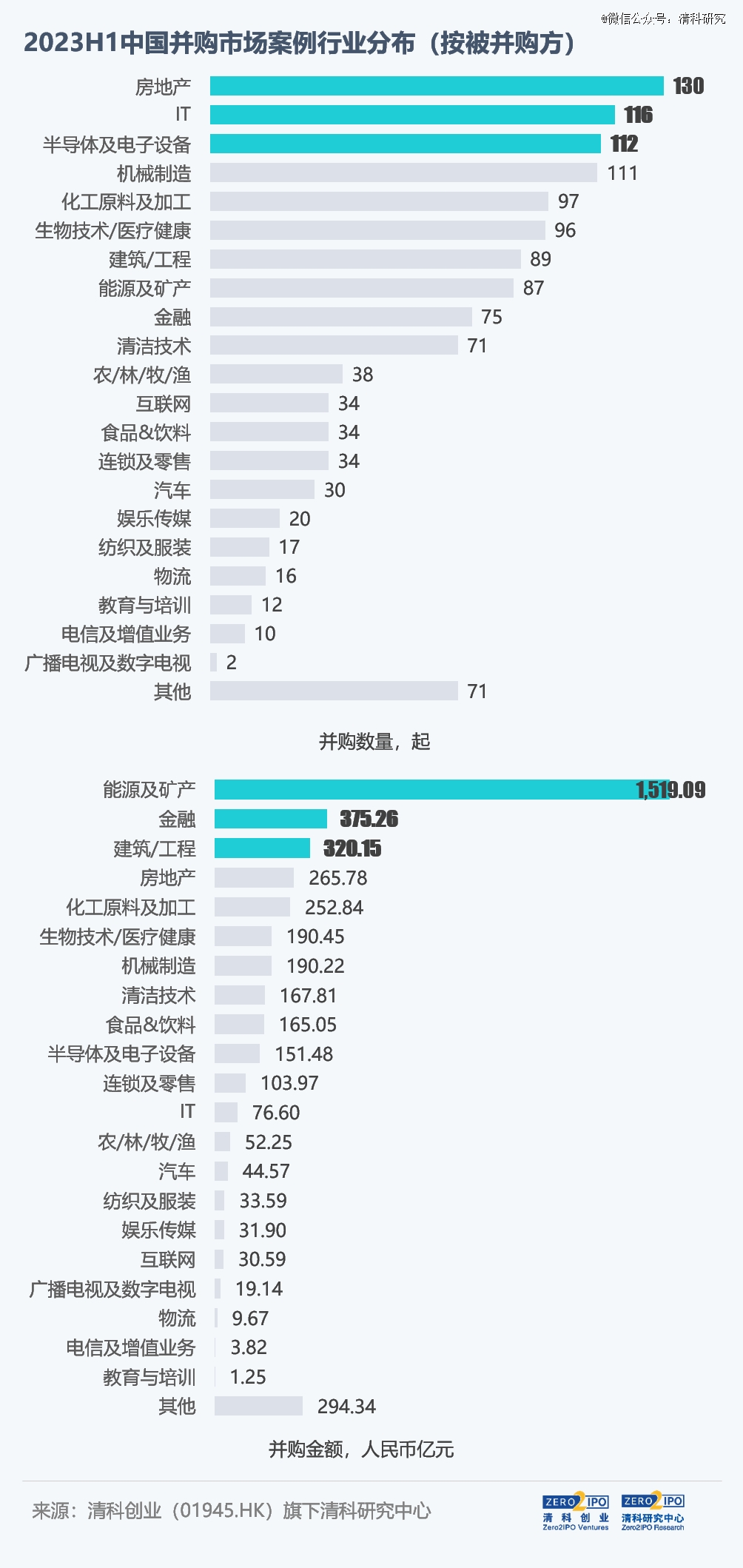

2023年上半年中国并购市场中房地产整合进程加速,针对房地产企业和项目的并购案例数量较多,与科技创新相关的IT、半导体及电子设备、机械制造、化工原料及加工、生物技术/医疗健康等行业内并购活动依旧活跃。

房地产(130起,132.1%;265.78亿元,-15.9%)行业在上半年内出现大量整合交易,主要包括两种类型。一种是大型房地产企业的控股方出于业务或资产调整目的,对旗下房地产业务进行剥离或重组,例如鲁商发展将旗下鲁商置业整体置出予山东城乡发展集团;另一种则是大型地产企业收购区域公司或项目企业,标的公司资产多为具体地块或房地产项目,如陆家嘴参股企业以147.78亿元收购上海筠铭置业和上海德茗置业各80%股权。与房地产相关的建筑/工程(89起,12.7%;320.15亿元,-33.0%)行业在上半年的并购交易数量和规模也较为突出。随着住宅、基础设施建设度过需求高峰期,相关需求也将发生较大改变,促使房地产和建筑/工程等行业逐渐转型,相关领域的业务和资源整合仍将持续较长时间。

科创相关的行业中,IT(116起,-4.1%;76.60亿元,-26.4%)行业始终受到较多关注,但单笔交易金额较小,标的企业多为在细分领域具有特定技术的中小企业;行业内上半年所完成的并购交易主要涉及网络系统设计、智慧家居、物联网、云计算、信息安全和专用软件等领域。半导体及电子设备(112起,28.7%;151.48亿元,-11.9%)行业在第二季度的并购活跃度有较大提升,带动上半年整体有较大同比提升。上半年行业内并购主要集中在光电、电子设备领域,特别是电路板、超级电容、功能模块等元件制造。机械制造(111起,12.1%;190.22亿元,-38.8%)行业上半年交易数量同比增速相比*季度基本持平,规模降幅有所收窄。行业内交易延续*季度特点,交易规模较大的案例多为具有产业上下游联系的企业间并购交易,如主营风力发电塔架的天顺风能收购从事海上风电基础业务的江苏长风。化工原料及加工(97起,- ;252.84亿元,-43.3%)行业在2023年上半年的交易多数为同行业、清洁技术、医疗等行业企业为整合业务或资源而开展的并购,但也有以国企改革或债务重组等资产调整为目的的跨行业并购。生物技术/医疗健康(96起,-40.0%;190.45亿元,-53.2%)行业的交易数量和规模在上半年有较大幅度下降,行业内大额交易集中在医药领域,如共青城胜帮英豪投资收购派斯双林。

并购规模方面,能源及矿产(87起,10.1%;1,519.09亿元,440.4%)行业是上半年并购交易规模*的细分行业。行业内主要并购交易发生在*季度,如长江电力收购云川水电、宁德时代新能源与洛阳国宏围绕洛阳钼业的换股交易等;第二季度交易规模总体偏小,较大案例为钢铁行业国企整合。整体上看,能源及矿产行业主要围绕国有企业整合与新能源两条轴线展开。

04

交易方式

主流交易方式格局延续

第二季度大额交易偏好协议转让

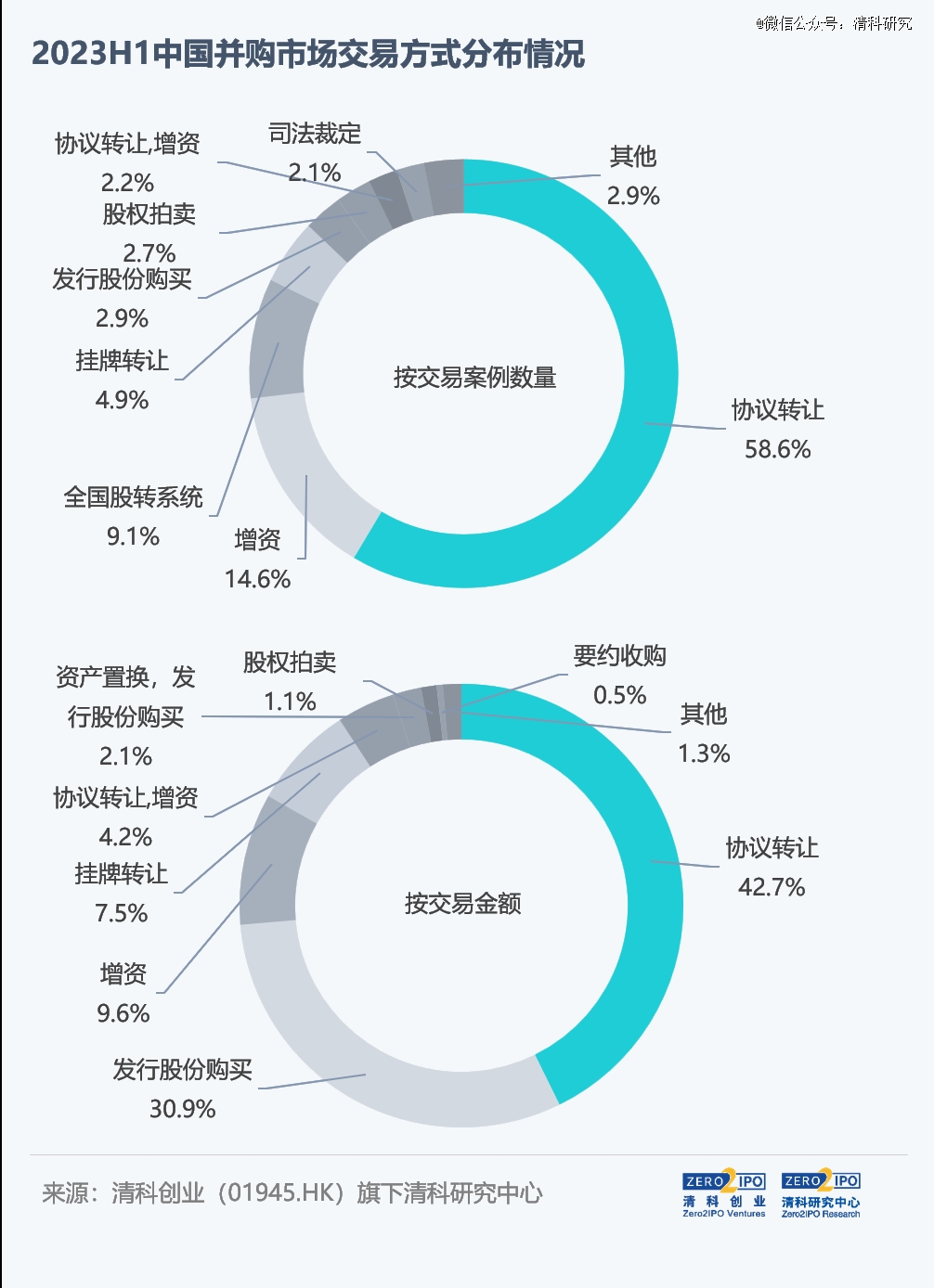

2023年上半年,并购交易方式整体格局未发生较大改变。协议转让、增资、股转系统和挂牌转让是较为主流的交易方式,合计数量占比87.2%,其中协议转让所占比例相比*季度时有所增加,增资、股转系统和挂牌转让则相应略有降低。

从交易规模来看,以发行股份购买方式完成的并购交易规模占比明显降低。第二季度的大额交易中,除北京城乡并购FESCO的交易同时采用了资产置换与发行股份购买的支付方式,其他交易均采用协议转让或挂牌转让方式。

05

VC/PE相关

机构参与交易有所回暖

机构发起交易仍较少

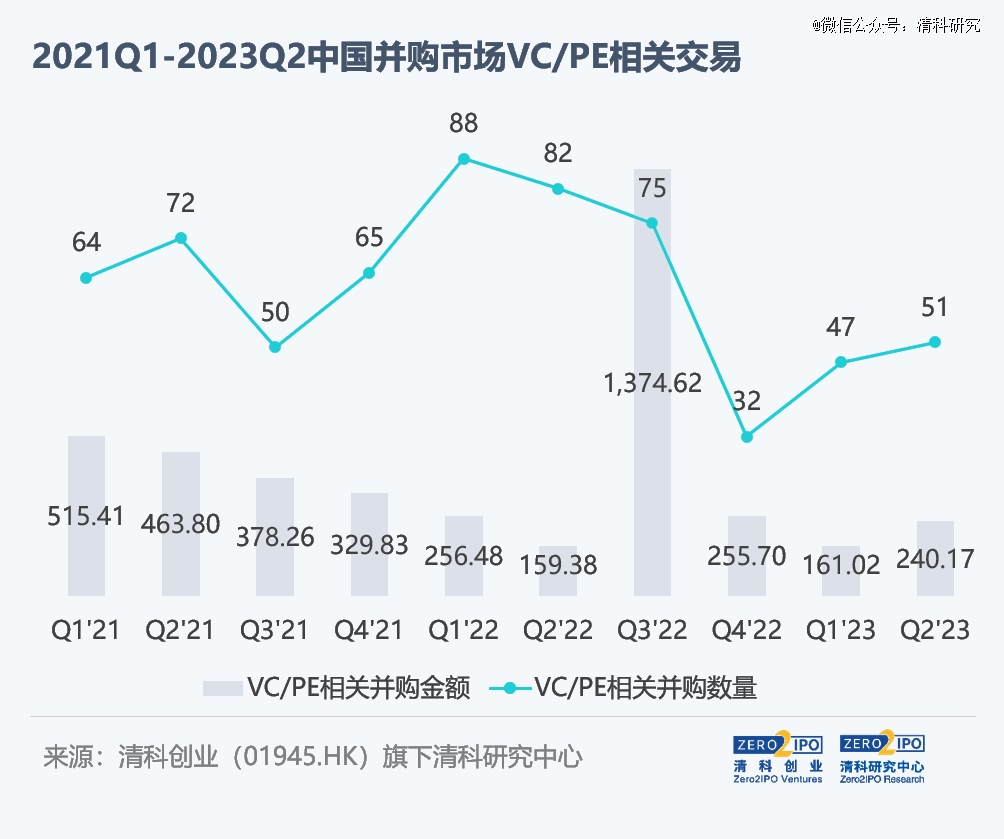

2023年上半年,VC/PE机构参与的并购交易数量和整体规模与2022年上半年基本持平,但与2021年同期相比仍有不小幅度下降。从构成上看,机构参与的主要方式仍是通过并购退出项目,发起或主导并购案例较少。一方面,在当下国内私募股权市场发展阶段,能够参与复杂并购交易的机构数量较少,机构数量限制了相关并购活动的规模;另一方面,当前股权投资市场整体遇冷,机构开展大型交易的意愿不高,反映在并购市场中表现为由机构主导的大额并购交易明显减少。机构参与的并购活动回升,从短期看,依赖于经济复苏力度和投资市场信心,从长期看,则需伴随中国股权投资机构的逐渐成长与发展而实现。

从并购市场整体情况来看,经济复苏不及预期引起的市场投资信心下降同样影响了并购市场的恢复,上半年并购交易数量和规模均未呈现大幅度提升,境内并购活动主要由国资和上市龙头企业主导,跨境并购规模仍处于收缩状态。

完整报告:《2023年上半年并购盘点:并购市场复苏力度较弱,房地产行业整合交易活跃》

参见:https://free.pedata.cn/1440998437428782.html

【本文由投资界合作伙伴微信公众号:清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。