4月私募股权市场一览

· 238支基金发生募集,披露募集金额492.12亿人民币

· 单笔最高募资额为30亿人民币

·359起投资案例共投出374.16亿人民币

·SHEIN完成新一轮10亿美元融资为本月投资额*案例

01

募资分析

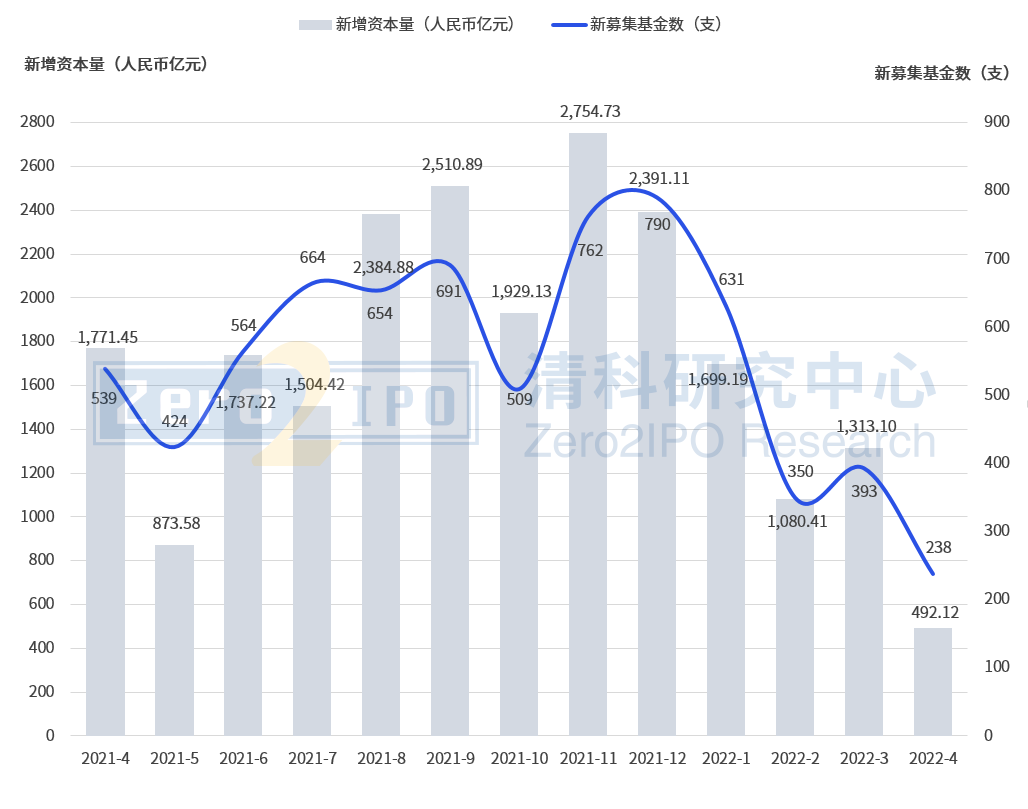

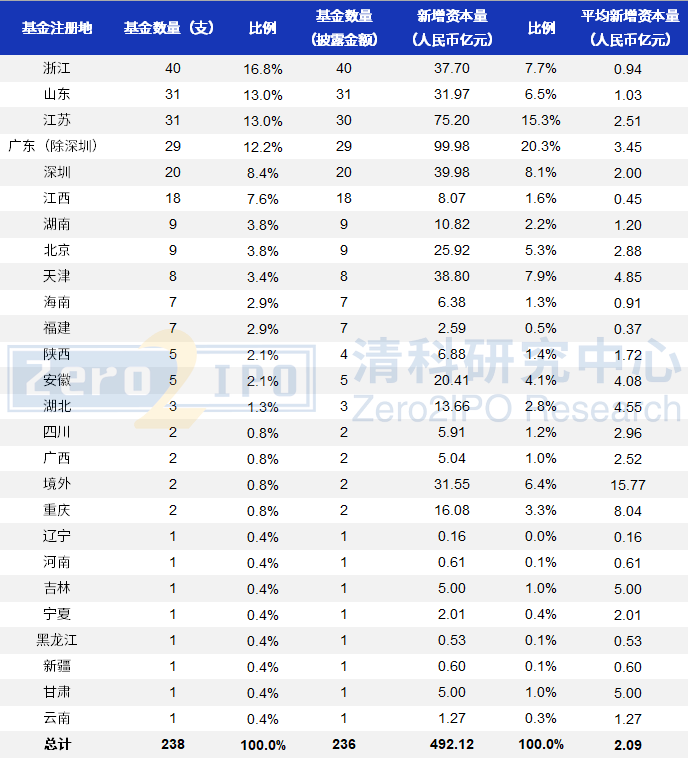

根据清科创业(01945.hk)旗下清科研究中心数据统计,2022年4月VC/PE市场共计238支基金完成新一轮募集,同比下降55.8%,环比下降39.4%;披露募集金额的236支基金共募集492.12[1]亿人民币,同比下降72.2%,环比下降62.5%。

图 1 2021年4月至2022年4月基金募集情况

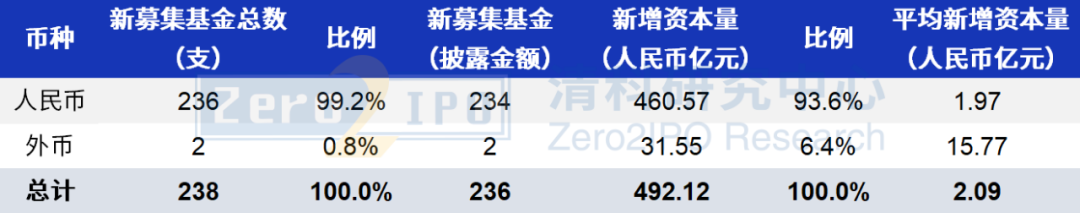

外币基金新募基金数量和规模缩减

4月新募集的基金中,人民币基金236支,共募集460.57[1]亿人民币;外币基金2支,共募集31.55[1]亿人民币。新募基金数量和规模整体下滑,外币基金缩减明显。

表 1 2022年4月基金募资币种分布

单笔最高募资额为30亿人民币

4月募集规模TOP10基金共募集197.80[1]1亿人民币,占总募集规模的40.2%,单笔最高募资额为30亿人民币。募资规模TOP10基金的主要出资人多数为国资LP、上市企业等,将主要围绕新能源、科技、消费、半导体等赛道进行投资。另外,4月大额基金数量和规模有所紧缩,募集规模10亿元及以上的基金共15支,数量环比下降48.3%,较去年同期相比下降65.9%。

表 2 2022年4月募集规模TOP10基金

广东新募基金数量和规模居首,天津新募基金规模排名靠前

4月新募基金主要集中在广东、江浙及山东等地区,其中,广东新募基金数量和规模均位列*,新募基金规模超百亿。值得关注的是,天津新募基金数量偏少但规模排名靠前,共募集38.80[1]亿人民币,赶超浙江、山东等活跃地区。

表 3 2022年4月新募集基金地域分布情况

02

投资分析

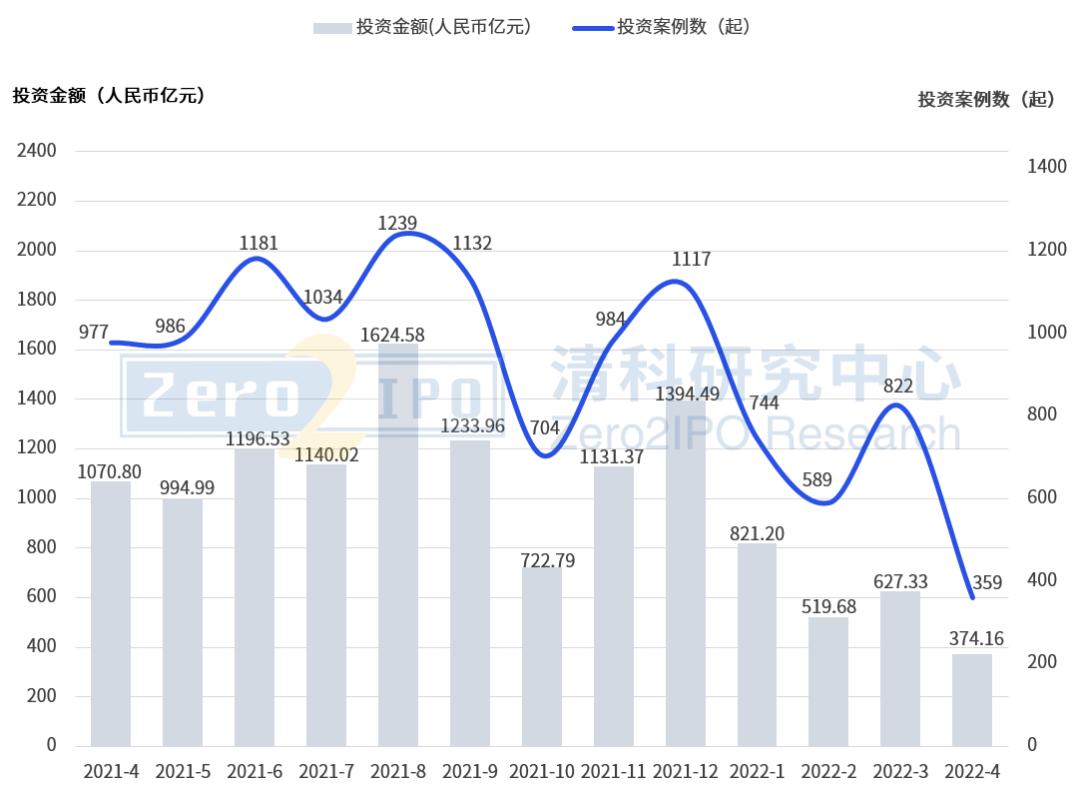

根据清科创业(01945.hk)旗下清科研究中心数据统计,2022年4月VC/PE市场共发生359起投资案例,环比下降56.3%,同比下降63.3%,其中披露金额案例302起,共涉及投资金额374.16亿人民币,环比下降40.4%,同比下降65.1%;单笔投资金额为1.24亿人民币,环比上升45.0%。

图2 2021年4月至2022年4月投资金额与案例数

月度趋势图

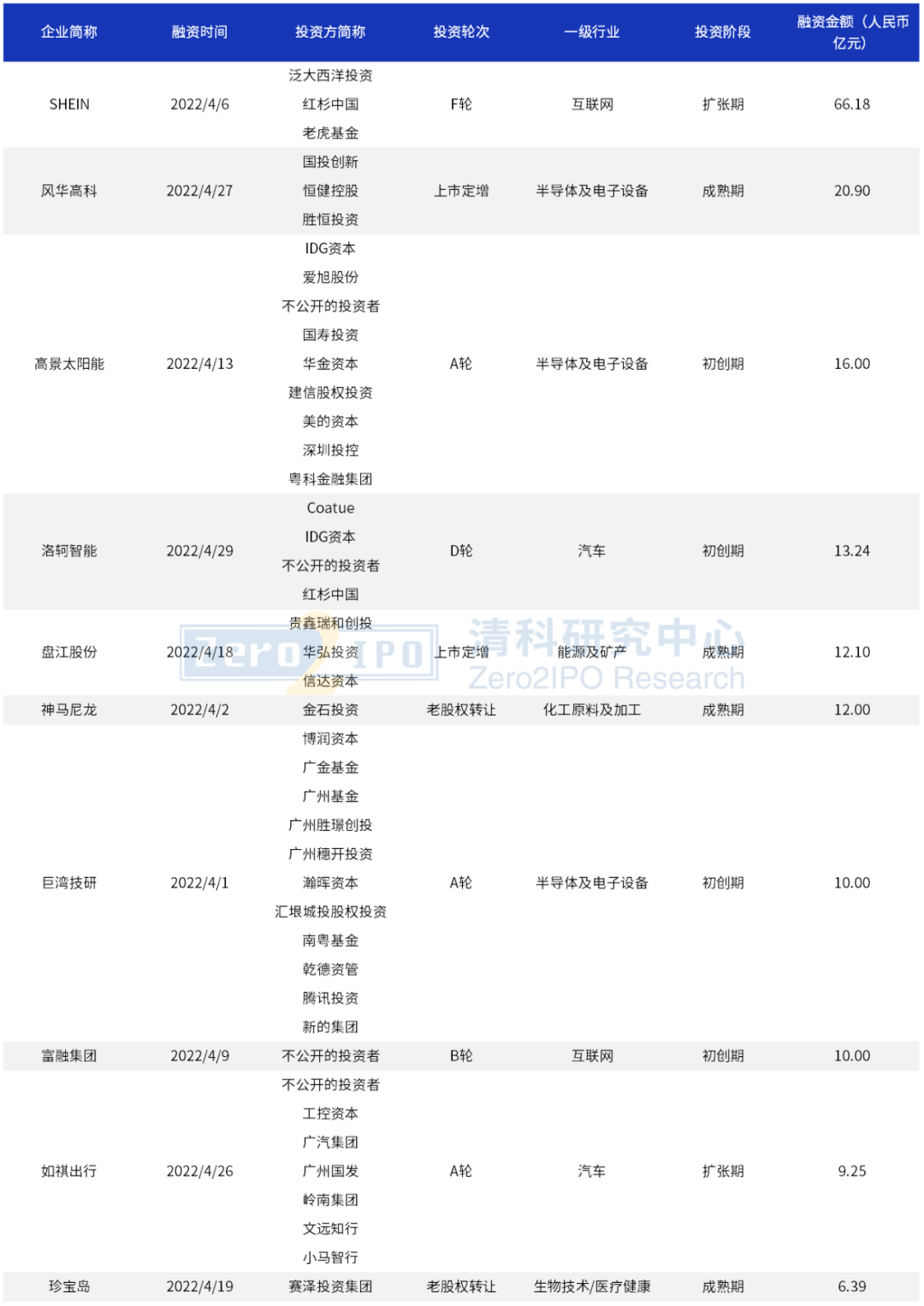

IT行业投资案例数*、SHEIN带动互联网行业投资金额居首

根据清科研究中心数据统计,从4月VC/PE市场投资案例数量上来看,排名前三的行业分别是:IT、生物技术/医疗健康、半导体及电子设备,共计214起投资案例,占比59.6%,其中IT行业涉及案例数量为99起。从投资金额来看,排名前三的行业分别为:互联网、IT、半导体及电子设备,其中互联网行业涉及投资金额80.76亿人民币位列*,主要得益于本月投资金额*的投资事件快时尚品牌SHEIN完成新一轮10亿美元融资,估值约为1000亿美元。

表4 2022年4月中国VC/PE市场投资行业分布

表5 2022年4月中国VC/PE市场融资金额

TOP10企业统计

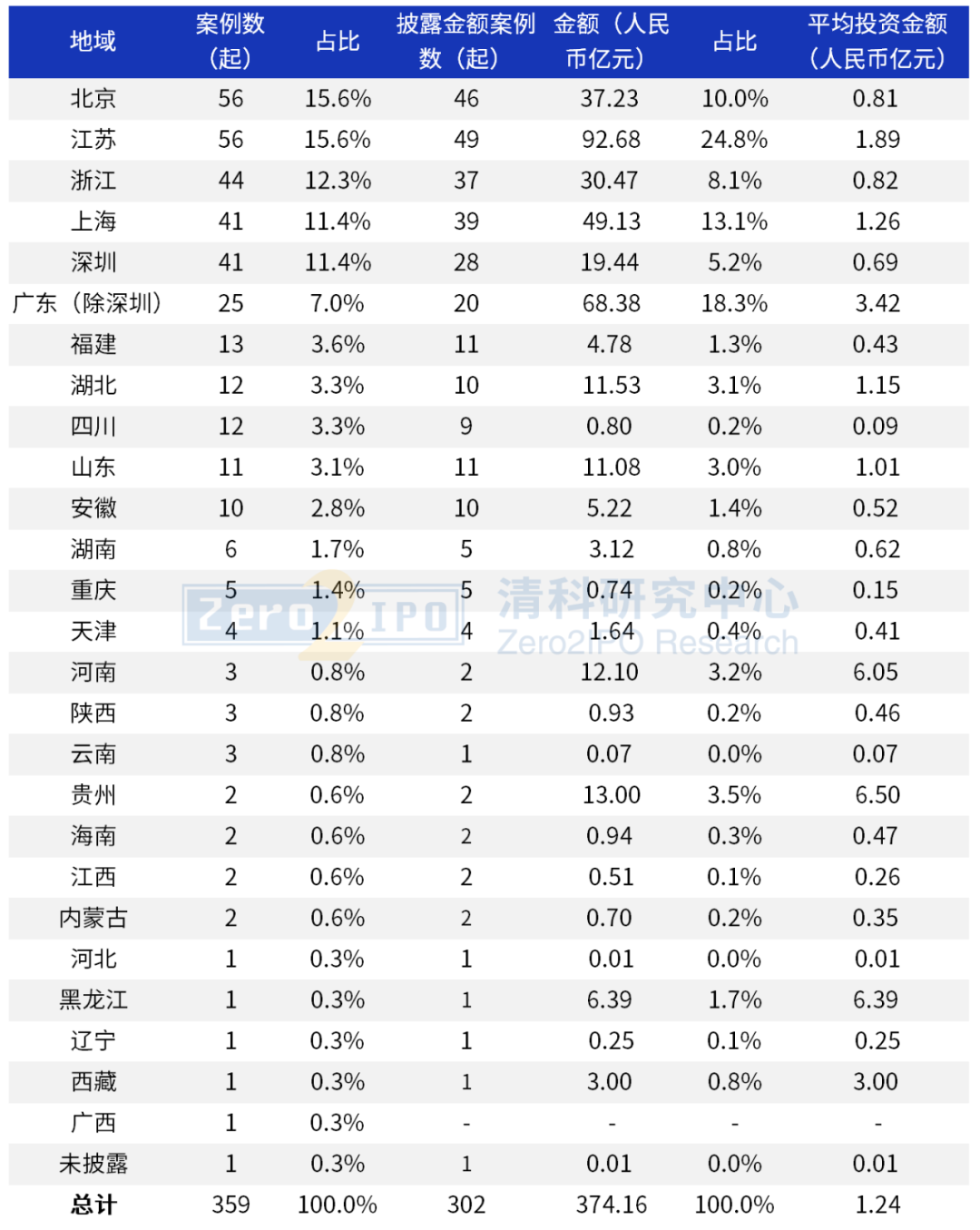

投资数量北京与江苏并列首位,江苏地区投资金额夺魁

根据清科研究中心数据统计,4月北京地区与江苏地区各发生56起投资事件,各占投资案例总数的15.6%,并列*。在投资金额方面,江苏地区以92.68亿人民币投资金额居首位,占比24.8%;排名第二位的是广东地区,投资金额为87.82亿人民币,其中深圳地区涉及投资金额为19.44亿人民币,广东(除深圳)地区涉及投资金额为68.38亿人民币;上海地区涉及投资金额为49.13亿人民币,占比13.1%,居第三位。

表6 2022年4月中国VC/PE市场投资地域情况统计

03

最新政策

深圳市地方金融监督管理局发布《关于促进深圳风投创投持续高质量发展的若干措施》

4月7日,深圳市地方金融监督管理局发布《关于促进深圳风投创投持续高质量发展的若干措施》,鼓励各类市场主体在深发展,对新设立的创业投资企业单笔最高奖励2000万元,对头部机构依照退出贡献最高奖励2000万元,对投早投小投科技的创投机构“以奖代补”最高奖励500万元。

武汉东湖新技术开发区管理委员会发布《关于打造中部地区风投创投 中心的若干措施》

4月14日,武汉东湖新技术开发区管理委员会发布《关于打造中部地区风投创投 中心的若干措施》,对投资机构“募投管退”全链条进行奖励,强化国有创投和引导基金作用,加大创投引导基金投入,放宽引导基金返投要求,以光谷创投基地建设为核心,完善创投行业管理机制。

上文引用数据来自清科创业(01945.hk)旗下清科研究中心 www.pedata.cn

[1]募集金额根据公开信息整理,仅统计基金新募直投部分、可投 中国大陆部分

【本文由投资界合作伙伴微信公众号:清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。