根据清科旗下私募通数据统计,7月VC/PE市场共发生407起投资案例,同比下降60.2%、环比下降12.5%;总投资金额为328.39亿元人民币,同比下降77.6%,环比下降19.7%。本月股权投资市场总体投资案例数及总融资金额呈现小幅波动,10亿元以上的大额投资事件环比下降66.7%,机构出手谨慎。从投资策略来看,互联网行业在本月备受VC/PE机构关注,共发生投资金额104.59亿元人民币,占总投资金额的31.9%。从投资地域来看,最受资本青睐的是天津地区,涉及金额为88.91亿元人民币,稳居各地区融资总金额*位。从退出方面看,7月共发生退出事件415笔,其中IPO退出数量为378笔,并购退出37笔。本月科创板成功开市,大量机构投资项目在科创板成功挂牌上市,促使本月IPO退出数量大幅增加。

在政策导向方面,7月20日晚,国务院金融稳定发展委员会办公室宣布了11条金融业进一步对外开放的政策措施。这11条开放新措施主要包括:一是允许外资机构在华开展信用评级业务时,可以对银行间债券市场和交易所债券市场的所有种类债券评级;二是鼓励境外金融机构参与设立、投资入股商业银行理财子公司;三是允许境外资产管理机构与中资银行或保险公司的子公司合资设立由外方控股的理财公司;四是允许境外金融机构投资设立、参股养老金管理公司;五是支持外资全资设立或参股货币经纪公司;六是人身险外资股比限制从51%提高至100%的过渡期,由原定2021年提前到2020年;七是取消境内保险公司合计持有保险资产管理公司的股份不得低于75%的规定,允许境外投资者持有股份超过25%;八是放宽外资保险公司准入条件,取消30年经营年限要求;九是将原定于2021年取消证券公司、基金管理公司和期货公司外资股比限制的时点提前到2020年;十是允许外资机构获得银行间债券市场A类主承销牌照;十一是进一步便利境外机构投资者投资银行间债券市场。该举措体现了我国坚定不移深化改革开放的决心和信心,有助于促进金融业对外开放的再次提速。

大额投资事件降幅明显,机构出手谨慎

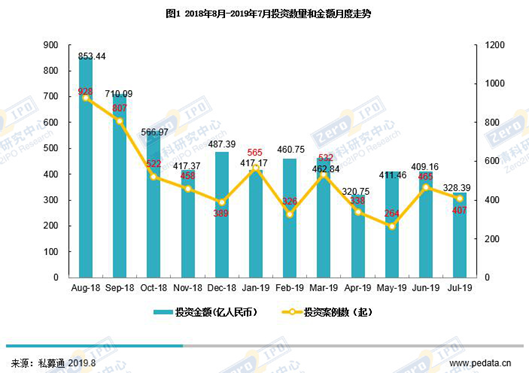

根据清科旗下私募通数据统计【见图1】,7月中国股权投资市场共发生投资案例407起,环比下降12.5%,其中披露金额的案例260起,共涉及投资金额328.39亿元人民币,环比下降19.7%,平均投资金额为1.26亿元人民币,环比上升24.8%。

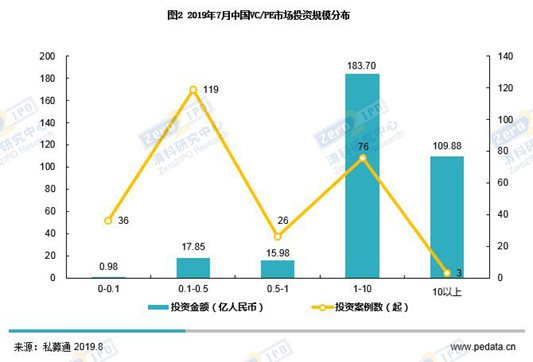

根据清科旗下私募通数据统计【见图2】,本月中国股权投资市场投资规模小于1,000万元人民币的小额投资事件共发生36起,占比13.8%,共涉及金额0.98亿元人民币,占比0.3%;投资金额在1,000万到5,000万元人民币之间的投资事件共发生119起,占比45.8%,共涉及金额17.85亿元人民币,占比5.4%;投资金额在5,000万到1亿元人民币之间的投资事件共计发生26起,占比10.0%,共涉及金额15.98亿元人民币,占比4.9%;金额在1亿到10亿元人民币之间的投资事件共发生76起,占比29.2%,共涉及金额183.70亿元人民币,占比55.9%;投资金额在10亿元人民币以上的大额投资共计发生3起,占比1.2%,共涉及金额109.88亿元人民币,占比33.5%。本月10亿元以上的大额投资事件环比下降66.7%,机构出手谨慎。

D轮本月融资金额位居榜首

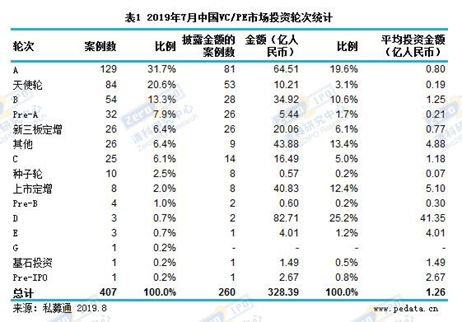

根据清科旗下私募通数据统计【见表1】,7月中国股权投资市场的投资轮次从数量分布上来看,排名前三的是A轮、天使轮和B轮,案例数分别为129起、84起、54起,案例数占比合计65.6%。在投资金额方面,本月18日贝壳找房获12亿美元D轮融资,受其影响,本月位居榜首的是D轮,涉及投资金额82.71亿元人民币;此外, A轮涉及投资金额64.51亿元人民币,居第二位;位居第三位的是其他[1]轮次,涉及投资金额43.88亿元人民币。

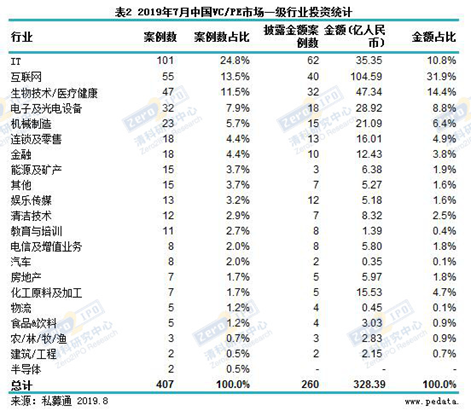

互联网行业再获资本关注,本月融资超100亿

根据清科旗下私募通数据统计【见表2】,7月VC/PE市场投资共涉及21个一级行业。从案例数量上来看,IT、互联网及生物技术/医疗健康仍然位居前三位。其中,*位的IT行业共发生投资事件101起,第二位的是互联网行业,发生投资事件55起,生物技术/医疗健康行业发生投资事件47起,位居第三。在投资金额方面,互联网行业再次吸引了机构的目光,获得104.59亿元人民币的融资,稳居首位;此外,生物技术/医疗健康行业在本月获得了47.34亿元人民币的融资金额,占比14.4%,位居第二位;IT行业排名第三,涉及投资金额35.35亿元人民币,占比10.8%。

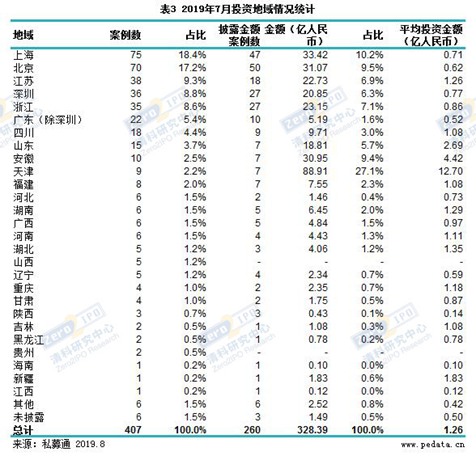

上海地区融资案例数*,天津地区融资金额超过80亿

根据清科旗下私募通数据统计【见表3】,从投资地域上看,7月发生的407起投资事件涉及29个省市。从案例数量上看,排名前三的地区总案例数量为183起,占比45.0%。 其中,上海地区*,共发生75起投资事件,占投资案例总数的18.4%;排名第二的北京地区共发生70起投资事件,占比17.2%;江苏省排名第三,发生投资事件38起,占比9.3%。在投资金额方面,天津地区以88.91亿元人民币的融资金额跃居本月*位,占比27.1%,主要得益于本月18日贝壳找房完成的12亿美元D轮融资;紧跟其后的是上海地区,融资金额为33.42亿元人民币,占比10.2%,位居第二位;本月北京地区涉及投资金额31.07亿元人民币,占比9.5%,居第三位。

本月典型案例:

贝壳找房D轮规模超12亿美元,融资后估值超百亿美元

2019年7月18日,《贝壳找房专项股权基金》显示,贝壳找房完成D轮规模超过12亿美元融资,投前估值约95亿美元,折合人民币约638亿。其中,腾讯领投8亿美元,其他投资方还包括Gaw Capital、高瓴资本、源码投资、碧桂园、新天域、华兴资本、海峡资本等。贝壳找房是一个房屋租赁交易信息服务平台,平台上拥有大量房源信息,覆盖各省市二手房、新房、出租房信息,数据实时更新,平台还为用户提供VR看房服务,让用户身临其境观看房屋构造,除此之外还为业主提供估价、线上委托及资产管理服务。2018年4月,脱胎于链家网的居住服务平台贝壳找房成立,并被赋予极高的战略地位。链家将大量的技术和管理团队注入贝壳找房,原链家网CEO彭永东入主贝壳,担任CEO。此外,链家、德佑、自如等“链家系”品牌也入驻贝壳,成为平台上众多品牌之一。由此,贝壳找房作为平台公司,成为“链家系”旗下最重要的品牌,甚至承担着登陆资本市场的责任。2019年3月20日,链家地产发生了注册资本、投资人和管理层变化,有22家投资人从链家撤出投资,原链家投资方“平移”至贝壳。

乐普生物完成9亿元A轮融资,拾玉资本领投

2019年7月1日,乐普生物科技有限公司宣布完成9亿元人民币的A轮融资。本次融资由拾玉资本领投,参与本轮投资的其他投资者包括苏州民投、开元国创、苏州新锐和乐成医疗,上市公司乐普医疗再次跟投。本轮融资将用于乐普生物核心项目的临床试验推进、大分子生产线建设、产品管线引进及人才队伍建设等。乐普生物成立于2018年,聚焦肿瘤免疫治疗,现已搭建靶点发现、成药研制、开发和生产的综合性产业平台,拥有厚德奥科、翰中生物、上海美雅珂、上海航嘉孵化器等9个子公司。核心产品PD-1、PD-L1、溶瘤病毒和多个ADC产品进入临床I-III期各个阶段,临床试验结果优异,未来将开展多个产品的联合应用。拾玉资本创始合伙人兼董事长杨红冰表示:“乐普生物聚集的肿瘤免疫,是近年出现的革命性疗法。乐普生物刚刚成立1年多,已高效的完成了以PD-1和PD-L1单抗为核心,多个ADC、溶瘤病毒和双抗产品的布局,形成了丰富的产品线。乐普生物具有很强的资源整合能力,团队在后期临床试验开发、生产、销售和商业化方面具备突出优势,将会成为在肿瘤免疫领域*竞争力的生物医药公司。”

浪潮云B轮融资圆满完成融资总额达6亿元

2019年7月20日,浪潮云正式宣布B轮融资圆满完成,融资金额达6亿元,投后估值超过11亿美元,成为山东省内首家互联网独角兽企业。主要投资机构包括国务院所属、财政部管理的投资机构,上海市国资委所属的地方国有投资机构,建设银行、民生银行背景的投资机构,以及地方省、市新旧动能转换、地方财金集团为代表的投资机构及民营专业投资机构等。浪潮云董事长兼CEO袁谊生表示,B轮融资圆满结束后,资金将主要用于提升浪潮云研发能力、云中心基础设施建设和品牌投入,继续深耕主业,加快政务云持续做大做强和工业互联网布局发展。浪潮云是一家公有云服务提供商,主要提供覆盖IaaS、PaaS、DaaS及SaaS在内的管理服务,致力于以云服务的方式,提供安全的计算和数据处理能力,重点布局政务云、工业互联网领域。

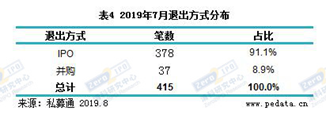

机构投资项目成功挂牌科创板,本月IPO退出数量达378笔

根据清科旗下私募通数据统计【见表4】,7月共发生退出事件415笔,环比上升176.7%,共涉及企业50家。其中IPO退出涉及40家企业,并购退出涉及10家。由于7月科创板成功开市,大量机构投资项目在科创板成功挂牌上市,本月IPO退出数量大幅增加。

本月比较具有代表性的退出事件为IDG资本退出三只松鼠和华兴新经济基金退出南微医学。

7月12日,三只松鼠股份有限公司在深交所创业板挂牌上市,本次公开发行4100万股,每股发行价为14.68元,发行后总股本40100万股,募集资金6.02亿元人民币,互联网休闲零食*股就此诞生。与其他企业敲钟环节不同的是,挂牌当天,三只松鼠将敲钟仪式交给了品牌IP——三只松鼠人偶上台完成。三只松鼠股份有限公司于2012年创立于安徽芜湖,主营产品覆盖了坚果、肉脯、果干、膨化等全品类的休闲零食。三只松鼠创立7年来,三只松鼠累计销售坚果零食产品超过200亿元。目前拥有12大品类、500多个SKU,除入驻主流电商平台外,三只松鼠还拥有80多家自营“投食店”及80多家“松鼠小店”,以及通过阿里零售通、松鼠联盟小店等形式拓展线下零售市场。三只松鼠可谓是峰瑞资本创始人、前IDG的合伙人李丰的得意之作。三只松鼠成立之初,便拿到IDG的150万美元天使投资,在获天使轮融资后,三只松鼠很快就开启了狂奔模式,一年之后做成了坚果品类的电商*,其后IDG资本又追加了B轮和C轮2轮融资,前后共投资约0.12亿美元(折合人民币约0.80亿元人民币)。2015年李丰创立了峰瑞资本,又投了三只松鼠的D轮。通过本次成功挂牌上市,三只松鼠和它背后的IDG、今日资本、峰瑞资本终于修成了正果,IDG获得18.28的回报倍数。

7月22日科创板开市,首批25只科创板个股华丽登场。其中,南微医学以超募8.55亿元的成绩在25家公司中脱颖而出,超募总额夺冠。作为南微医学背后的股东,华兴资本也成为*批乘上科创板东风的金融机构之一,其在生物医疗行业的低调布局也渐渐浮出水面。南京微创是一家内窥镜下微创诊疗器械研发商,致力于内窥镜下微创诊疗器械、肿瘤热消融设备及耗材、新型影像设备的研发;为用户提供活检、扩张、ERCP、止血、息肉切除、EUS/EBUS以及ESD等系列产品,产品应用于消化科、呼吸科、介入超声科、介入放射科、普外科以及肿瘤科等临床科室。华兴资本于2016年10月28日投资南微医学3.18亿元人民币,本次上市退出后获得13.13的回报倍数。华兴资本集团目前旗下有华兴新经济基金和华兴医疗产业基金两支私募股权基金,其中,华兴新经济基金前后投资了药明康德、南微医学、信达生物等多家优质生物医药企业,而华兴医疗产业基金也相继投资了心脉医疗、微创心通、奥浦迈生物等诸多明星项目。科创板的诞生是整个资本市场的一次变革与创新,也为生物医药产业创造了多层次的资本市场,整个行业迎来了融资新机遇,也不断驱动着整个生物医药行业的创新提速。华兴借助资本优势帮助医疗行业成长的同时,也有效的实现了自身的进化。

关于清科研究中心

清科研究中心是国内*的专业权威股权投资研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE投资机构、战略投资者,以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产品品牌包括:清科研究、私募通、清科咨询、清科投资学院等。

清科研究中心在国内市场影响力持续提升并保持行业*地位,截至目前服务机构数量超700家,其中服务的政府主要部门包括国家发改委、国家科技部、证监会等,以及超过40个省市地区的金融办、发改委、科技局等机构,深度参与市场分析与相关政策制定。清科研究中心作为国家部委和各地政府引导基金尽职调查和投资顾问服务商,为国家科技部科技成果转化引导基金、吉林省、山东省、天津、深圳、重庆、成都等全国近百个省市地区提供了政府引导基金尽职调查、绩效考评等咨询服务。

关于私募通

私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域全面、精准、及时的专业数据库,为有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。

*************************************************************************************

研究中心网址:www.pedata.cn

清科研究中心邮箱:research@zero2ipo.com.cn

私募通邮箱:pedata@zero2ipo.com.cn

研究及产品咨询:400-600-9460

【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。