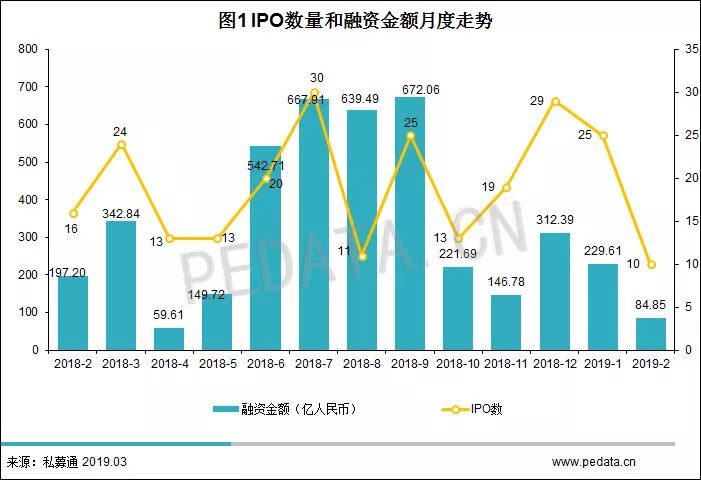

根据清科旗下私募通数据显示,2019年2月全球共有10家中国大陆企业完成IPO,IPO数量同比下降37.50%,环比下降60.00%。从融资金额上看,本月中企IPO总融资额为84.85亿人民币,同比下降56.97%,环比下降63.05%。本月完成IPO的中企涉及10个一级行业,登陆5个交易市场,中企IPO平均融资额为8.49亿人民币,环比下降7.61%,单笔最高融资额19.62亿人民币,*融资额0.70亿人民币。在10家IPO企业中,有7家企业获得了VC/PE机构支持,VC/PE机构渗透率为70.00%。IPO退出共50笔,涉及机构38家,基金27支,IPO退出数量环比下降9.10%。本月金额*的三起IPO案例为:基石药业(19.62亿人民币),猫眼娱乐(17.19亿人民币),德信中国(13.07亿人民币)。

证监会:设立科创板并试点注册制主要制度规则正式发布

据证监会官方网站消息,2019年3月1日,证监会发布了《科创板首次公开发行股票注册管理办法(试行)》(以下简称《注册管理办法》)和《科创板上市公司持续监管办法(试行)》(以下简称《持续监管办法》),自公布之日起实施。经证监会批准,上交所、中国结算相关业务规则随之发布。

修改完善后的《注册管理办法》共8章81条。主要有以下内容:一是明确科创板试点注册制的总体原则,规定股票发行适用注册制。二是以信息披露为中心,精简优化现行发行条件,突出重大性原则并强调风险防控。三是对科创板股票发行上市审核流程做出制度安排,实现受理和审核全流程电子化,全流程重要节点均对社会公开,提高审核效率,减轻企业负担。四是强化信息披露要求,压实市场主体责任,严格落实发行人等相关主体在信息披露方面的责任,并针对科创板企业特点,制定差异化的信息披露规则。五是明确科创板企业新股发行价格通过向符合条件的网下投资者询价确定。六是建立全流程监管体系,对违法违规行为负有责任的发行人及其控股股东、实际控制人、保荐人、证券服务机构以及相关责任人员加大追责力度。

修改完善后的《持续监管办法》共9章36条。主要有以下内容:一是明确适用原则。科创板上市公司(以下简称科创公司)应适用上市公司持续监管的一般规定,《持续监管办法》与证监会其他相关规定不一致的,适用《持续监管办法》。二是明确科创公司的公司治理相关要求,尤其是存在特别表决权股份的科创公司的章程规定和信息披露。三是建立具有针对性的信息披露制度,强化行业信息和经营风险的披露,提升信息披露制度的弹性和包容度。四是制定宽严结合的股份减持制度。适当延长上市时未盈利企业有关股东的股份锁定期,适当延长核心技术团队的股份锁定期;授权上交所对股东减持的方式、程序、价格、比例及后续转让等事项予以细化。五是完善重大资产重组制度。科创公司并购重组由上交所审核,涉及发行股票的,实施注册制;规定重大资产重组标的公司须符合科创板对行业、技术的要求,并与现有主业具备协同效应。六是股权激励制度。增加了可以成为激励对象的人员范围,放宽限制性股票的价格限制等。七是建立严格的退市制度。根据科创板特点,优化完善财务类、交易类、规范类等退市标准,取消暂停上市、恢复上市和重新上市环节。此外,《持续监管办法》还对分拆上市、募集资金使用、控股股东股权质押和法律责任等方面做出了规定。

为做好设立科创板并试点注册制具体实施工作,证监会制定了《公开发行证券的公司信息披露内容与格式准则第41号——科创板公司招股说明书》和《公开发行证券的公司信息披露内容与格式准则第42号——首次公开发行股票并在科创板上市申请文件》,与《注册管理办法》一并发布。上交所根据征求意见情况对6项配套业务规则做了修改完善,主要涉及上市条件、审核标准、询价方式、股份减持制度、持续督导等方面。中国结算对证券登记规则做了适应性修订,并对科创板股票股份登记制定了相应细则。

2月港交所中企IPO数量和融资额均*

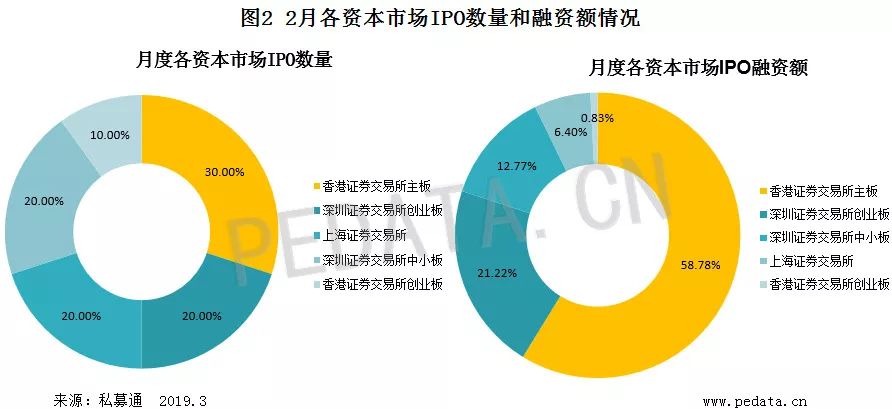

2月份共有10家总部在中国大陆的企业上市。其中:登陆香港证券交易所主板的中企有3家,占中企IPO总数量的30.00%,位列*;同时,登陆上海证券交易所、深圳证券交易所创业板和深圳证券交易所中小板的中企均有2家,均占比20.00%;另外,登陆香港证券交易所创业板的中企有1家,占比10.00%。

从融资金额来看,本月中企在香港证券交易所主板共募资49.87亿人民币,占中企IPO总融资额的58.78%,位列*;在深圳证券交易所创业板共募资18.01亿人民币,占比21.22%,位列第二;在深圳证券交易所中小板共募资10.84亿人民币,占比12.77%,位列第三。此外,上海证券交易所共募资5.43亿元人民币,占比6.40%;香港证券交易所创业板共募资0.70亿元人民币,占比0.83%。

2月中企IPO行业分布均匀,生物技术/医疗健康行业募资金额最高

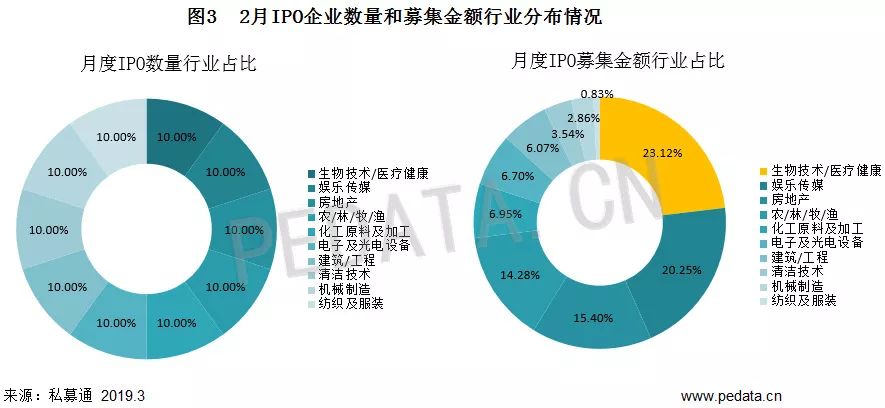

根据清科私募通数据统计;2月IPO中企共涉及10个一级行业,从案例数量方面来看,2月10家中企IPO行业“平分秋色”,均有1个案例,其中包括:生物技术/医疗健康、娱乐传媒、房地产、农/林/牧/渔、化工原料及加工、电子及光电设备、建筑/工程、清洁技术、机械制造和纺织及服装行业。从融资金额方面来看,生物技术/医疗健康、娱乐传媒、房地产行业分列前三位,募集金额分别为19.62亿、17.19亿、13.07亿人民币,分别占比23.12%、20.25%、15.40%,累计占比58.78%。

2月中企IPO数量浙江位居首位,但上海融资额*

根据清科私募通数据统计:2月IPO中企共涉及6个省市,从整体上看,浙江省有3家中企IPO,占中企IPO总数量的30.00%,位列*。浙江省的3家企业是:福莱特、德信中国和纳尼亚集团,3家企业共计募资16.77亿人民币,占本月中企IPO总融资额的19.76%。上海市和江苏省均有2家中企IPO,均占比20.00%,并列第二。其中,上海市的2家企业是:基石药业和威派格,共计募集金额22.05亿元人民币,占比25.98%,因此上海市融资额位居首位;江苏省的2家企业是:恒铭达和立华股份,共计募资金额17.80亿元人民币,占比20.98%。另外,北京市、广东省和安徽省均只有1家IPO,分别是猫眼娱乐、华阳国际和七彩化学。

2月IPO数量和募资金额均继续下滑

对比2019年1月,2019年2月的IPO市场中,中企IPO数量和募资金额均小幅下降。从募资金额来看,港股第六家未盈利生物科技企业基石药业以19.62亿人民币的募资金额排在首位;一站式互联网娱乐服务平台猫眼娱乐在香港挂牌上市,获得17.19亿人民币的融资金额,位列第二;同时,中国综合型房地产开发商德信中国成功登陆香港联交所主板,标志着德信中国成功进入国际资本市场,募集资金13.07亿人民币,位居第三。

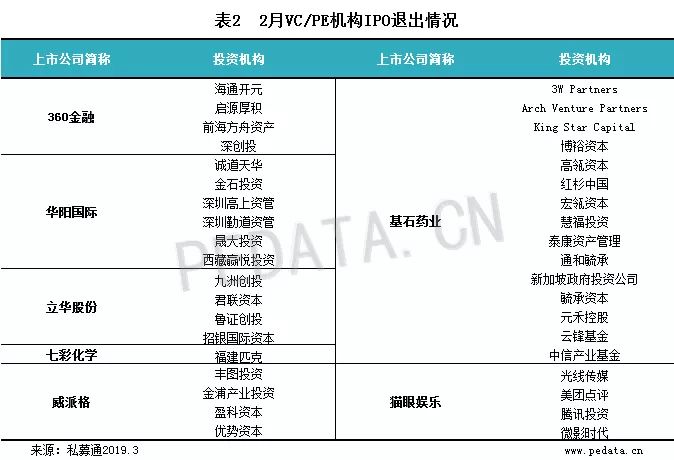

2月共发生50笔IPO退出,退出数量较上月小幅下降

根据清科私募通数据统计:2019年2月,在10家IPO企业中,7家企业有VC/PE机构支持,占比70.00%。其中江苏省和上海市均有2家IPO中企获得VC/PE机构的支持;北京市、安徽省和广东省均有1家IPO中企获得VC/PE机构的支持。IPO退出数量共50笔,IPO退出数量环比下降9.10%,涉及机构38家,基金27支。

本月重点案例分析:基石药业、猫眼娱乐、德信中国、立华股份

成立三年,尚未盈利的基石药业赴港上市

基石药业成立于2015年12月,是一家肿瘤免疫药物研发商,专注于肿瘤免疫药物的开发和联合治疗,目前有10余款在研产品,其中4款已先后在海内外启动临床试验。主要拥有肿瘤、心血管、风湿性关节炎、血液病及自身免疫病等五个治疗领域的产品线,旨在帮助患者解决临床需求问题。目前,基石药业已建立以肿瘤学为重点的产品管线,其策略重点为肿瘤免疫治疗联合疗法。公司拥有14种在研药物,其中8款处于临床阶段,6款处于临床前研究阶段。公司自成立以来已就五种候选药物递交十项IND申请,并就四种候选药物取得九项IND批准,包括两项来自美国FDA,CS1001(PD-L1抗体)及CS1003(PD-1抗体)。

2019年2月26日,基石药业成功登陆香港证券交易所主板,成为继歌礼制药、百济神州、华领医药、信达生物、君实生物之后,第6家在港交所上市且未盈利的生物科技企业。每股定价为12.00港元,发行1.86亿股,募资约为22.37亿港元。据悉,基石药业本次集资净额约40.0%将用于管线中其余八种临床及IND阶段候选药物;30.0%用于基石药业的核心候选产品;20.0%用于研发管线中其余五种候选药物以及作为研究及寻求新候选药物的资金;10.0%用于营运资金及其他一般用途。众所周知,新药研发是一个高投入、长周期的产业,基石药业的绝大部分经营亏损,都来自研发资金的投入及行政支出费用。据悉,2016年、2017年以及2018年前三季度,基石药业在研发投入方面的支出分别为2.47亿元、2.13亿元与6.99亿元。由于暂无商业化产品,基石药业目前还处于亏损状况,2016年、2017年、以及2018年第三季度分别亏损2.53亿元、3.43亿元与11.62亿元。

尽管暂无商业化产品,但基石药业多次获得明星投资机构的青睐。据公司招股书披露,基石药业在2016年3月完成A-1系列至A-3轮融资,共筹集资金1.50亿美元,投资方包括:毓承资本、元禾创投和博裕资本;2018年4月,完成B轮融资,共筹集资金2.62亿美元,投资方包括:新加坡政府投资公司、红杉中国、云锋基金、通和毓承、中信产业基金、泰康人寿、Arch Venture Partners、高瓴资本、King Star Capital、博裕资本、毓承资本等。全球发售完成后,毓承资本旗下的WuXi Healthcare Ventures为*大股东,持股29.76%;GracefulBeauty Limited持股14.93%;正则原石及其联署人士(Oriza Seed Fund I L.P 和HikeoBiotech L.P) 持股13.86%,公司董事、高级管理层及雇员持股6.52%。基石药业的研发核心是肿瘤免疫的联合疗法。当基石药业的旗舰药物CS1001(PD-L1抗体)刚刚达到临床III期,大部分候选药物还处于I期、II期临床时,全球获批准的PD-1抑制剂已有5种,PD-L1抑制剂有3种。目前,国内PD-1市场已经有了一定的火药味,PD-L1也暗潮涌动。据悉,目前我国市场并无PD-L1抑制剂,多种候选药物正在进行II期试验,但有包括基石药业在内的国内外四家药企在进行III期实验。基石药业表示,如果数据良好,公司预期将于2020年上半年分别提交cHL及NKTL的新药申请。

在线娱乐票务平台,猫眼娱乐赴港上市

猫眼娱乐于2012年开始将在线电影票务业务作为Meituan Corporation的娱乐部门营运,并在2013年推出猫眼应用程序。2015年5月,猫眼娱乐成立独立法人实体天津猫眼微影,以承接上述业务。与Meituan Corporation和Dianping Holdings Ltd.的战略交易完成后,2015年10月接手Dianping Holdings Ltd.的娱乐业务。2016年,猫眼从美团点评剥离之后,利用快速增长的在线娱乐票务业务,2016年开始作为电影主控发行方开展业务,并开始从事其他娱乐业务。截至2018年9月30日,猫眼平台上的媒体内容月均浏览量12亿,预告片观看量累计22亿次,电影评分近1.58亿条,评论7060万条。

2019年2月4日,猫眼娱乐在香港联交所正式挂牌上市,猫眼娱乐每股定价为14.80港元,发售约1.32亿股,集资约为19.59亿港元。本次发行募集资金主要将用于丰富内容供应及加强服务、研发及技术基建、潜在的投资和收购等。据招股书显示,2015年至2018年前九个月,猫眼经营亏损分别为12.98亿元、5.08亿元、7610万元、1.44亿元,累计亏损额已超过20亿元。在2016年、2017年、2018年1至9月份,猫眼分别实现营收13.78亿元、25.48亿元和30.62亿元,复合增长率达到103.3%,其中2018年前9个月比2017年同期增长99.6%,接近翻番。同时,数据显示,2015年至2018年上半年,猫眼销售和营销开支分别为15.21亿元、10.28亿元、14.2亿元、11.45亿元;猫眼2015年销售费用占到毛利的500%,2017年下降至81.5%,2018年上半年又上升至96.6%。

据悉, 2016年5月底,光线控股向美团点评支付8亿现金对价购买其持有的猫眼9.60%的股权,光线传媒向美团点评支付15.83亿元现金对价购买其持有的猫眼19.00%的股权;2017年8月,光线控股以17.76亿元的对价购买了美团点评持有的猫眼文化19.73%股权;2017年9月,猫眼和微影时代实现战略合作,共同组建新公司“猫眼微影”。猫眼注入全部业务,包括电影和演出票务业务、行业专业服务、电影投资宣发等。微影时代将电影票务、演出业务及相关资产合并注入新公司。2017年11月,猫眼与微影业务整合完成,并获得腾讯一笔10.00亿元的投资,估值超200.00亿。猫眼娱乐一共有5位基石投资者,分别为IMAX HongKong、沪市上市公司华扬联众旗下的华扬投资、Prestige of the Sun、微光创投以及小米集团旗下的Green Better,共投入资金2.35亿港元。

浙系房企德信中国赴港IPO

德信中国控股有限公司,是一家根植于中国浙江省的*综合型房地产开发商,旗下开发的产品覆盖城市公寓、多层电梯洋房、排屋别墅、写字楼综合商业等多种形态,形成了以住宅开发为主,以社区商业、产业小镇为翼的业务模式,大力发展长租公寓,同时涉足健康养老产业,致力于提供房地产开发领域的综合解决方案。

招股书显示,截至2018年11月30日,德信中国有107个处于不同开发阶段的物业项目。2015年、2016年、2017年和2018年前三季度,德信中国的流动资产总值一路攀升,分别为148.73亿元、194.39亿元、324.09亿元、417.85亿元。截至2015年、2016年、2017年年末及2018年9月30日,德信中国毛利分别为5.92亿元、9.08亿元、15.33亿元以及18.57亿元,毛利率分别为10.4%、13.0%、23.4以及32.4%,其中2015年至2017年复合增长率达60.9%。上述期限内,德信中国实现净利0.65亿元、5.13亿元、8.39亿元以及9.81亿元,净利率分别为1.1%、7.4%、12.8%以及17.1%,其中2015年至2017年复合增长率260.3%。德信中国在招股书中表示,利润的积累使其净资本负债比率下降,进而优化了资本结构。其中,2015年至2017年以及2018年9月末,德信中国净资本负债比率分别为278.7%、435.2%、275.7%以及103.1%。德信中国指出,公司的业务及前景在很大程度上依赖于中国的经济状况及中国房地产市场,尤其是长三角地区各主要城市的表现。

2019年2月26日,德信中国在香港证券交易所主板成功上市,每股定价为2.80港元,发售约5.32亿股,集资净额约为14.90亿港元。德信中国拟将所得款项净额用作以下用途:约60.0%用于开发若干现有物业项目(即天空之翼一期、九溪云庄、丽园、市心府及时代广场)的开发成本;约30.0%将用作潜在物业开发项目的土地收购和建筑成本,以及用于目前经营和计划扩展业务的城市物色和收购地块以收购土地储备;约10.0%用作一般公司及营运资金。

畜禽养殖企业立华股份A股成功IPO

江苏立华牧业股份有限公司成立于1997年6月,是一家集科研、生产、贸易于一身、以优质草鸡养殖为主导产业的一体化农业企业。公司旗下业务涉及鸡、鹅、猪的养殖及食品加工四大板块,主要产品包括雪山鸡、哺乳仔猪、四季白鹅、生鲜鸡肉等,主要销售给个人中间商(鸡贩、猪贩)、屠宰场、食品加工企业等,最终通过批发市场、农贸市场以及商超等途径供应消费者。

据悉,2015-2017年,公司收入分别为44.09亿元、51.95亿元、59.32亿元,净利润分别为4.38亿元、5.22亿元、7.91亿元,三年中营业收入和净利润的复合增长率分别为15.99%和34.38%。2017年公司综合毛利率18.72%、净利率13.33%。目前立华股份也已经是仅次于温氏股份的国内第二大国鸡养殖企业, 2015年至2017年,立华股份实现国鸡销售量分别为 1.93 亿只、2.32 亿只、2.55亿只,占全国商品代国鸡销售量的 5.17%、5.93%、6.91%。除了培育国鸡之外,立华股份还于2011年开始发展生猪养殖业务。2013 年 1 月首批商品猪顺利上市,截至 2018 年 6 月末已经形成了存栏商品猪 13.19 万头的规模。

2019年2月18日,立华股份共发行股票4128.00万股,发行价格29.35元/股,募集资金12.12亿元人民币。本次募集资金将用于:“安庆立华年出栏1750万羽一体化养鸡建设项目”、“扬州立华年出栏1750万羽一体化养鸡建设项目”、“自贡立华年产18万吨鸡饲料加工项目”、“阜阳立华年产36万吨饲料加工项目”、“阜阳立华年出栏100万头优质肉猪养殖基地项目一期”、“连云港立华年存栏种猪1万头建设项目”,以及补充营运资金。

综上,本月中企IPO数量和融资金额均大幅下降,港交所新股市场热度依旧持续,本月10家总部在中国大陆的企业上市中,共有4家登陆港交所,占比中企IPO总数量的40.00%,这4家企业共募资50.58亿元人民币,占比中企IPO中融资额的59.60%。2018年4月,港交所公布了《新兴及创新产业公司上市制度》咨询结果,允许双重股权结构公司上市以及未盈利的生物科技公司上市,吸引了诸多内地生物科技企业赴港上市。2019年2月26日,基石药业赴港IPO,成继歌礼制药、百济神州、华领医药、信达生物、君实生物之后,第6家在港交所上市且未盈利的生物科技企业。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

赵雷雨

电话:+010-64158500-6638

邮箱:arthurzhao@zero2ipo.com.cn

【本文由投资界合作伙伴微信公众号:清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。