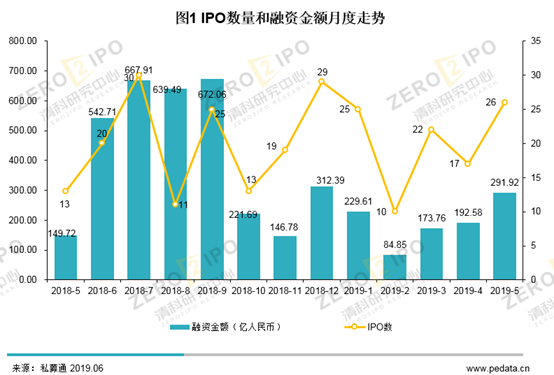

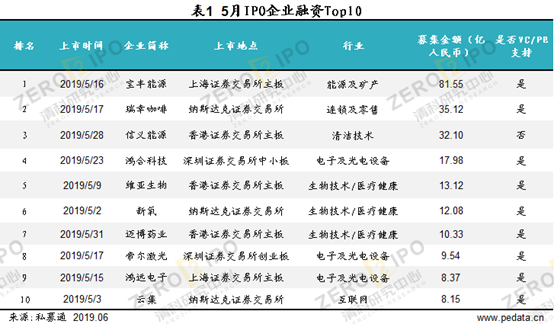

根据清科旗下私募通数据显示,2019年5月全球共有26家中国企业完成IPO,同比大幅上升100.00%,环比上升52.94%。从融资金额上看,本月中企IPO总融资额为291.92亿人民币,同比增加94.98%,环比增加51.58%。本月完成IPO的中企涉及14个一级行业,登陆5个交易市场,中企IPO平均融资额为11.23亿人民币,环比小幅下降0.89%,单笔最高融资额为81.55亿人民币,*融资额为0.70亿人民币。在26家IPO企业中,有17家企业获得了VC/PE机构支持,VC/PE机构渗透率为65.38%。IPO退出数量共118笔,环比上升63.89%,涉及机构80家,基金67支。本月融资金额*的三起IPO案例为:宝丰能源(81.55亿人民币),瑞幸咖啡(35.12亿人民币),信义能源(32.10亿人民币)。其中瑞幸咖啡仅用了18个月的时间就成功在美国纳斯达克证券交易所IPO,创造了全球最快IPO纪录。

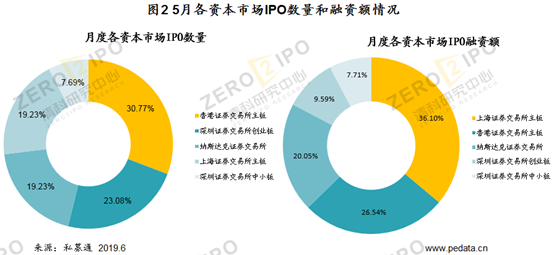

5月港交所中企IPO数量*,但上交所融资额位列*

5月份共有26家总部在中国大陆的企业上市。从数量方面来看:本月登陆香港证券交易所主板的中企有8家,位列*;同时,登陆深圳证券交易所创业板的中企有6家,位居第二;此外,登陆纳斯达克证券交易所和上海证券交易所主板的中企均有5家,并列第三。

从融资金额来看,本月中企在上海证券交易所主板共募资105.38亿人民币,占中企IPO总融资额的36.10%,位居*;在香港证券交易所主板共募资77.48亿人民币,占比26.54%,位列第二;同时,在纳斯达克证券交易所共募资58.54亿人民币,占比20.05%,位列第三。另外,深圳证券交易所创业板共募资28.01亿元人民币,占比9.59%;深圳证券交易所中小板共募资22.51亿元人民币,占比7.71%。

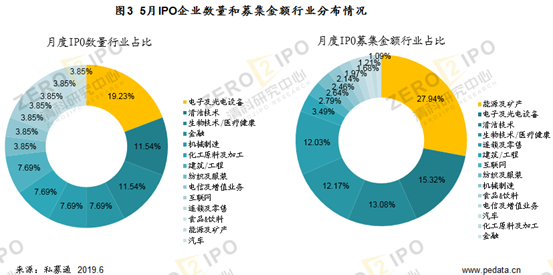

5月电子及光电设备行业IPO数量位居首位,但能源及矿产行业募资*

根据清科私募通数据统计:5月IPO中企共涉及14个一级行业,从案例数量方面来看,电子及光电设备行业完成5个案例,清洁技术和生物技术/医疗健康行业均完成3个案例,金融、机械制造、化工原料及加工和建筑/工程行业均完成2个案例,纺织及服装、电信及增值业务、互联网、连锁及零售、食品&饮料、能源及矿产和汽车行业均有1个案例。

从融资金额方面来看,能源及矿产、电子及光电设备、清洁技术行业分列前三位,募集金额分别为81.55亿、44.73亿、38.17亿人民币,分别占比27.94%、15.32%、13.08%;累计占比56.33%。其中宝丰能源募资金额81.55亿元人民币,占本月中企总融资的27.94%,直接拉升了能源及矿产行业融资金额。

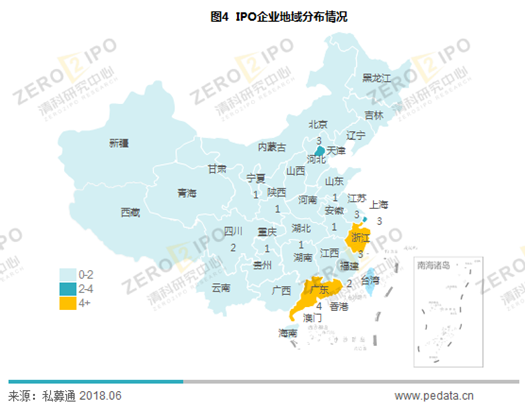

5月中企IPO数量广东位居首位,宁夏融资额位列*

根据清科私募通数据统计:5月IPO中企共涉及13个省市,广东省有4家中企IPO位居*。4家企业分别是:日丰股份、新城市、亚洲时代国际金融及中国光大水务,共计募资13.37亿人民币。浙江省、江苏省、北京市和上海市均有3家中企IPO,并列第二。另外,位于宁夏回族自治区的宝丰能源为本月*单笔IPO融资额,将宁夏拉升至本月融资额榜首。目前,宁夏上市公司数量达14家,总市值突破千亿元。

5月IPO数量和融资额均回暖

对比2019年4月、5月数据,中企IPO数量和融资额均环比上升。从募资金额来看,宝丰能源排在首位;瑞幸咖啡获得35.12亿人民币的融资金额,位居第二;信义能源自信义光能分拆赴港上市,募集资金32.10亿人民币,位居第三。

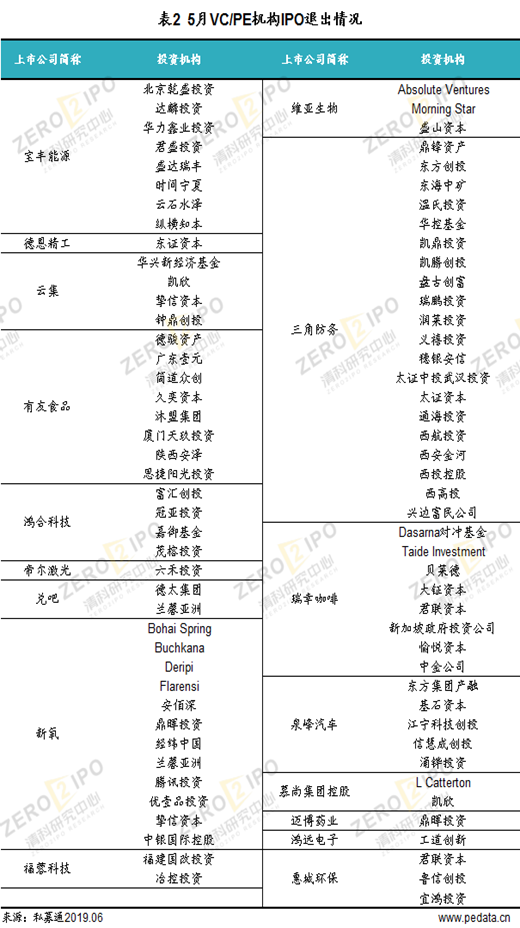

5月共发生118笔IPO退出,退出数量环比上升超六成

根据清科私募通数据统计:本月26家IPO企业中,17家企业有VC/PE机构支持,占比65.38%。其中北京市和浙江省均有3家IPO企业获得VC/PE机构的支持,四川省和江苏省有2家,上海市、陕西省、湖北省、福建省、重庆市、宁夏及山东省各有1家。IPO退出数量共118笔,环比上升63.89%,涉及机构80家,基金67支。

科创板上市委审议工作正式启动,6月5日首次会议审议三公司

据上交所官网报道,上海证券交易所5月27日发布了科创板上市委2019年第1次审议会议公告,将于6月5日召开第1次审议会议,审议深圳微芯生物科技股份有限公司、安集微电子科技(上海)股份有限公司、苏州天准科技股份有限公司等3家企业发行上市申请。将审议的企业,已完成多轮审核问询的回复和披露,上交所审核机构也于日前召开审核会议,形成了审核报告和初步审核意见,现按照规定启动上市委审议程序。后续,将根据发行人问询回复和审核进展,陆续分次召开上市委审议会议。

此前发布的《科创板股票发行上市审核规则》和《科创板股票上市委员会管理办法》,对科创板上市委的主要职责、运行机制和审议方式,做了明确具体规定。在发行上市审核中,上市委主要侧重于对上海交易所发行上市审核机构出具的审核报告及发行上市申请文件进行审议,就审核报告的内容和发行上市审核机构提出的初步审核意见充分讨论后进行合议,按照少数服从多数的原则,形成同意或不同意发行上市的审议意见。按照规定,上交所将结合上市委审议意见,出具同意发行上市的审核意见或者作出终止发行上市审核的决定。

据悉,科创板上市每次审议会议由5名委员组成,召集人采取轮值制度,委员按抽签确定,并需满足相关专业和界别结构要求。上市委审议会议将形成审议意见并经参会委员现场确认,上市委问询问题和审议结果将及时向市场公告。

上交所方面表示,上市委将依照法律法规、中国证监会和本所相关规定独立履行职责,不受任何机构和个人的干扰,参会委员也将严格执行有关回避要求。希望发行人、保荐人等中介机构、其他相关单位和个人自觉支持上市委委员公正履职,不得直接或间接以不正当手段影响上市委委员的专业判断,如以不正当手段严重干扰上市委委员审议,一经查实,将依法依规终止发行上市审核。

本月重点案例分析:宝丰能源、瑞幸咖啡、信义能源、新氧

瑞幸咖啡赴美IPO,成全球最快上市公司

luckin coffee(瑞幸咖啡)中国新零售咖啡典型代表,致力于成为中国*的高品质咖啡品牌和专业化的咖啡服务提供商。luckin coffee采用无人零售、密集开店+外卖的运营方式,通过APP线上下单、扫码自取等方式售卖,用阿拉比卡咖啡豆制作咖啡,同时引进瑞士进口咖啡机,为用户提供美式咖啡、拿铁、澳瑞白等产品。

2019年5月17日,瑞幸咖啡在美国纳斯达克正式敲响上市钟,股票代码为LK,发行3300万美国存托股(ADS),发行价为17.00美元。承销商行使超额配售权后,加上同步私募配售5000万美元,共募集资金6.95亿美元,市值达42.5亿美元。瑞幸咖啡募集到的资金将用于门店网络扩张、客户获取、研发、销售和营销、对公司技术基础设施的投资、营运资本以及其他一般和行政事务。从成立到上市,瑞幸咖啡仅仅花用18个月,创造了全球最快IPO公司的纪录,这项纪录超过赴美 IPO 明星拼多多和趣头条,并且远超 21 年上市的星巴克,25 年上市的麦当劳。

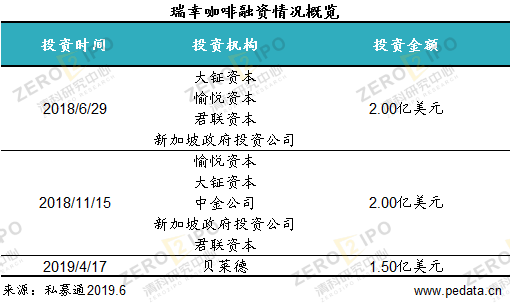

清科私募通数据显示,瑞幸咖啡的融资情况如下表所示:

据招股书显示,截止至2019年3月31日,瑞幸咖啡在中国28个城市共经营了2370家门店,累计交易客户超过1680万,不过高速增长的背后是高额的用户补贴和亏损。截至今年3月31日,瑞幸咖啡总计获得净收入13.2亿元,净亏损21.7亿元。由于瑞幸咖啡业务的启动及快速扩张的相关开支,于2017年6月16日至2017年12月31日期间、截至2018年12月31日止年度及截至2019年3月31日止三个月内,瑞幸咖啡分别出现净亏损5640万元人民币、16.19亿元人民币及5.52亿元人民币。

中国新零售咖啡连锁品牌瑞幸咖啡从公司成立到IPO不到两年,创造了新的世界纪录。瑞幸咖啡创始人钱治亚表示,“IPO是公司发展的重要里程碑,瑞幸咖啡今后会在产品研发、技术创新、门店拓展,以及品牌建设和市场培育方面进行持续的大规模投入,在很长一段时间内都将坚持高速扩张战略,坚守品质,推进咖啡消费平权。”

宝丰能源仅斩获一个涨停板,上市第三天跌停

宁夏宝丰能源集团股份有限公司成立于2005年11月,公司主营业务为现代煤化工产品的生产与销售,分为三个分部,即烯烃产品分部、焦化产品分部、精细化工产品分部。公司秉承绿色发展理念,大力推动科技创新,通过集成国际国内一流的技术设备,现已逐步实现煤炭资源由燃料向化工原料的转变及清洁、高效利用,致力于用科技改变中国的能源结构。

2019年5月16日,宝丰能源在上海证券交易所主板正式挂牌上市,每股定价为11.12元人民币,共计发行73336.00万股,募得资金总额为81.55亿元人民币。但公司上市后仅斩获了一个涨停板,之后在上市次日5月17日开板;5月20日作为公司上市后的第三个交易日,宝丰能源便出现大跌超9.91%的情形。本次IPO所募资金,其中6亿元用来偿还银行贷款,其余74亿元投向焦炭气化制60万吨/年烯烃项目。

根据宝丰能源招股说明书显示,公司2016-2018年分别实现营业收入80.27亿元、123亿元和130.52亿元;同期净利润分别为17.18亿元、29.23亿元和36.96亿元,年化增长率近30%,高于同行业平均增长水平。截至2018年12月31日,公司资产负债率(合并口径)49.00%;最近三年,公司流动比率分别为0.65、0.37及0.30,速动比率分别为0.60、0.31及0.24。公司资产负债率较高,且大部分债务为短期债务,流动比率、速动比率较低,公司存在一定的偿债风险以及较大的短期偿债压力。股权结构显示,党彦宝直接持有发行人8.36%的股份,通过直接持有发行人控股股东宝丰集团95.59%的股份间接持有发行人39.52%的股份,通过持有发行人股东东毅国际100%的股份间接持有发行人30.30%的股份,直接及间接合计控制发行人516,047万股股份,占发行人总股本的78.19%。

太阳能发电厂营运商,信义能源赴港完成分拆上市

信义能源是香港一家非国营太阳能发电厂营运商,公司专注于太阳能发电领域,主要提供太阳能发电服务和从事开发及建造大型地面集中式太阳能发电场项目。公司目前拥有大型农光互补、渔光互补、漂浮式光伏电站,通过对低附加值的土地进行改良,实现上发电、下种、养殖、周边环境改造、旅游观光等多位一体的综合发展模式。

信义能源原本计划于2018年12月21日上市,但已进入招股阶段后,因股市持续波动,最后暂停上市计划。2019年5月28日,信义能源在香港证券交易所主板完成分拆上市,为信义系下第四家上市公司,发行价为1.94港元/股,共计发行18.83亿股,募得资金总额为36.52亿港元。信义能源分拆自信义光能,为香港首只股息型绿色能源公用股,拥有并运用优质、可靠、高效的技术经营大型地面集中式太阳能发电站项目,所有项目均位于中国的战略位置如安徽省、天津市、河南省、湖北省及褔建省。集团将采纳高派息率政策,每个财政年度的分派金额将不少于可供分派收入的90%,并有意分派100%可供分派收入。

据招股书显示,信义能源2016年至2018年收入分别为9.68亿港元、11.16亿港元、12.00亿港元,年复合增长率为11.35%;公司权益持有人应占利润分别为6.59亿港元、7.19亿港元、7.45亿港元,年合增长率为6.33%;毛利分别为7.20亿港元、8.28亿港元、9亿港元,年合增长率为11.82%。截止2018年上半年,信义光能投资建设的地面电站并网超过1.9GW。年发电量达到21亿kw·h,节约标准煤约84.6万吨,减排碳粉尘约57万吨,减排CO2约209万吨,减排SO2约6.3万吨。公司目前拥有及管理首批组合九个大型地面集中式太阳能发电场项目,该等项目已完工及并网至国家电网。于2015年、2016年及2017年12月31日,首批组合已并网太阳能发电场项目的核准容量分别为610兆瓦、954兆瓦及954兆瓦。本次IPO所募资金,将额外收购540兆瓦的发电能力,使其投资组合接近1.5吉瓦。信义能源的重点将是收购、拥有和管理大型太阳能发电能力,并将电力出售给国家电网的子公司,从而产生稳定的收入和现金流入。

国内医美平台,新氧赴美IPO

新氧是一个美容整形平台和整形交流社区,平台提供美丽日记、安心购、云诊所等功能,可实现用户与医生之间的互动,并提供每家医院及医生评分,用户可以在新氧分享自己的整形经历,记录自己的术后恢复历程。

2019年5月2日,新氧科技正式登陆纳斯达克,交易代码为“SY”,以每股13.80美元价格发行1300.00万股美国存托股票(ADS),每13股ADS相当于本公司10股A类普通股。在承销商不行使超额配售权的情况下,本次募资总额大约为1.79亿美元。此次募资主要用于技术和科研投入、品牌营销及获客、业务拓展、丰富和提升内容产出及公司日常运营和补充运营资金。

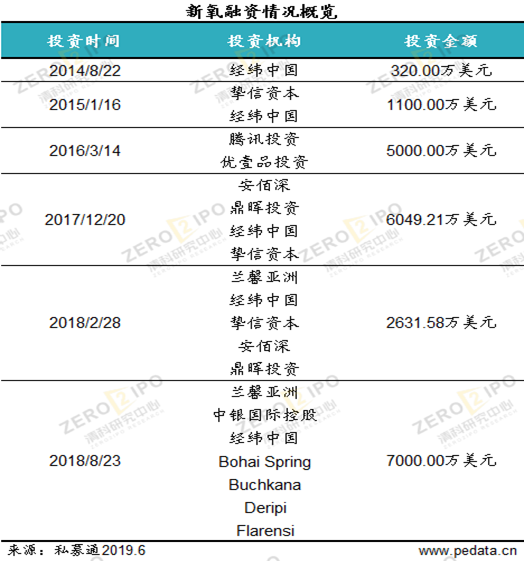

清科私募通数据显示,新氧的融资情况如下表所示:

新氧科技招股书显示,经纬中国持有新氧21.7%的股份,挚信资本持有公司17.5%的股份,Youthful Acquisition LP持有10.8%的股份,兰馨亚洲持有公司9.3%的股份。而新氧董事邵珲持有公司28.8%的股份,但同时他将辞去公司董事职位。此次发行后,新氧的创始人金星将拥有超过50%的投票权。这表示着未来金星将全面掌控公司。2016-2018年,新氧科技营收分别为0.49亿元、2.59亿元、6.17亿元,营收的年复合增长率为255.00%;公司净利分别为-0.81亿元、0.17亿元、0.55亿元,净利的年复合增长率为242.00%。目前,新氧平台上促成的医美服务交易额从2018年一季度的4.12亿元增长68.4%至2019年一季度的6.94亿元。平台上的付费医疗机构数量已从2018年一季度的1966家增长37.4%至2019年一季度的2701家。2019年*季度,新氧营收为2.06亿元,同比增长81.8%;净利润为4590万元,同比增长49.9%。另外,新氧移动端月活跃用户数量从2018年*季度的108万增长至2019年*季度的193万,增幅达78.7%。付费用户数由从2018年*季度的6.89万增长至2019年*季度的12.73万,增幅达84.9%。

综上,本月中企IPO数量和融资额均呈现上升趋势。在26家IPO企业中,有17家企业获得了VC/PE机构支持,VC/PE机构渗透率超六成。交易市场方面:本月中企IPO数量中,共有8家登陆香港证券交易所主板,占中企IPO总数量的30.77%,位列*;但本月中企在上海证券交易所主板共募资105.38亿人民币,占中企IPO总融资额的36.10%,位居*。本月电子及光电设备行业IPO数量位居首位,但由于宝丰能源募资金额高达81.55亿元人民币,因此能源及矿产行业募资*。5月IPO中企共涉及13个省市,主要集中在广州省,有4家中企IPO,占中企IPO总数量的15.38%,位居首位。

关于清科研究中心

清科研究中心是国内*的专业权威股权投资研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE投资机构、战略投资者,以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产品品牌包括:清科研究、私募通、清科咨询、清科投资学院等。

关于私募通

私募通是清科研究中心旗下一款覆盖中国股权投资领域最全面、精准、及时的专业数据库。私募通分为PC终端和移动终端,能够为众多的有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计事务所、投资银行、研究机构等提供专业、便捷的数据信息。

清科研究中心网址:www.zero2ipogroup.com/research/

清科研究中心邮箱:research@zero2ipo.com.cn

私募通网址:www.pedata.cn

私募通邮箱:pedata@zero2ipo.com.cn

研究及产品咨询:400-600-9460

【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。