2018年7月31日,中共中央政治局会议召开,分析了当前经济局势并部署下半年经济工作,指出:“当前经济运行稳中有变,面临一些新问题新挑战,外部环境发生明显变化。” “稳”仍是我国目前经济发展的基调,在“稳”的态势得以持续的同时,国际环境在“变”,包括中美贸易战的摩擦以及欧、日等主要经济体经济的下行。外部负面因素的冲击与国内因素的共振可能将引发我国经济明显减速与风险快速释放。在此背景下,“六个稳”成为下半年工作重点。同时,会议指出推动高质量发展、深化供给侧改革和改革开放仍是主线,未来将更侧重于结构性调节来确保金融体系资金流动性能真正服务实体经济。目前,股权投资市场已成为我国多层次资本市场的重要构成,为服务于实体经济、推动经济去杠杆等国家顶层设计担当重要的角色。根据基金业协会数据,截至2018上半年,在基金业协会登记的私募股权投资机构、创业投资机构超过1.4万家。根据清科研究中心旗下私募通数据统计,截至2018上半年,中国股权投资市场资本管理量已超9.0万亿人民币,已成为全球仅次于美国的第二大股权投资市场。股权投资市场不断发展的同时,行业监管也在不断加强,继国务院法制办公室发布《私募投资基金管理暂行条例(征求意见稿)》后,中基协对登记备案的监管逐步加强,行业发展进一步规范。

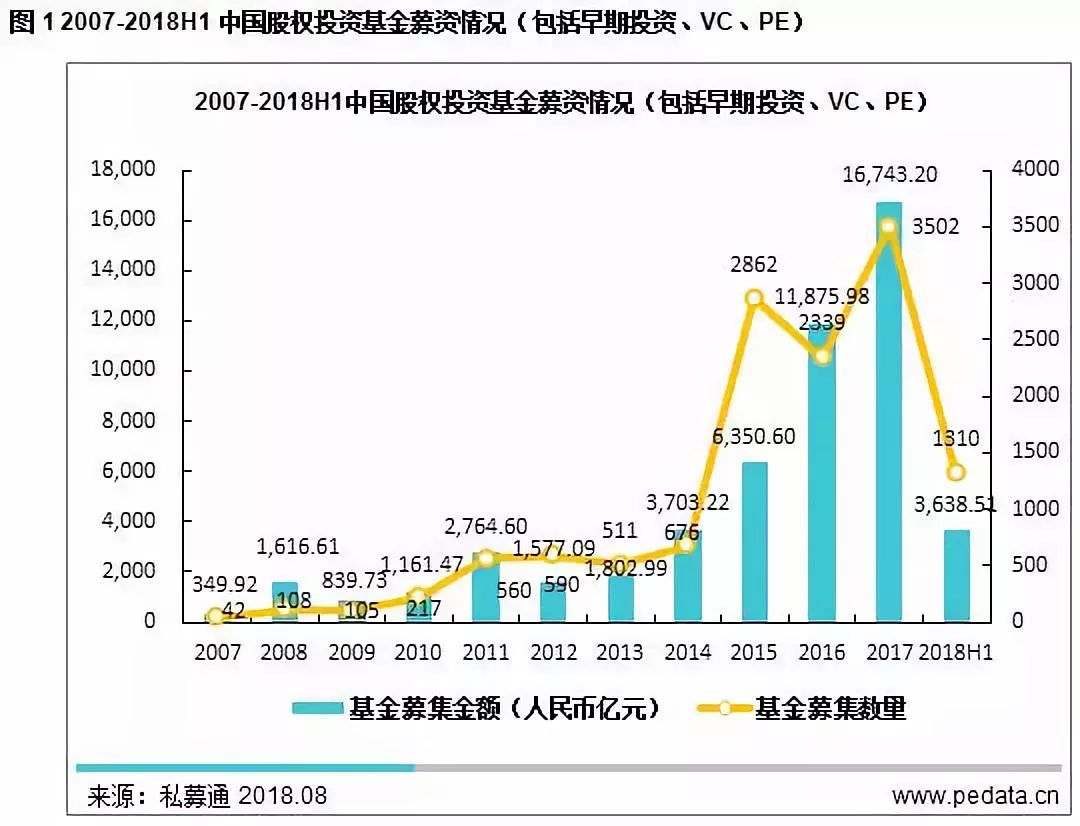

募资市场:2018年H1股权投资市场募资总金额同比下滑55.8%,募资难问题持续升级

募资方面,2018上半年中国股权投资市场共新募集1,318支基金,同比下降17.7%[1];已募集完成基金规模共计3,800.23亿元人民币,同比下降55.8%。随着股权投资市场机构数量的大幅增长以及机构间竞争的加剧,新募集基金平均募资额持续下滑,整体来看,股权投资市场募资难问题持续发酵,尤其对于无品牌及业绩支撑的中小机构及新机构。

[1]本报告所计算的同比数据,均以2017年年底发布的年度数据为参照指标。

清科研究中心认为,当前市场环境下股权投资基金募资压力加大主要有以下几方面的原因:从宏观经济金融环境角度,经济结构调整与金融去杠杆是当下我国宏观环境的重要主题。随着《资管新规》的落地实施,多层嵌套和通道业务被严格禁止,资管产品投向股权投资基金的要求提升,股权投资基金的募资难度进一步加大。从行业监管角度,随着近些年股权投资基金监管的加强,基金注册难度加大,登记备案要求提高,在行业规范化发展同时,机构的运营成本及募资难度加大。从行业竞争格局角度,随着股权投资市场规模的扩大,一些中小型新设立机构以及裂变机构近些年迅速增长,行业内机构数量的增加加剧了市场整体募资竞争程度。从LP专业化程度角度,目前,股权投资市场LP结构更加多元化、专业化,LP对GP的投资更加谨慎。此外,目前我国金融市场环境仍有较多的不稳定性,上半年市场频繁曝出的P2P平台清盘、跑路事件,加大了金融风险及信用危机,受P2P暴雷事件的影响,部分地区再次暂停了“投资类”企业的工商注册。因此,清科研究中心预计下半年市场整体募资难的趋势仍会延续。

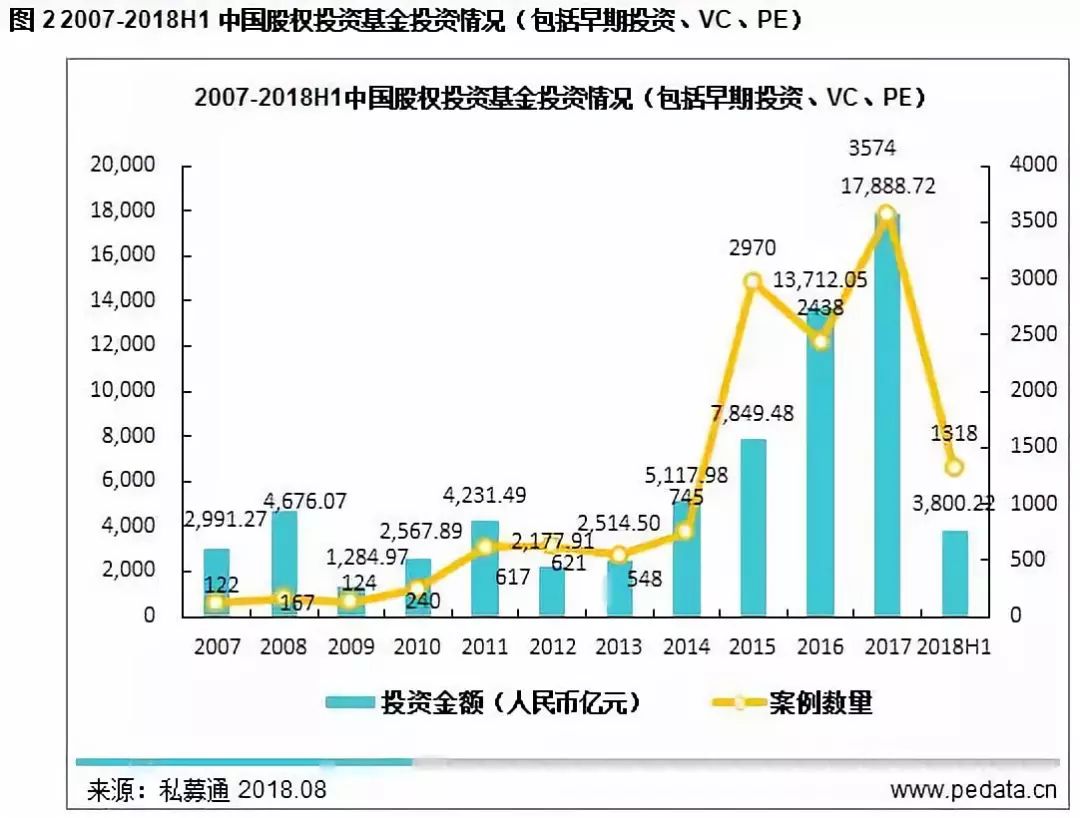

投资市场:2018H1股权投资市场投资总金额近5,800亿,投资活跃度依旧高涨

投资方面,2018上半年中国股权投资市场共发生投资案例数量5,024起,同比下降2.5%;涉及投资金额合计达到5,795.02亿元人民币,同比下降10.7%。从平均投资额角度来看,2018上半年股权投资市场平均投资额达到1.15亿元人民币,其中,早期机构、VC机构投资阶段向中后期分散,平均投资额均呈现上升趋势,而PE机构随着投资阶段的前移,平均投资额有明显下降趋势。整体来看,2018上半年股权投资机构投资活跃度仍较高,但机构投资逻辑正在趋于理性。清科研究中心认为,在募资难的市场背景下,2018年下半年股权投资市场的投资节奏将受制放缓,但在市场整体资金紧张的大环境下,一些资金充足的机构将在下半年的优质项目争夺中更具优势。清科研究中心建议,在当前募资难、优质项目难寻的市场现状下,股权投资机构可将部分精力投放在投后管理方面,从而一定程度改善现有项目质量,提升项目估值,有利于寻找时机提升退出收益。

2018上半年中国股权投资市场大额融资事件有所增长,资金向以独角兽为主的优质头部项目靠拢趋势明显。根据清科研究中心统计,2018上半年投资金额在百亿以上的案例达到8起,合计投资金额为1,678.38亿元人民币,0.2%的投资案例获得了29.0%的投资额,较2017上半年百亿以上投资案例数(3家)及投资总额均大幅上升;五十亿以上的投资案例数量达到16起,合计投资金额达到2,258.18亿元人民币,0.3%的投资案例获得了39.0%的投资额,较2017上半年五十亿以上投资案例数(11家)及投资总金额均有大幅上升。值得注意,2018上半年,百亿级以上的大额融资事件中,大多为独角兽企业获得的融资,且以大消费类独角兽企业为主。2018上半年,获得百亿以上投资额案例中,较有代表性的大消费类独角兽企业有蚂蚁金服、京东物流、易商等,其中,蚂蚁金服获得140亿美元融资成为2018上半年融资额最高的企业。整体来看,目前机构对独角兽的投资热度显著增加,独角兽企业的吸金能力进一步加强。一方面源于监管层的政策引导,另一方面源于市场优质项目难寻的现状。

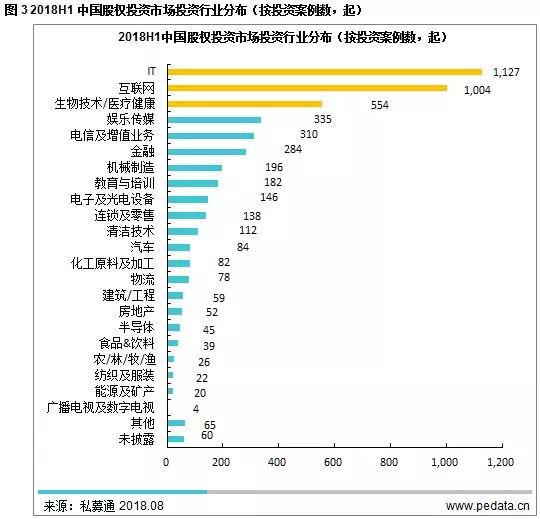

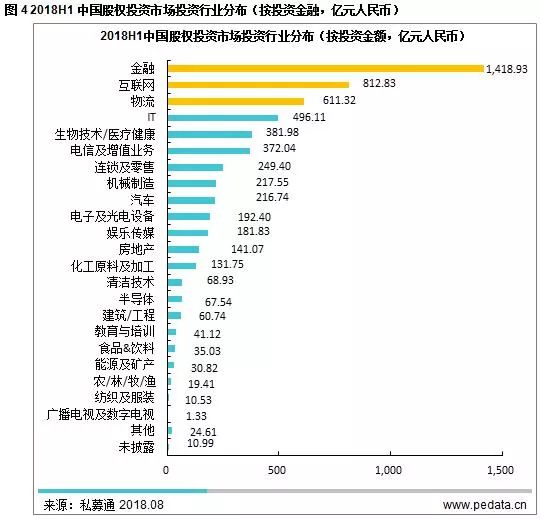

投资行业:IT、互联网、生物医药投资活跃度最高,金融、物流行业融资额受独角兽推动大幅提升

在投资行业方面,IT、互联网、生物技术/医疗健康是获得投资案例数量最高的三大行业,分别达到1,127起、1,004起、554起,合计投资案例数占比53.4%。而从投资金额角度来看,行业分布变化较大,金融、互联网、物流三大行业投资总金额最高,分别达到1,418.93亿元、812.83亿元、611.32亿元,三大行业合计投资总金额占比49.1%。其中,蚂蚁金服、度小满金融百亿级以上大额融资拉高了金融行业总融资额,京东物流、易商、满邦集团等百亿级大额融资也使物流行业首次挤入行业前三。此外,按不同机构类型来看,早期机构投资总金额最高的三大行业分别为互联网、IT、电信及增值业务;VC机构投资金额最高的三大行业分别为互联网、金融、IT;PE机构投资金额最高的三大行业分别为金融、互联网、物流。可见,早期机构在行业布局上仍然更加偏向IT、互联网、移动互联网等模式创新类项目,而VC、PE机构则除在模式创新类及“互联网+”领域布局外,同样对生物医药、机械制造、电子光电等技术创新类项目给予了更多的资金关注。

整体来看,除投资活跃度最高的三大行业外,在供给侧结构改革、传统产业升级、消费升级以及技术创新发展等政策引导和市场发展的多重因素推动下,信息技术、高端装备制造、人工智能、清洁技术、新零售等领域投资活跃度也较高。目前中国股权投资机构对于战略新兴产业及“中国制造2025”若干重点领域给予了高度重视,股权投资市场已成为推动我国“高精尖”产业和战略新兴产业快速发展的中坚力量。

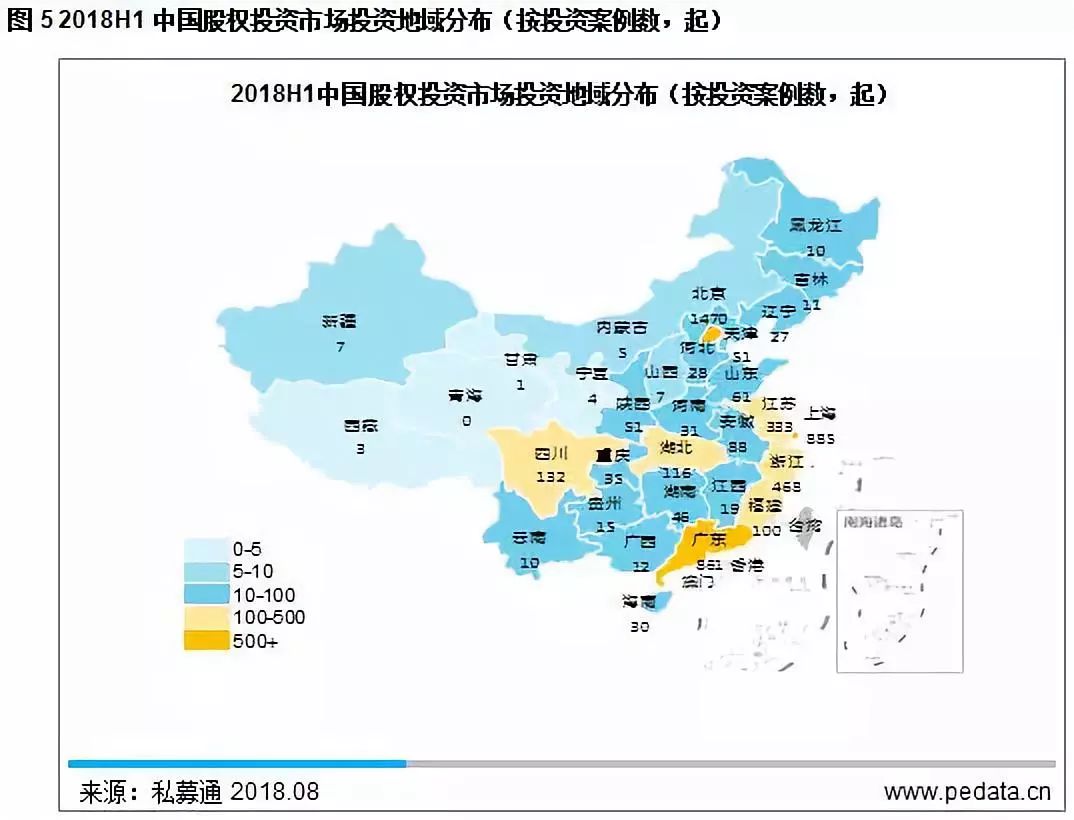

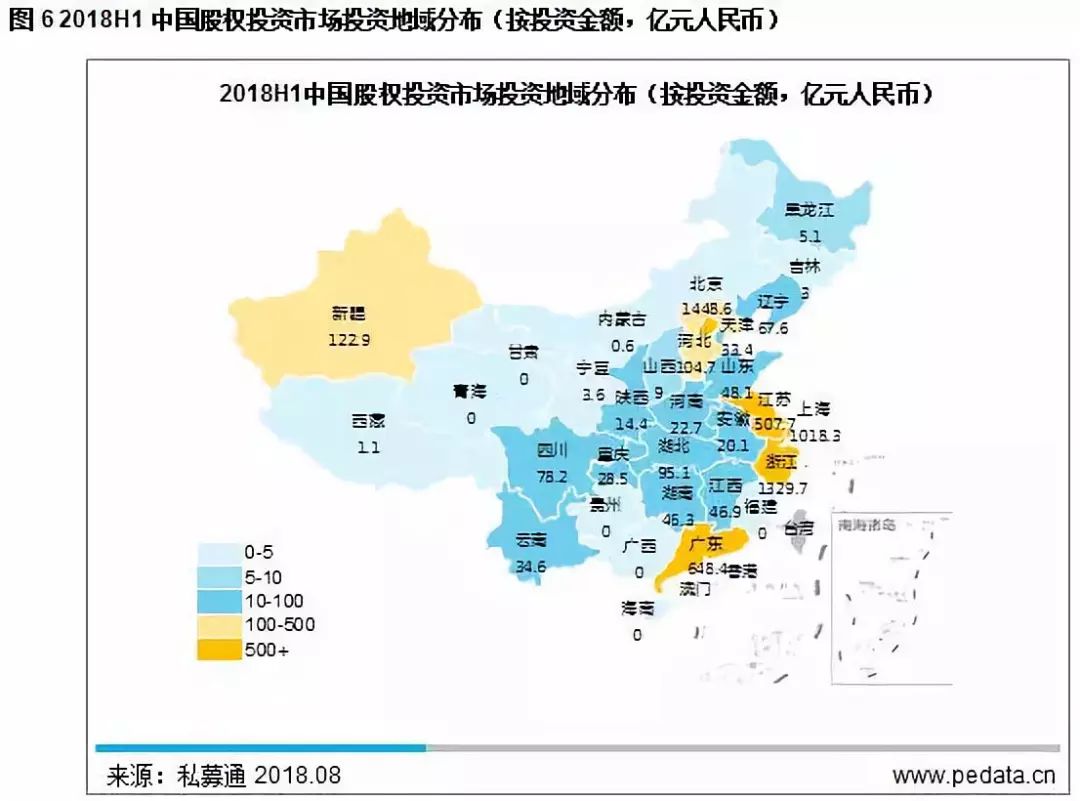

投资地域:北、上、广引领全国股权投资发展,中西部省市投资活跃度提升迅速

在投资地域方面,根据清科研究中心旗下私募通统计,按投资案例数来看,2018上半年中国股权投资市场投资活跃度较高的地区依然主要分布在以北京、上海、广东三地为中心的京津冀、长三角、珠三角三大经济圈,北京、上海、广东投资案例数量分别达到1,470起、885起、861起,三地获得投资案例数占全国总案例数的64.0%。按投资金额来看,2018上半年投资总金额最高的三大省份为北京、浙江、上海,分别达到1,448.60亿元、1,281.70亿元、1,062.20亿元,合计占比达到65.4%。其中,浙江省在蚂蚁金服140亿美元的巨额融资支持下获得融资金额跃居全国第二。而北京、上海、广东等地作为独角兽企业的聚集地,其获得融资额大幅高于其他地区。

人才是各地股权投资事业发展的核心要素。2017年以来,全国各地掀起一阵人才抢夺大战,各地区政府为抢夺高层次人才出台系列奖励性、发展性和保障性政策,其中,北、上、广地区在政策出台方面占据高地,而中西部地区在这次人才抢夺战中也给予了高度重视,成都给予大学生创业50万元贴息贷款、武汉提供200万元创业担保贷款额度。整体来看,中西部地区在地方政府鼓励下,股权投资行业发展迅速,其中,四川、湖北、湖南等省份近几年均已形成较高的投资活跃度。此外,一些股权投资市场发展相对落后的欠发展省份,逐渐开始加大对股权投资行业的重视,比如,海南省在海南省政府及国务院的支持下,当地经济发展及海南省投资环境进一步得到改善,股权投资活跃度有所上升。

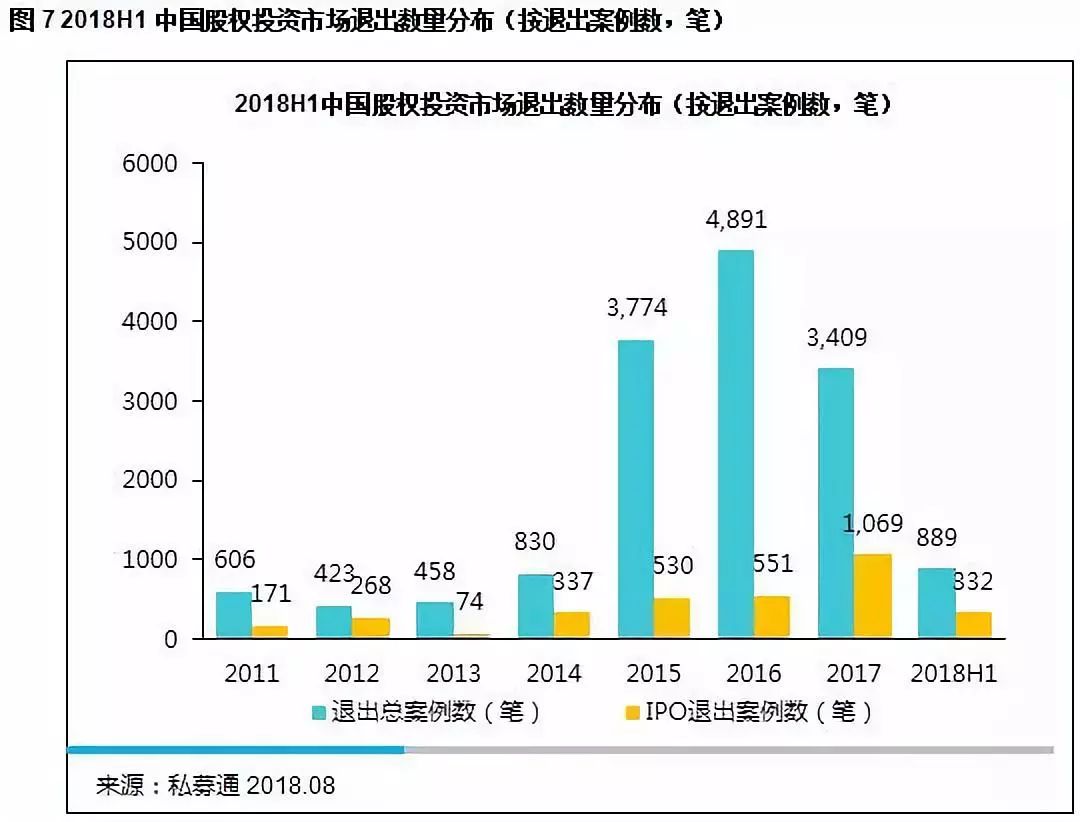

退出市场:机构退出压力加大,同时新经济独角兽IPO上市受利好

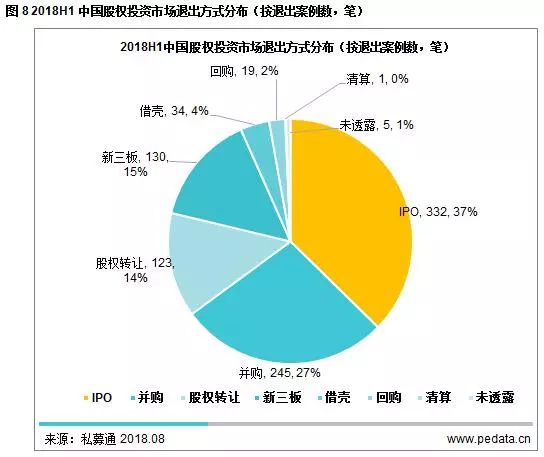

退出方面,2018上半年中国股权投资基金退出案例数量达到889笔,其中被投企业IPO案例数量332笔,占比达到37.3%,位居退出方式首位。在IPO市场审核“严紧硬”的态势影响下,A股过会率明显下降,大批不符合最新要求的企业被“劝退”,目前IPO排队企业数量已下降至200多家,股权投资基金通过被投企业IPO获得退出的总量显著下滑,2018H1被投企业IPO案例数量同比下降35.3%,机构退出压力加大。2018上半年,以富士康工业互联网、宁德时代、平安好医生和药明康德为代表的独角兽企业扎堆上市成为股权投资市场IPO退出一大亮点,为背后众多VC/PE机构带来退出机会。

其次,并购退出方式位居第二位,2018年H1并购退出数量达到245笔,占比27%,并购退出数量显著增长,这与IPO从严审核常态化、一级市场和二级市场估值倒挂等因素不无关系。另外,并购退出收益也较2017年出现了明显回升,上半年并购退出回报倍数中位数为1.5倍,IRR中位数达到18.8%。其中,阿里巴巴集团以95亿美元收购饿了么100%股权使腾讯投资、红杉中国、金沙江创投等背后投资机构获得并购退出,美团点评以37亿美元收购摩拜单车,背后众多投资机构获得退出。此外,股权转让退出方式位居第三位,2018年H1股权转让退出方式达到123笔,占比14.0%。

目前,A股市场行情受中美贸易战等因素影响估值走向低位,加之IPO审核过会率急剧下降,机构退出环境受到一定冲击。一方面,A股较低的市场行情降低了市场整体的资金流动性,不利于股权投资基金的退出,一些陆续解禁的股权投资基金在退出选择上很可能转向观望态度,谨慎选择退出时机,从而使退出周期拉长;另一方面,A股相对历史较低的市场估值将降低未来股权投资机构IPO退出的收益,这将一定程度上使股权投资基金的整体收益被压缩,同时,基金运作效率也连锁下滑,从而加大未来机构募资的难度。因此,清科研究中心预计下半年股权投资机构退出节奏将仍受A股及IPO严审核影响延续放缓趋势。

该报告高清版可点击底部阅读原文下载

更多报告,请持续关注清科研究中心

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

田 源

电话:+8610-64158500-6639

邮箱:soltian@zero2ipo.com.cn

【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。