中国并购基金市场兴起于2000年之后,由外资并购基金收购国有企业股权开始。2003年,弘毅投资的成立标志着本土并购基金的崛起,随后几年,以弘毅投资、中信并购基金为代表的本土机构募得多支并购基金,深入参与到国企改革、产业整合浪潮中。此后,以硅谷天堂为代表的PE机构发展出了具备中国特色的“PE+上市公司”运作模式。而当前中国并购基金市场正面临着不少挑战,包括国际经济形势的变动、国内政策环境日益趋严,以及市场竞争日益激烈、基金管理机构专业能力缺乏等。但是,在政策的鼓励、国企改革和产业整合需求依旧旺盛、互联网巨头横向兼并步伐不断加快的客观因素的推动下,中国并购基金市场正在快速发展。

在此背景下,清科研究中心重磅推出《2017年中国并购基金发展研究报告》。报告首先介绍了全球并购基金的发展历程和投募资现状,接着展现了我国并购基金的发展历程和投募资趋势,且分别从行业分布、地域分布两个方面展现了并购基金的投资偏好。此外,报告选取了两个并购基金运作标杆机构的投资案例和两种典型并购基金运作模式,分别对基金设立背景、投资方向、交易结构以及实现效果等进行了深度详解。最后结合我国经济态势、政策环境和并购市场现状,解析了我国并购基金所面临的挑战与机遇。

图1 《2017年中国并购基金发展研究报告》目录

全球并购基金募集规模稳步增长,信息技术和医疗健康为重点投资领域

全球并购基金历年的募资变化趋势与全球私募股权投资市场的募资变化趋势基本一致,并且在全球私募股权投资市场中始终占有重要地位。自2015年以来,并购基金募集规模在私募股权基金整体募资规模中的占比上升迅速,2017年并购基金在全球私募股权基金募资总规模中的占比已超六成。

全球并购投资市场活跃度在2008年金融危机之后呈现逐年稳步增长趋势。2012年至2017年,全球并购投资市场共发生23,962起投资案例,投资总金额为2.07万亿美元。从并购投资地域分布来看,北美地区依然为最主要的并购投资市场。值得注意的是,亚洲地区的并购投资案例平均规模为3.21亿美元,远高于其他地区。从并购投资行业分布来看,工业、信息技术以及非必须消费品行业的受关注度最高,资金集中度最高行业为信息技术和医疗健康领域。

[1]此处的私募股权投资基金包括:并购基金、创投基金、成长基金、重振资本、私募二级市场基金、私募FOF基金和其他私募基金等。

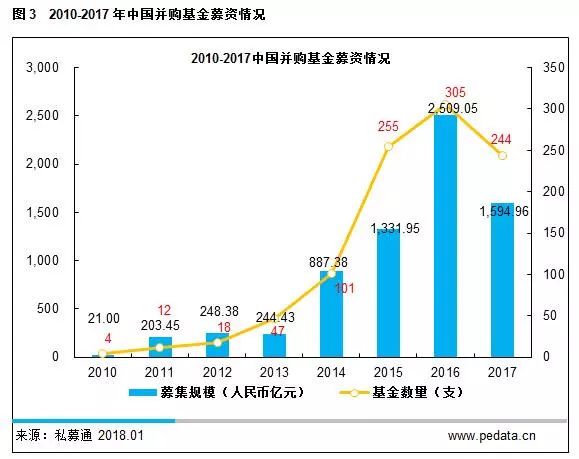

中国并购基金市场在经历高速增长后回归理性

清科研究中心数据显示,2010年至2017年间中国股权投资市场共募集完成986支并购基金,其中披露募资金额的基金有813支,募资规模达到7,040.61亿元。在股权投资市场发展迅速的背景下,并购基金以其延伸出的创新投资模式和其在产业整合、国企改革方面发挥的重要作用,越来越受到广大投资者的关注。

2010年至2017年并购基金在中国市场共完成1,222起并购投资,其中披露投资金额的案例有797起,投资金额达到689.34亿元。从所投资行业来看,活跃度最高的是生物技术/医疗健康、IT和互联网行业,分别发生292起、191起和108起;投资规模排名前三的行业是金融、清洁技术以及生物技术/医疗健康行业。北京弘毅贰零壹零股权投资中心(有限合伙)以48.78亿元收购新华人寿保险2.34亿股这一大额并购投资案例拉高了金融行业的整体投资金额。从地域分布来看,并购基金投资集中在北京、上海、深圳、浙江、江苏等东部沿海经济发达地区。

“国企改制专家”深度参与中联重科国企改革,国内*并购母基金助力区域企业加快产业整合步伐

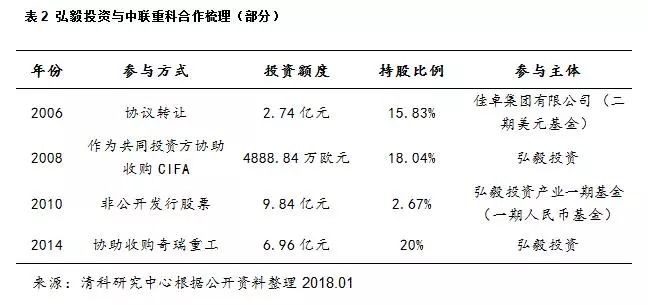

弘毅投资成立于2003年,是联想控股成员企业中专门从事股权投资及管理业务的公司。弘毅投资被誉为“国企改制专家”,成立至今15年共参与了33家国企的38个改制项目,投资总金额超过190亿元,其中不乏可供后界参考的经典案例。报告选取了弘毅投资与中联重科的合作案例进行详解,以展现并购基金是如何深度参与到国企改革过程中。

中联重科股份有限公司由建设部长沙建设机械研究院发起设立,于2000年在深交所上市。2005-2006年,中联重科进行股权分置改革,弘毅投资出资2.74亿元,通过协议转让入股中联重科,成为其第二大股东。自此后12年,在中联重科开拓全球市场进行海外收购、定向增发再融资以用于重大项目建设、港股上市、发行美元债、以及战略布局落地收购奇瑞重工等重大发展举措中,弘毅投资均参与其中。弘毅投资一方面作为一个专业投资者,充分发挥其募资能力,上述合作累计投入资金超过24.26亿元人民币,为中联重科的多次重大投资提供了充足的资金支持;另一方面作为公司管理层的一致行动人,充分发挥其在战略制定、并购整合、资本运作、优化管理等方面的经验,深入参与到企业决策之中。中联重科逐渐淘汰掉过剩产能、引进先进技术,不仅稳定其国内市场地位,更是逐渐在海外市场争得一席之地,并购基金从中也获得了可观的收益。

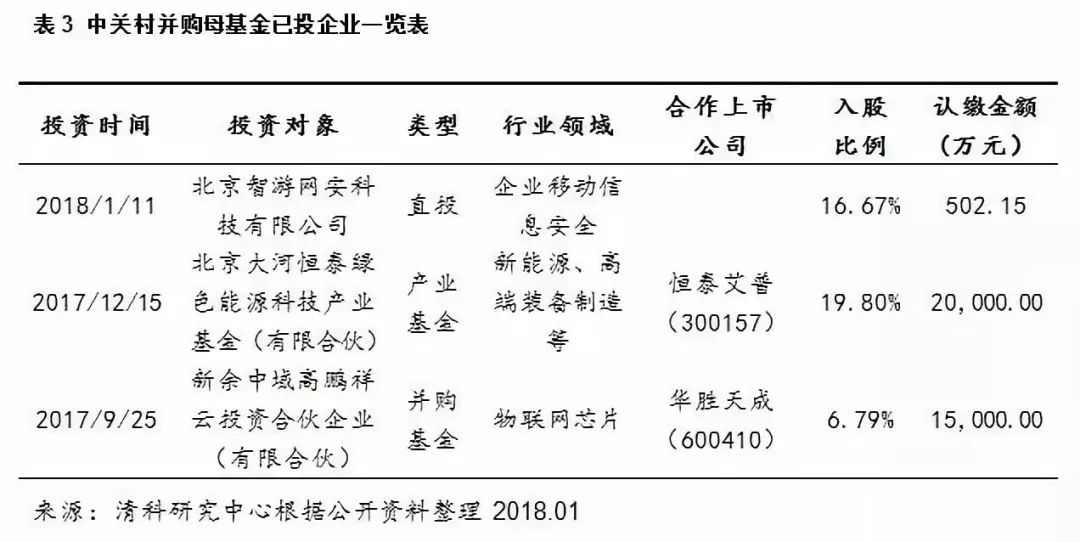

中关村并购母基金成立于2016年,是目前国内规模*的并购母基金。该基金定位于支持海淀区重点行业领军企业的境内外并购,主要服务于中关村区域的优质上市公司,产业方向重点集中在TMT、消费升级、大健康及高端制造等领域。中关村并购母基金已参与投资一只并购基金、一只产业基金和一个直投项目。报告中对三个项目投资标的所属行业、基金结构搭建以及收益分配等问题进行了详细解析。总体来说,中关村并购母基金成立至今2年,根据其成立宗旨与投资方向,已投资行业如信息安全、清洁能源、物联网芯片等均属于新兴产业领域,参与的两只子基金均服务于上市公司长期战略发展。中关村并购母基金通过与实体企业的深度绑定,结合国资、企业、金融机构等各方资源,实现资金投向鼓励行业的同时,有效分散了投资风险,以满足各方的利益需求。

爱尔眼科借力“PE+上市公司”模式快速实现业务扩张,MBO模式助力传统零售商迎来全面改革

“PE+上市公司”模式是我国并购基金常见运作模式,即上市公司与PE机构共同成立产业并购基金,主要投资于上市公司上下游企业,待项目运营成熟后,再由上市公司进行收购,并购基金从而实现退出。作为一家专业眼科连锁医疗机构,爱尔眼科(300015)于2014年分别与中国东方资产管理公司、中钰资本管理(北京)有限公司合作成立了规模为2亿和10亿的并购投资基金,主要用于新建或并购优质医院项目。2年后,爱尔眼科以5.8亿元收购了这两只并购投资基金持有的共9家眼科医院的股权,资金则全部来源于非公开发行股票,并购基金的部分投资就这样成功实现退出。目前,这两只并购基金仍持有多家医院股权,且对各投资标的均有控制权。预计在达到约定条件后,爱尔眼科将有后续的收购安排。

爱尔眼科与PE机构成立的并购基金反应了“PE+上市公司”模式的典型特点:1)专门服务于上市公司产业整合,投资定位即配合公司长期发展策略,因此主要投资于眼科医疗机构或行业上下游相关企业,以待时机成熟装入上市公司体内;2)同时,退出渠道较为明确,投资风险相对较小;3)上市公司丰富的行业经验对于投资项目的筛选,被投企业的日常经营和管理,均可提供有效协助;4)GP多元的融资渠道得到充分利用,上市公司在并购基金中的出资额度较低,杠杆通常可放大到10倍;5)GP具有丰富的并购投资经验,在收购医疗机构的操作过程中,可有效化解税务/合规/政策等多方面风险。

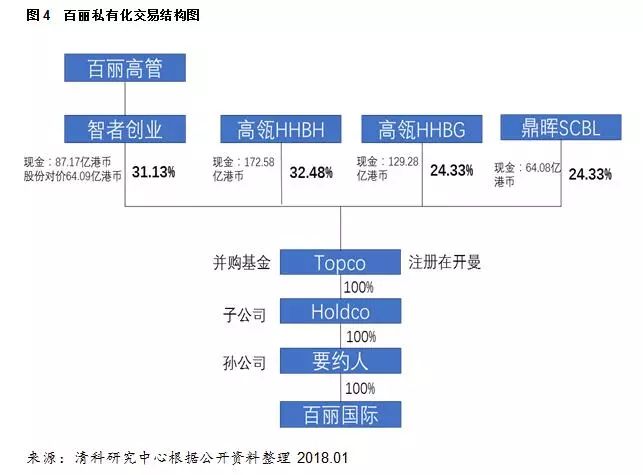

百丽国际作为中国*女鞋零售商,在电商冲击、消费升级等大环境下,鞋类业务营收不断下滑。2017年7月27日,高瓴资本、鼎晖投资以及百丽国际控股有限公司的执行董事于武和盛放参与组成的财团共同完成了对百丽国际的私有化。私有化之后,高瓴资本等收购方会从电商、大数据方面入手,在前端销售和后端供应端发力,帮助百丽更快速地了解市场及消费者需求,使订货、库存等问题的处理变得更加灵活。

此类通过并购基金私有化上市公司,不是由PE机构独立发动的,也不是传统的完全由内部管理者融资进行的管理层MBO,反而更接近于Investor-LedBuy-out (IBO)模式,即由外部投资者和管理层来进行联合收购。MBO的收购方式目前是国际主流并购方式,中国目前此类并购形式较少,主要也是因为中国并购市场还不够成熟。高瓴资本通过并购形式私有化百丽国际的方式如果能成功对企业进行管理升值,未来中国并购基金的操作方式可能更加的成熟和多样性。

结语

并购基金在我国起步较晚,基于国企改革、产业整合等巨大市场需求,近十几年来快速发展。但同时,由于并购基金运作模式复杂,对基金管理机构的综合能力要求较高,且退出渠道受到政策影响较大等因素,我国目前市场上主流并购基金更多仅仅充当融资角色,较国际常见的“Buyout”模式仍有一定差距。长期来看,国家对基于产业整合的并购重组持续鼓励,并购退出渠道的畅通性也在不断改善。各地政府相继成立的以促进国企改革和产业整合为核心目标的政府引导基金为并购基金提供了充足的资金支持。同时,新兴产业蓬勃发展、传统行业升级转型需求依旧旺盛,都给并购基金提供了发展机遇。

除此之外,并购基金在不同发展阶段不同地区分别如何定义?并购基金经历了怎样的发展历程?并购基金在全球和中国分别的发展现状是如何?而目前中国市场上典型的并购基金投资策略是如何与可实现的募资能力相结合?并购基金中的收益分配是如何设计以实现与风险相匹配的?我国并购基金市场将面临怎样的挑战和机遇?以上问题将一一在《2017年中国并购基金发展研究报告》中为您揭晓。

该报告完整版可点击底部阅读原文下载

更多报告,请持续关注清科研究中心

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

田源

电话:+8610-64158500-6639

邮箱:soltian@zero2ipo.com.cn

![]()

- MORE | 推荐阅读 -

【产业观察】估值万亿!蚂蚁金服引领金融科技转型浪潮

邀请函 |京东金融、IDG、互联网金融千人会、Fintech投资大咖齐聚北京邀您畅谈FinTech产业热点

产业观察:首批罕见病国家目录发布,孤儿药市场有待挖掘

2018年清科研究中心报告集锦*期| 干货

我们做了一期"LP与GP应对资管新规的培训"(内有干货)

【清科报告】“募资难”困局如何破?——《2017年中国股权投资市场募资策略专题研究报告》重磅发布

清科观察:不知道去哪注册基金,税收优惠拿不到?尽在《2017年中国VC/PE区域优惠政策专题报告》

清科观察:跳槽薪酬指南了解一下?——《2017年中国VC/PE机构薪酬福利设置与运营机制研究报告》重磅发布

【重磅】2018年Q1中国股权投资市场回顾与展望

【本文由投资界合作伙伴清科研究授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。